こんなのも対象、家族分も含められる!実は知られていない医療費控除で所得税、住民税がお得!

・医療費控除は、自分や家族の病気やけがに関する治療費や介護費を支払ったときに、税金が安くなる制度で、最高200万円まで申請できる。

・医療費控除を使うと、所得税だけでなく住民税も節税することができる。

・医療費控除の対象になる基準のポイントは「治療」であるかどうか。美容や病気の予防にかける費用は対象外。

・年間の医療費が10万円以下の場合でも医療費控除を受けられるケースがあり、対象の市販薬や湿布などを1万2,000円以上購入していれば、医療費控除の特例である「セルフメディケーション税制」を使うことも可能。

目次)

1.医療費控除で安くなる所得税、住民税

2.こんなものまで対象!?医療費控除の対象になる項目

2-1.医療費控除の対象になる項目

2-2.医療費控除の対象外の項目

2-3.家族分なら全てまとめて申請できる!

3.どのくらいお金が戻ってくる?年収別にシミュレーション

3-1.年収500万円の会社員Aさんの場合

3-2.医療費10万円以下でも医療費控除を受けられるケースも!?

4.医療費控除の申請方法

4-1.医療費控除の申請に必要な書類

4-2.医療費控除の申請手順

4-3.医療費控除の注意点

腰痛がひどくて週に一度、整骨院に通っているけど、交通費も意外とかかるんだよなぁ…。

その通院にかかる交通費も「医療費控除」の対象ってことは知ってるかニャン?

え!?治療費が医療費控除の対象になることは知っているけど、通院にかかる交通費も対象になるの!?仕方ない出費かと思ってた…。

医療費控除の対象をちゃんと知ることで、そういう“実は医療費控除の対象になる意外な費用”も見落とさずに済むニャ。

それに医療費控除は、所得税はもちろん、住民税の計算対象となる収入からも「医療費控除」分を差し引くことができるから、所得税を抑えると同時に翌年の住民税も安くなるニャ!

所得税と住民税が両方安くなるなんてすごい!ぼんやりとしか知らなった医療費控除について、もっと知りたい!

1.医療費控除で安くなる所得税、住民税

医療費控除は、自分や家族の病気やけがに関する治療費や介護費を支払ったときに、税金が安くなる制度です。1月~12月の1年間に自分で負担した医療費が「10万円(所得金額200万円未満の人は所得の5%)」を超えたときに使うことができます。

医療費控除を使うと、所得税だけでなく住民税も節税することができます。このことは、「知らなかった!」という人もいるのではないでしょうか。

具体的には、所得税の確定申告で医療費控除を使うことで、自己負担した医療費に応じた金額が、年間の所得額から差し引かれます。これにより、税金が課される対象となる所得が減り、所得税が安くなります。

すると、翌年の住民税を計算する際にも、医療費控除によって住民税が課される対象となる所得が減るため、住民税も安くなるのです。

会社員が確定申告で医療費控除を使うと、まず所得税が銀行口座に振り込まれる形などで還付されるニャ。加えて、翌年に納める住民税も安くなるんだニャ!

なお、医療費控除と、ふるさと納税やiDeCoなどによるほかの所得控除は、併用することができます。利用できる減税制度は全部使うことで、税金をさらに安くすることができます。

2.こんなものまで対象!?医療費控除の対象になる項目

医療費控除を受けるためには、支払った費用の領収書や診療明細書を自宅に保管しておく必要があります。あらかじめどんな費用が医療費控除の対象なのか知っておきましょう!

医療費控除の対象になる項目

医療費控除の対象となる項目は幅広く、病院や薬局で支払った健康保険の対象となる治療費だけではなく、ドラッグストアで買った市販薬や、介護にかかる費用も対象となります。

<医療費控除の対象になる代表的な費用の例>

・治療や療養に必要な医薬品の購入費

・介護保険制度によって提供されたサービスの自己負担額 など

なかでも、次の費用は見落とされがちです。ここを覚えておくと、医療費控除を活用できる可能性がぐんと高まります!

<医療費控除の対象になる意外な費用の例>

・マッサージ師、はり師、きゅう師等への対価(治療に直接関係があるとき)

視力回復のため受けた施術(レーシックなど)の費用

・歯のインプラント、美容目的でない子どもの歯列矯正、高価な材料を使用する治療費(一般的な金額のもの)

・妊娠、出産にかかる費用(電車、バスの利用が困難なときのタクシー代も含む)

・医師による診療等の対価として支払われる不妊症の治療費及び人工授精の費用

・訪問看護や家政婦さんに病人の付き添いを頼んだ場合の費用

・医師による診療や治療に必要な義手、義足、松葉杖、補聴器、義歯、眼鏡などの購入費用

・傷病により必要と認められたときのおむつ代(おおむね6ヶ月以上寝たきりの場合)

・海外旅行先で支払った医療費 など

へえー!こんなに対象になる費用があるとは知らなかったな。僕はよく虫歯ができるから、自費診療になる金とかの詰め物も控除対象なのが嬉しいな。

妊娠や出産の費用も、合計すると高くなりそうだから、産一時金をもらえるだけでなく、医療費控除も使えるのはありがたい!

マッサージや鍼灸の費用も、治療が目的なら控除の対象になることも、頭に入れておくと良いニャ。

<医療費控除の対象外になる費用例>

医療費に関する費用であっても、次の項目は医療費控除の対象外となります。

<医療費控除の対象外になる費用の例>

・疲れを癒すためのマッサージや鍼灸

・健康増進が目的のサプリメントや健康食品の購入費

・美容整形や、美化目的の歯の施術

医療費控除の対象になる基準は「治療」であるかどうかニャ。

残念だけど、美容や病気の予防にかける費用は対象外なのね。

家族分なら全てまとめて申請できる!

生計が同じ家族のために支払った医療費は、まとめることができます。

自分自身の医療費が少額でも、家族と合わせて医療費が高くなった年は、医療費控除を使える確率が上がります。

<医療費控除の対象範囲>

・生計が同じ配偶者や親族(6親等内の血族、配偶者及び3親等内の姻族)

・仕送りをしている別居中の子どもや親など

医療費控除は、家族の中で誰が申告しても良いこととなっています。

家族の中で所得税の税率が一番高い人が申請すると、節税額が大きくなる可能性が高いです。

1年間で10万円も医療費を使わないと思っていたけど、マネ娘と合わせて申請できるなら可能性があるかも!

これからは対象になりそうな医療費のレシートを全部保管しておいて、年末に合計額を確認すると良いニャ!

でも、つい面倒だと思っちゃうんだよね。結局、医療費控除でいくら税金が安くなるのか教えて!

3.どのくらいお金が戻ってくる?年収別にシミュレーション

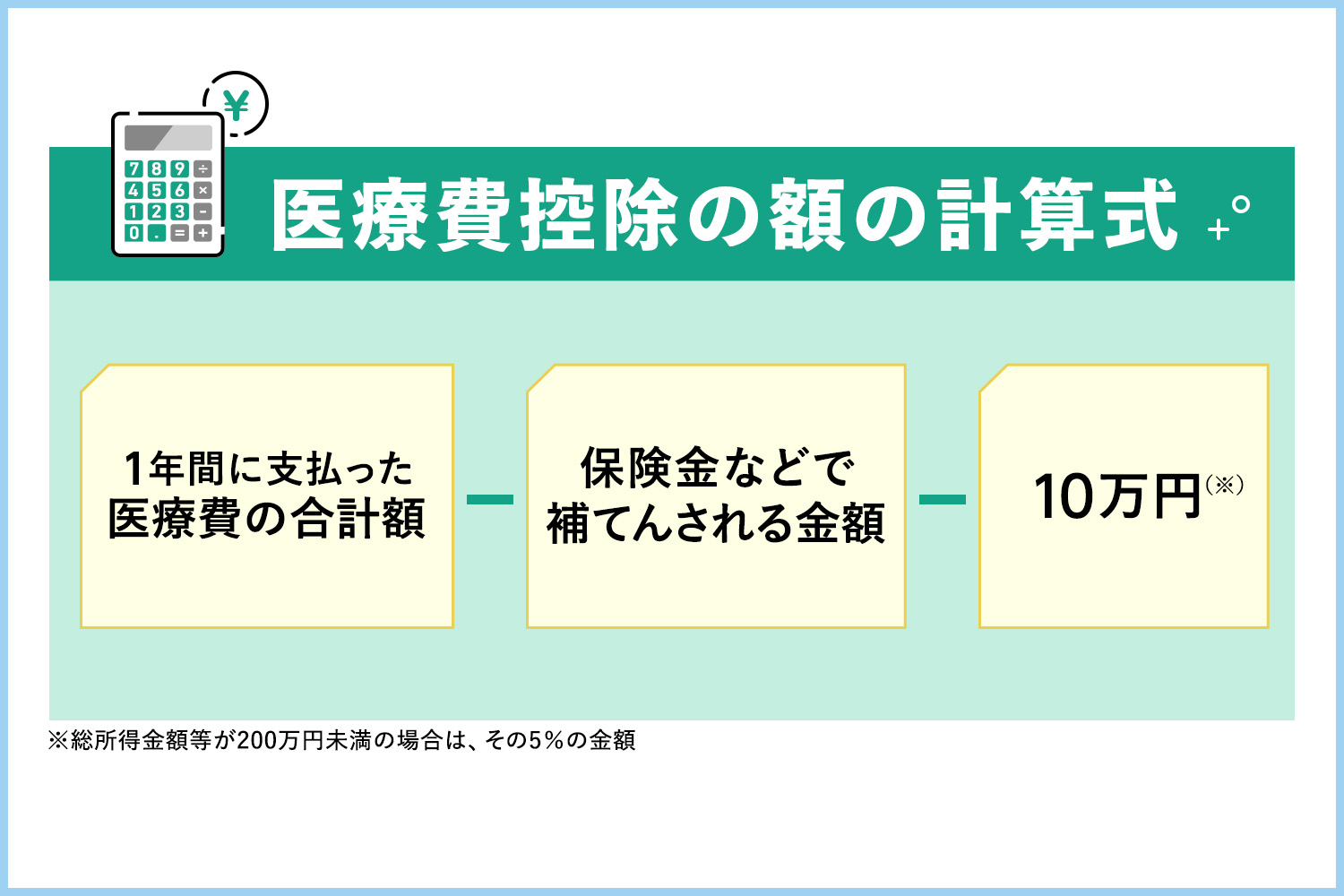

医療費控除の対象となる金額は、次の計算式で求めることができます。最高で200万円まで認められます。

「保険金などで補填される金額」とは、保険会社からもらった給付金や、高額療養費制度(※)で戻ってきた医療費、出産一時金などが当てはまるニャ!

※高額療養費制度…病院や薬局の窓口で支払う医療費が1カ月で上限額を超えた場合、その超えた額を支給する健康保険の制度

年収500万円の会社員Aさんの場合

給与年収500万円の会社員Aさんの場合、医療費控除の対象となるのは、1年間に支払った医療費(補てんされる金額を差し引いた金額)から10万円を引いた金額です。

医療費を20万円支払った場合でシミュレーションしてみましょう。このケースだと、所得税と住民税が合計で2万円安くなります!

<年収500万円の会社員Aさんが医療費控除で節税できる金額例>

総所得金額= 給与所得356万円のみ(給与年収-給与所得控除)

課税所得額=238万円(給与所得-各種控除額118万円)

(所得税率10%、住民税率10%)

・1年間に支払った医療費の合計額:20万円

(保険金などで補てんされる金額は0円)

・医療費控除の額:10万円

(医療費20万円-10万円)

・節税額:合計2万円

所得税:1万円(10万円×税率10%)

住民税:1万円(10万円×税率10%)

僕は給与収入だけだから、課税所得額は、源泉徴収票の「給与所得控除後の金額」から「所得控除の額の合計額」を引いた金額で良いのかな?

そうだニャ!課税所得額が分かれば、国税庁の所得税率の早見表と照らし合わせることで自分の所得税率がわかるから、節税額の目安も計算できるニャ!

参考:国税庁HP「所得税の税率」

医療費10万円以下でも医療費控除を受けられるケースも!?

もう一つ知っておいてほしいのは、「どうせ医療費は10万円を超えないから」という人も、あきらめるのは早いケースもあるということニャ!

総所得金額等が200万円未満(給与年収297.2万円未満)なら、医療費が10万円を超えなくても医療費控除が使えます。

もともと年収が高い人でも、「体調を崩して入院」「産休や育休で減収」「結婚や出産を機に退職」「年の中途から再就職」など、何らかの理由でいつもより年収が下がることがあります。10万円を超えなくても医療費控除が使える可能性があることを頭の片隅に入れておきましょう。

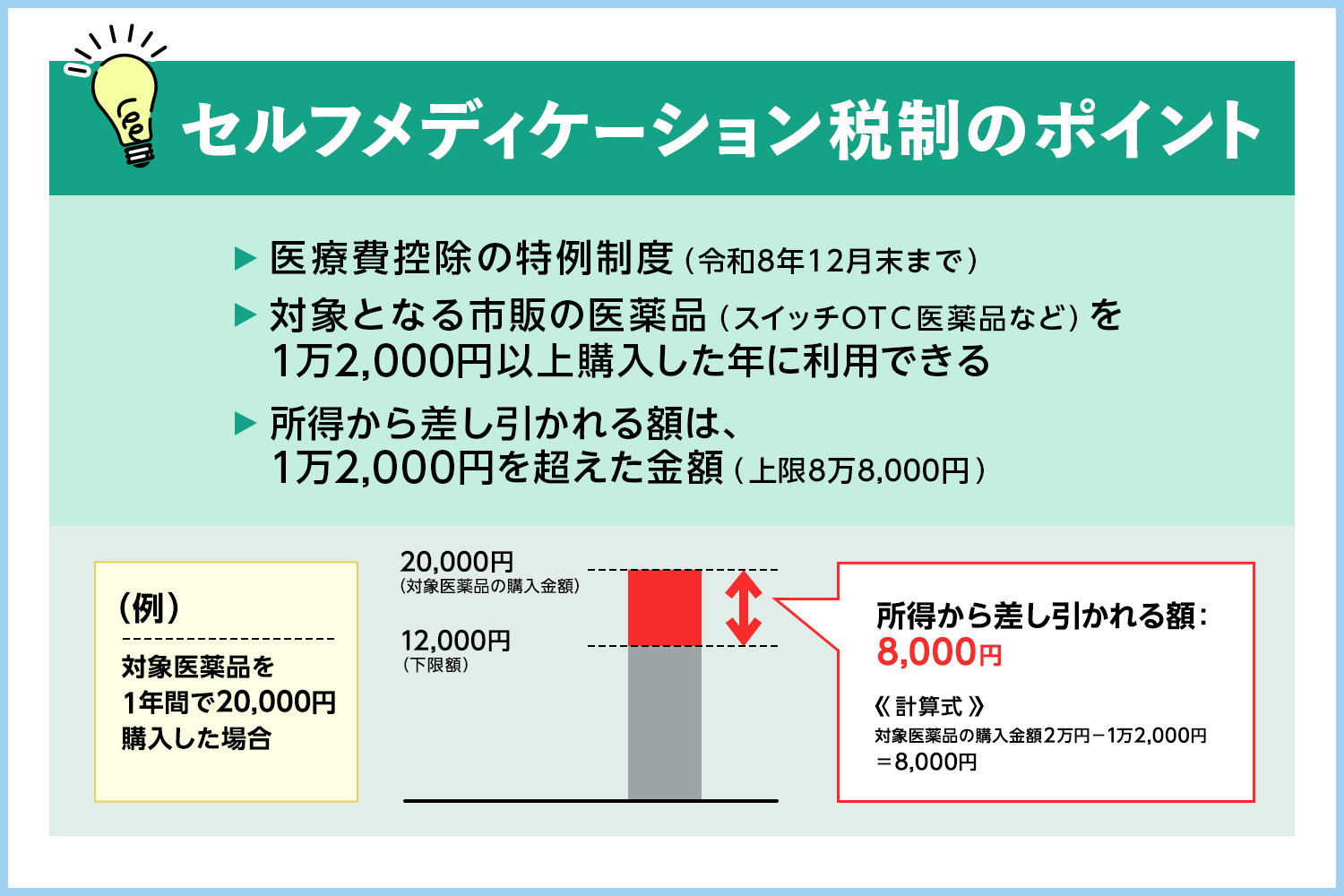

また、医療費が10万円以下でも、対象の市販薬や湿布などを1万2,000円以上購入していれば、医療費控除の特例である「セルフメディケーション税制」を使うことができます。

ただし、セルフメディケーション税制を使った年は、通常の医療費控除は使えなくなる点には注意だニャ!

4.医療費控除の申請方法

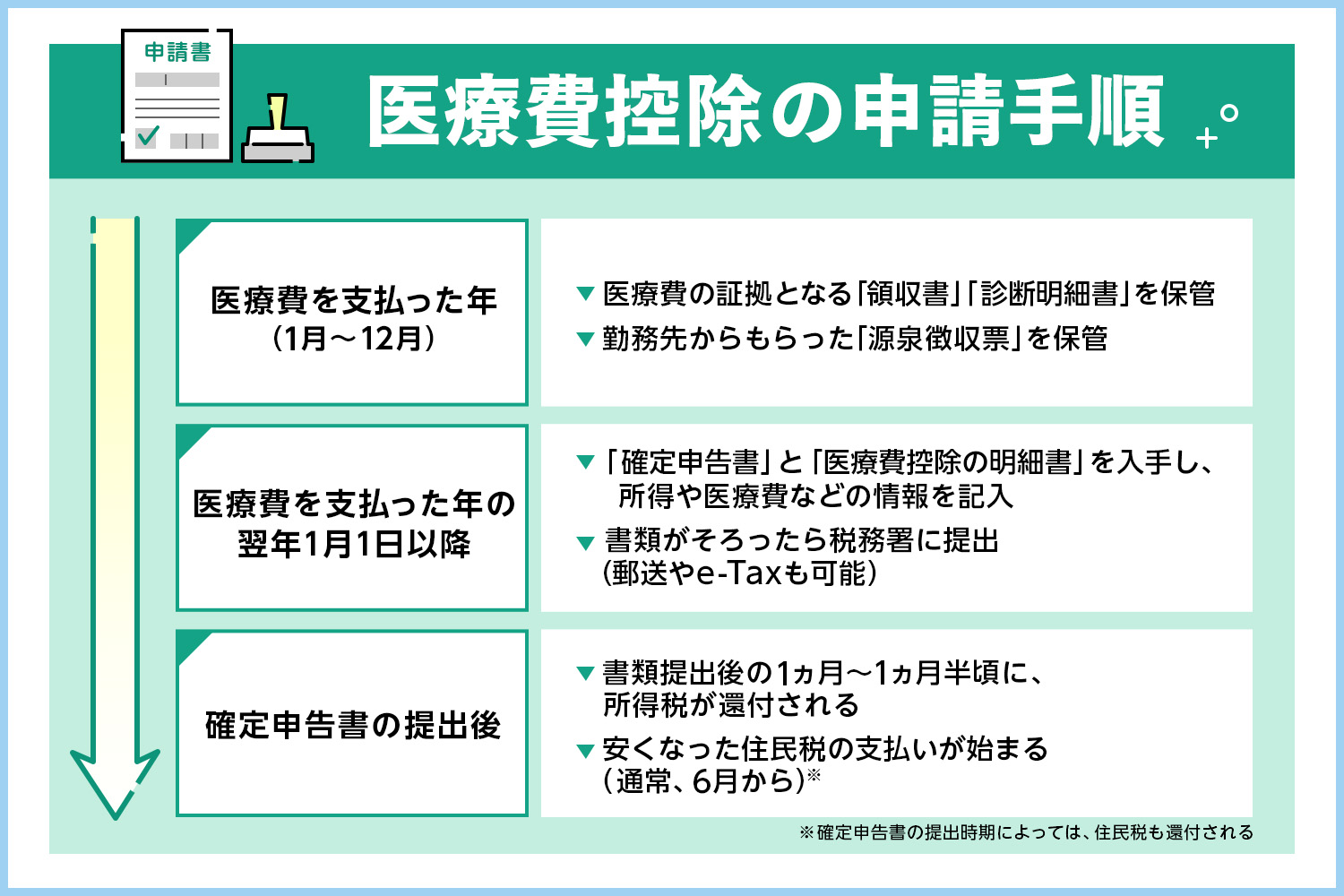

医療費控除を受けるためには確定申告が必要です。確定申告が必要ない会社員の場合、医療費控除を申請する時期は、医療費がかかった翌年の1月1日から5年以内であればいつでも大丈夫です。

ただし、所得額が減ると保育料や児童手当にも影響が出る可能性がある家庭は、翌年3月中旬までに提出しておきましょう。後からの申請だと、保育料などはさかのぼって適用できないことがあります。

医療費控除の申請方法

医療費控除の申請に必要な書類は次の通りです。

<医療費控除の申請に必要な書類>

・医療費控除の明細書(記入して提出)

・領収書や診療明細書(自宅で保管)

確定申告書や医療費控除の明細書は、税務署で入手できる他、国税庁のホームページからダウンロードして手に入れることもできます。また、確定申告書に必要な情報を記入するため、源泉徴収票も手元に準備しておきましょう。

バスや電車などの公共交通機関を使った通院費は、領収書がなくても医療費控除を申告できるだニャン!

医療費控除の申請手順

医療費控除の申請手順は次の通りです。

まず、かかった医療費の証拠となる「領収書」や「診療明細書」を用意する必要があります。病院や薬局で治療や薬を受けた時にもらったら、その都度自宅で専用のファイルに入れるなどして大切に保管してください。

確定申告は、医療費がかかった翌年3月中旬までに行うのがオススメです。確定申告書には、自分の名前や住所、源泉徴収票をもとに所得などを記入します。そして、医療費控除の明細書には、医療費を支払った日付や支払先の名前などを書きます。

すべての書類が揃ったら、税務署に持って行って申請しましょう。税務署は基本的に土日祝日は閉まっています。足を運ぶことが難しい人は、郵送で送ることもできます。

国税庁の「確定申告書作成コーナー」を使えば、画面の指示に従って情報を入力していくと簡単に確定申告書ができあがるニャ!

「スマホ申告」も便利そう。確定申告書の作成から提出まで、全部インターネット上で完結できるんだね!

医療費控除の注意点

医療費控除の申請に使った領収書は、5年間は保管する義務があります。確定申告が終わっても処分せずに、大切に保管しましょう。

ただし、政府が運営するオンラインサービス「マイナポータル」を使うと、健康保険を使った医療費については「医療費通知情報(データ)」を取得できます。この場合は、領収書の保管が不要です。

病院への通院費や一部の自費診療も対象になる上、マネ娘の医療費も合算できるなら、うちも医療費が年間10万円を超えているかも!

そうだニャ!医療費控除の対象になる意外な費用を知った上で家族全員分をまとめると、節税できるチャンスが増えるニャ!

でも、基本的には領収書が必要なんでしょ?保管するのを忘れて、うっかり捨てちゃいそう…。

その領収書が「税金の割引券」に化けるようなものだと想像してみるニャ!

なるほど!割引券だと思えば、絶対に捨てない!笑

▼この記事を読んでる方にオススメ

・親を扶養に入れると節税効果がある?扶養に入れる条件をチェック!

・「サラリーマンの私も必要?」確定申告のメリットと方法を解説!

・給与明細 vol.1給与明細を理解できればお金が貯まる!?

・給与明細vol.2 「控除」を知ればお金が増やせる!?

FP事務所マネセラ代表

ファイナンシャルプランナー(AFP)

保険や投資信託などの金融商品を販売せずに、お客様の味方となってアドバイスを行うお金の専門家。共働きや海外転勤がある家庭を中心に、年100件近いペースで個別相談を受ける。専門分野は教育費・住宅購入・資産運用・ママのキャリアなど。コラム執筆や監修、オンライン・動画によるマネー講座などでも活躍中。小学生2人の母でもある。

著書『~共働き800万円以下の夫婦でもハッピーライフ~プチ贅沢を楽しみながらムリなく資産を増やす』(ビジネス教育出版社)