将来必要なお金を見える化!ライフプランシミュレーションを作ってみよう!

目次)

1.人生の設計図とも言える「ライフプランシミュレーション」

2.ライフプランシミュレーションをする3つのメリット

3.ライフプランシミュレーション時に必要なもの・書くこと

4.ライフプランシミュレーションを作る3つの方法

突然だけどマネ男とマネ娘は将来のことって何か考えてるかニャ?

うーん、いつかは子どもができて、家を買って…。その先のことはあんまり考えてないなぁ。

そういう人もきっと多いと思うニャ。じゃあ、人生100年時代って言葉は聞いたことあるかニャ?

聞いたことはあるけど、100歳までのことなんて全然考えられないよ。それにまだそんな先のことまで考えるのなんて早くない?

そんなことはないニャ!これからの人生をどう過ごしていくか今から計画することで、将来安心して暮らせるようになるニャ!そのために必要なのが“ライフプランシミュレーション”ニャ!

1.人生の設計図とも言える「ライフプランシミュレーション」

ライフプランシミュレーションとは、今後の人生をどのように過ごしていくかを具体的に計画するものです。仕事や家族、また、住宅や車、趣味、やりたいことなど、大切にしたいことがらは、一人ひとり異なるもの。

こうした個々人の大切にしたいことがらを、できるだけ実現させるために描く「人生設計図」とも言えます。

シミュレーションでは、時系列に起こることや、やりたいことに加え、その事柄にかかるお金や、家計状況を記載するため、家計の未来の見える化ができます。

さっきマネ娘が「いつかは子どもができて…」って言ってたけど、これをもう少し具体的に“いつまでに” “何人”といった形で明確にするんだニャ。

2.ライフプランシミュレーションをする3つのメリット

メリット1:どんな人生を歩みたいのか、自分の価値観を確認できる

忙しい毎日の中で、明日やるべきことや来年行きたい場所までは考えても、10年後や老後のことまで考える人は多くありません。

ライフプランシミュレーションでは、年金生活となる年齢くらいまで記載するのが一般的。

「結婚するか」

「子どもを持つか」

「マイホームを買うか」

「転職の予定はあるか」

「共働きが良いか」といった現役世代のことから、

「老後はどんな仕事を何歳までするか」

「どんな地域に住みたいか」

といった何十年も先のことまでイメージして作ります。

心の声に向き合い、丁寧に人生を考えることで、自分が本当に大切にしたいこと、すなわち価値観を確認することができます。

恥ずかしながら今まで「丁寧に人生を考える」なんてしてこなかったよ。

恥ずかしくなんかないニャ!これを機会に考えればいいニャン。

メリット2:実現するために必要なものを早いうちから準備できる

将来起こることや、やりたいことを実現するためには、お金や知識、人脈などが必要です。その中でも、特に準備期間がかかるお金について、シミュレーションをして家計の未来を見える化することで、「実現するお金があるか」を確認できるのが大きなメリット。

そして、足りない場合の対策(貯金や家計の見直しなど)を立てることができます。

また、実現のために不必要な買い物はやめるなど、お金の使い方にもメリハリが生まれ、無駄遣いも減るでしょう。知識や人脈が必要な場合も、意識して手に入れられるため遠回りせずに済みますね。

家計の未来を見える化するのかぁ。ちょっと怖いけど、やっておかなきゃダメだね。

メリット3:家族で協力しあえる

家族がいる場合、みんなでライフプランを共有すれば、家族で同じ目標に向かって進むことができます。夫婦であっても生まれ育った環境も違えば、性格や考え方、価値観も異なって当たり前。親子であっても価値観は異なるでしょう。

「きっとこう思っているだろう」「わかっているはず」などと、話さないままやりたいことを実現させても、お金が足りなくなるなど、家族に迷惑をかけて不和が生じる原因に。

やりたいことの実現に向かって、互いに協力体制を築けるライフプランシミュレーションを、家族でするのが良いでしょう。

3.ライフプランシミュレーション時に必要なもの・書くこと

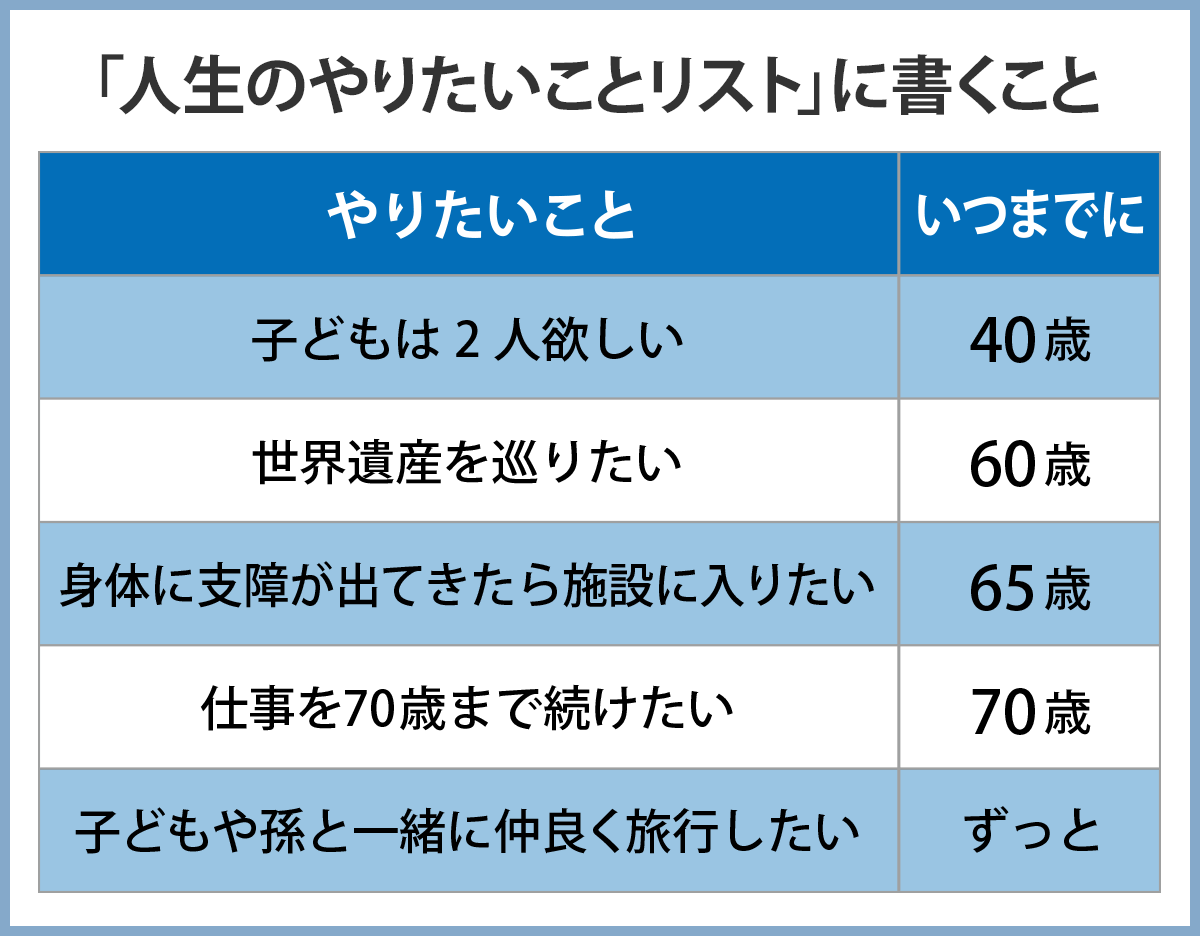

①ライフイベントを考える

まず、今後の人生で起こり得る「ライフイベント」を書き出しましょう。いきなり時系列に考えるのは難しいので、2段階で考えることをおすすめしています。

まず、これからの人生をイメージして、「人生のやりたいことリスト」を作りましょう。

どんな小さいことでも良いので、次のような表にどんどん書き出していきます。

「人生のやりたいことリスト」ってわくわくするね!!

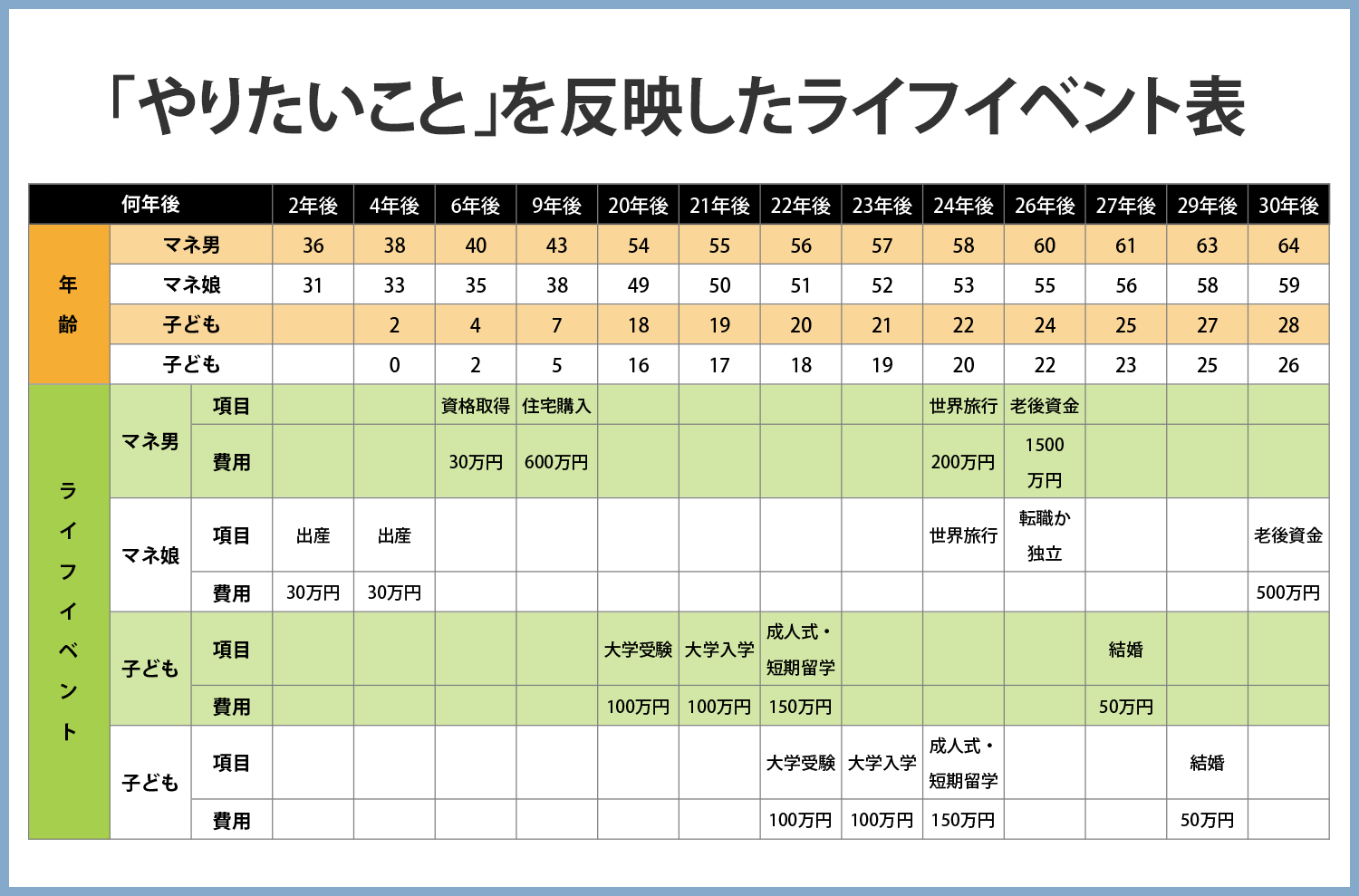

そして次に、家族全員の「やりたいこと」や起こることを時系列に次のようなライフイベント表にまとめていきます。

②キャッシュフローを考える

次に、①で考えたライフプランと現在の家計状況を基にして、今後の収入や支出、貯蓄残高を時系列に見える化する作業を行います。ここで大切なのは、細かく作らないこと。

1円単位まで正しく作ったとしても、その通りには絶対になりません。

10万円単位で「足りるか」「実現できるか」を把握できれば十分ニャン。

収入は、「就労収入」「年金収入」「その他の収入」の3つにわけて、手取り収入を記載しましょう。年金については、ねんきん定期便やねんきんネットを確認して予想金額を把握します。

その他収入は、貯蓄型保険の満期金や、住宅ローン控除の還付金、児童手当などが該当します。

就労収入は、昇給しそうな場合は、年1%など増やしていくのも良いニャ。ただ、シミュレーションする際はシビアに作るのがおすすめ。増えるかわからない場合は、昇給なしで作る方が安心ニャ!

支出は、「生活費」「住宅費」「教育費」「その他」で作るのが最もシンプルです。

より正確に作りたい場合は、「保険料」「自動車関連費」「娯楽費」などを入れても良いでしょう。生活費については、物価上昇や子どもの誕生や成長に合わせ、年1%ずつ上昇させて作ります。また、子どもが独立後は、一般的には生活費を8割くらいに減らして作ることが多いですね。

もし支出にiDeCoやつみたてNISAなどの「積立投資」を入れる場合は、売却時期を想定し、売却した資金は収入に入れるのを忘れないようにしましょう。

そして収入と支出の毎年の差額を出し、資産総額に加算または減算します。

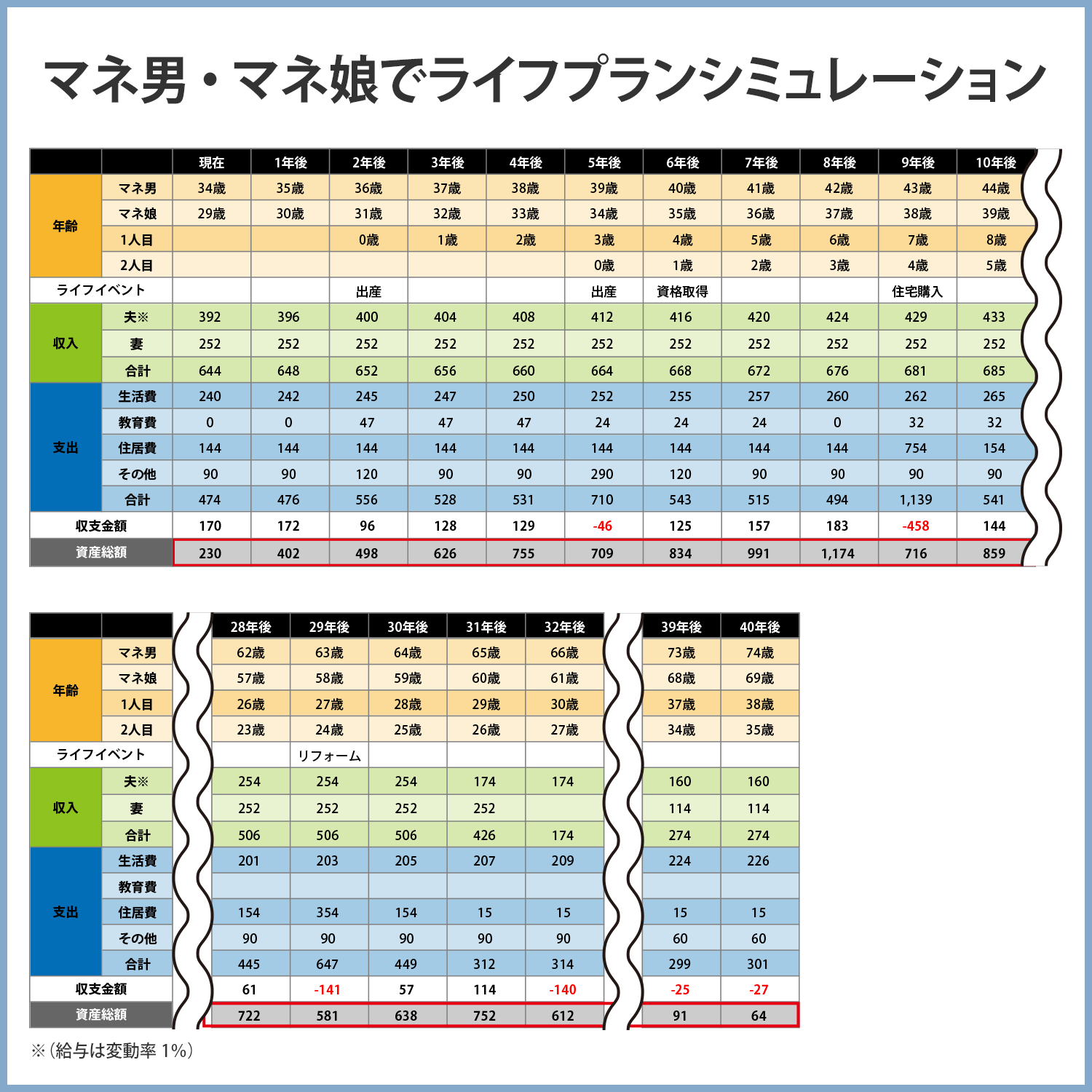

③マネ男・マネ娘でライフプランシミュレーション

それでは、②で考えたキャッシュフローをマネ男とマネ娘の家庭の場合を想定して、表にしてみましょう。40年後まで記載してみました。

生活費(住宅・自動車関連除く):月20万円

出産(2年後・5年後) :30万円

マネ男資格取得(6年後) :30万円

住宅購入(9年後) 頭金・諸費用:600万円

なお、住宅ローンは64歳までの22年間を設定。借入額は2700万円、1.2%固定金利

毎月の返済額:11.6万円。

リフォーム(29年後) :200万円

教育:高校まで公立、大学は私立文系

臨時費用:年60万円(家具家電の買い替えやペット費用、旅行代など)

40年間となるとこれくらい細かくなるんだね…!どれどれ…。

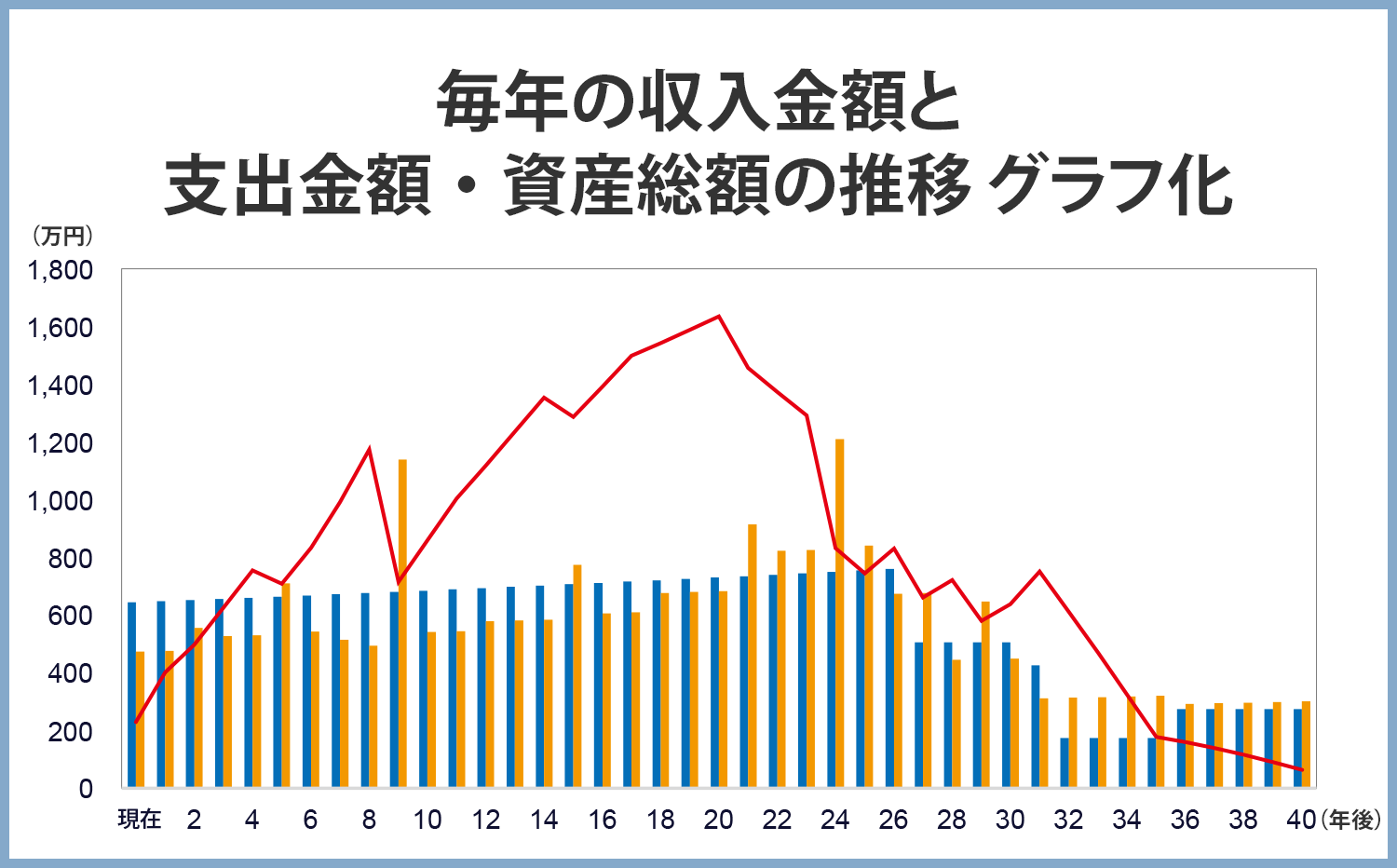

毎年の収入金額と支出金額、そして資産総額の推移を見やすくしたのが次のグラフです。

このように、毎年の収支および資産残高の推移をグラフにすることで、赤字になっても資産が底をつかないかどうか、一目でわかります。

マネ男とマネ娘の試算では、一度も底をつくことがありませんが、40年後の残高は64万円となっており、その後の医療費や介護費用を考えると少し不安です。

でも今から、支出の見直しをすれば大丈夫!老後のお金ももっと増やすことができますよ。

また、試算上は運用益を加味していないため、つみたてNISAやiDeCoなどの積立投資で備えれば、運用成果を見込めるかもしれないですね。

「どれくらい税金が減る?老後資金作りにiDeCo(イデコ)がおすすめな理由を解説!」

「NISAで投資をすると利益は出るの?初心者でもできる?経験者に聞いてみた」

資産が底をつかないってわかって少し安心したけど、老後のことを考えるとまだまだ資産を作っていかなきゃ。

急に老後を現実的にとらえられるようになってきた!

4.ライフプランシミュレーションを作る3つの方法

① 自分で金額を入れて作る

シミュレーションの表はどうやって作ったら良いの?

さっきのシミュレーションは、エクセルにて作成したニャ。最もおすすめの作成方法が「自作」ニャ!

自作!?難しくない?

WEBからダウンロードできるテンプレートなどを使えば簡単ニャ。自分で金額を入れるので精度が高い上に、根拠をわかっているため納得感も高いんだニャ。また一度作ってしまえば、一生活用できるニャ。

<ダウンロードファイルを提供しているサイト>

・日本FP協会/便利ツールで家計をチェック

日本FP協会のサイトでは、ライフイベント表やキャッシュフロー表を自作できるテンプレートを、エクセル版とPDF版にてダウンロード可能です。

・ゼクシィ/カンタン家計簿&ライフプラン表

・マイクロソフト/ライフマネープランシート(1年間・10年間のみ)

<数値を入力することで出来上がるツール>

・ファイナンシャルティーチャー/ライフプランソフト

② 簡易版シミュレーションで作る

ざっくりとした仕上がりでも、シミュレーションをすることに意味あるため、①は難しいと感じる方は、まずは簡単な質問に答えるだけで出来上がるツールを活用することをおすすめします。

・日本FP協会/ライフプラン診断

・全国銀行協会/自分で描く未来予想図ライフプランシミュレーション

③ ファイナンシャルプランナー(以下、FP)に相談する

多くのFPがライフプランシミュレーション対応しています。自作したシミュレーションが正しいか見て欲しいとお越しになる方もいらっしゃいますよ。

できれば、保険ショップなどのFPではなく、中立的な立場で営んでいる独立系FPに依頼するのがおすすめニャ。シミュレーションを基に、今後のライフプラン相談や家計の見直し等、相談に応じてくれるニャ。

費用は人によって異なります。全国の多くのFPが所属する日本FP協会の「CFP認定者検索システム」が最も使いやすいでしょう。

一度ライフプランシミュレーションを作るだけで将来のことが見通せたような気になってきた!

今まではなんとなく「将来のために」「老後のために」って思ってたけど、具体的な金額を把握できるのは大きいね。

ライフプランシミュレーションを行うことで、未来の安心やゆとりに繋がるだけでなく、今の生活にもメリハリが生まれるニャ。ぜひご紹介した方法を参考にやってみるニャン!

さぁ、我が家は早速、将来の資金作りのために…まずはマネ男のお小遣いから見直そうかなっ。

それはないよ~。マネ娘だって無駄使いが多いの知ってるんだからね!

うぅ…。

執筆者:鈴木 さや子

株式会社ライフヴェーラ代表取締役 みらい女性倶楽部 代表

ファイナンシャルプランナー(CFP)・1級FP技能士・DCプランナー1級・キャリアコンサルタント(国家資格)

生活に役立つお金やキャリアの情報を、セミナーや企業研修、執筆にて発信。金融商品などを一切販売しないFPとして活動。専門は教育費・ライフプラン・マネー&キャリア教育・確定拠出年金。大学生と高校生の母。運営するみらい女性倶楽部では「今もみらいもワクワクに」を合言葉に、お金・ヒト・スキル・キャリア・笑顔、5つの資産を育てるための情報を発信中。HP:https://miraijosei.com/