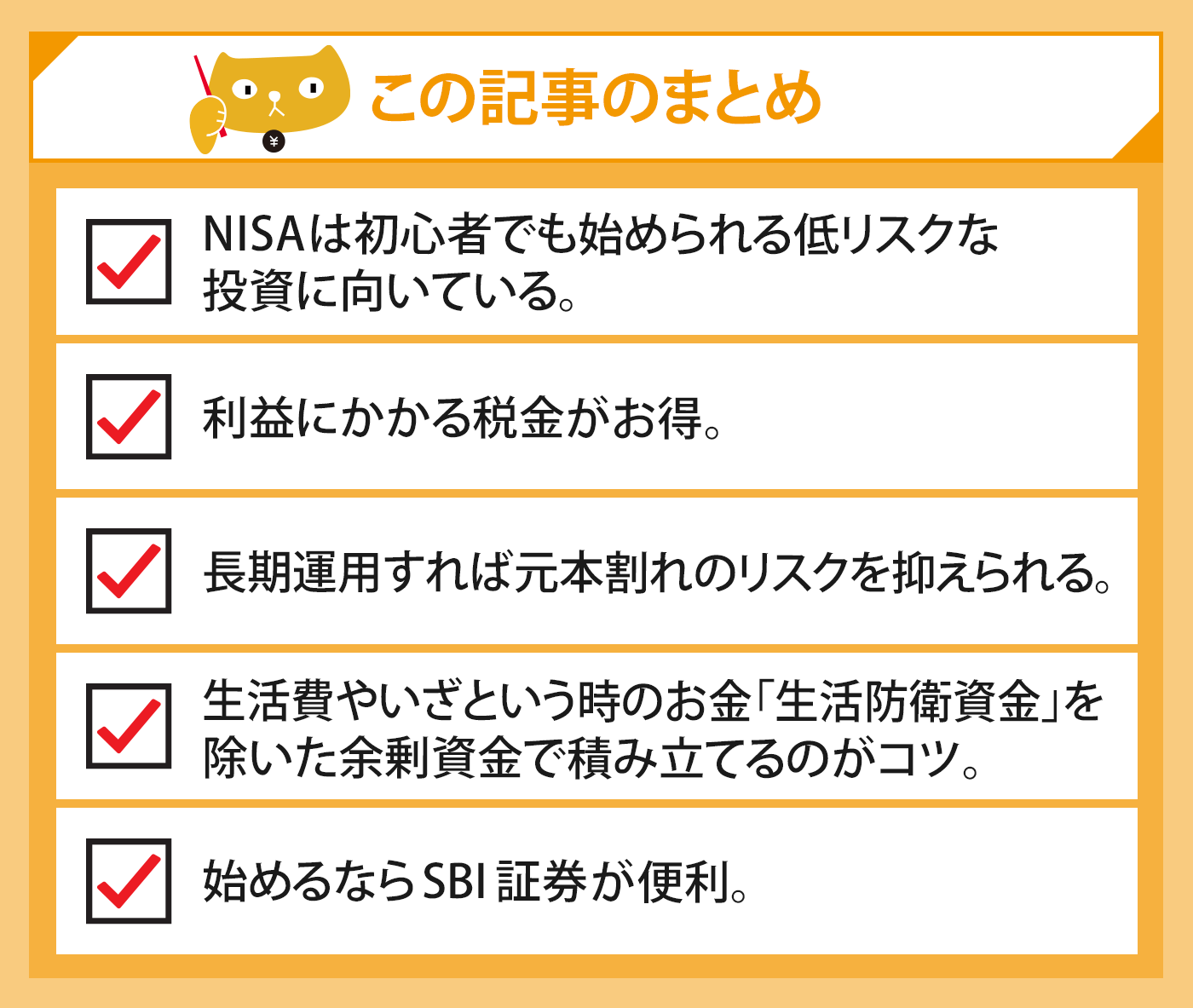

NISAで投資をすると利益は出るの?初心者でもできる?経験者に聞いてみた

目次)

・NISAとは

NISAとつみたてNISAの違い

・NISAはどのくらい儲かるのか?経験者にインタビュー

非課税が魅力のNISA

余剰資金で始めるのがポイント

開始7年で増えた金額

投資にメリットはあってもデメリットは感じない

マネキンのおかげで投資についてだんだん詳しくなってきたけど、まだまだ一般的には

「お金持ちで、頭のいい人がやるものじゃないの?」

「初心者で知識もないのに手を出していいのかな…」

「ある意味ギャンブルだよね? 失敗しそうで怖い…」

なんて声も聴くよね?

そうだね、僕たちはだんだんと「投資=怖いもの」という意識はなくなってきたけど、ギャンブルと同じように考えている人はまだ多いだろうね。

実際は“知らないから必要以上に怖く感じる”というケースが多いニャ。

でも「NISA」や「つみたてNISA」が始まってからは、世の中に情報が増えたことで、20〜30代の若い世代でも投資を始める人がとても増えてるニャン。

え〜、私はまだまだ“投資は怖い”っていう意識があるよ。投資を始めるなんてイメージつかない!

そんなのもったいないニャ!マネ娘妹はまだ若いからこそ、長期積み立てで資産を増やせる可能性が高いニャ!

ほんとに~?貯金だって毎月危ういのに…

もちろん無理して始めるものじゃないけど、生活防衛資金として“万が一の時のお金”をある程度貯められているようであれば、毎月の収入を少しずつ投資に回して積み立てることで資産を増やせるかもしれないニャン!

生活防衛資金についてはこちらをご覧ください。

突然の収入減!まさかの事態に備える「生活防衛資金」はいくら必要?

マネ娘妹のために今日は投資歴11年の投資の先輩を呼んだからいろいろと質問するニャン!

私たちもいろいろと聞いちゃおっと!

NISAってなに?

「2024年スタート!新しいNISAの賢い活用方法と疑問をQ&A式でプロが解説!」

まずは「NISA」がどんな制度なのかおさらいしておきましょう! NISAとは、国が用意してくれた、一般の人が投資をして利益が出た場合に税金がかからないお得な制度(少額投資非課税制度)です。

通常、投資で得られた利益や配当金には約20%の税金がかかるニャ。

利益が出たり、配当金を受け取るときに約20%分のお金が引かれてしまうわけニャン!

しかし、NISAという制度を利用して投資をすると税金が免除され、本来引かれるはずの20%が手元に残ります。この「非課税」がNISAで投資をする最大のメリット。NISAは、通常よりもかなりお得に投資ができる制度なんです!

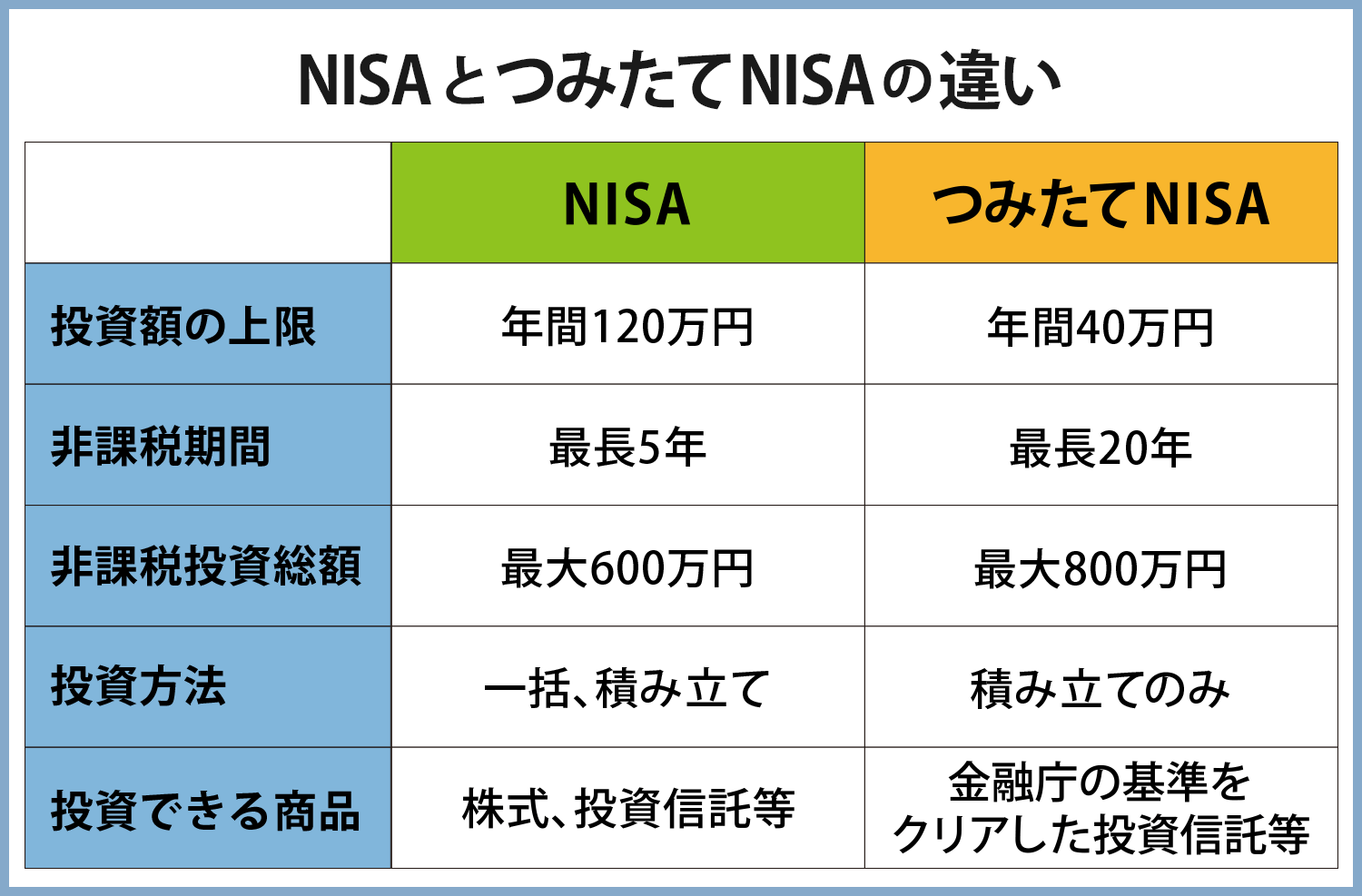

そんなNISAには、「NISA」と「つみたてNISA」の2つの種類があります。

「NISA」は2023年で終了し、2024年から「新NISA」がスタート。

「つみたてNISA」は2037年までの制度制限でしたが、2042年に延長となります。それぞれの違いを下記の表にまとめてみました。

簡単に言うと、まとまったお金をすでに持っていて柔軟に投資できるのが「NISA」、毎月少しずつこつこつと投資をするのが「つみたてNISA」です。

ある程度まとまったお金があり、株式や幅広い商品から選んで柔軟に投資をしたい人には「NISA」が向いてるニャン。

一方、「つみたてNISA」は毎月数百円から3万円程度までと、少額から継続的に投資できるうえに、手数料などのコストがおさえられます。さらに商品も厳選された「投資信託」から選ぶだけ。長期・積立で投資すればリスクも分散され、投資に充てた元手の額が減る(元本割れ)リスクも抑えることができるため、初心者でも比較的チャレンジしやすい投資です。

課税の心配がなく、5~20年の中長期にわたって投資ができる「NISA」と「つみたてNISA」なら、

銀行の普通預金にただお金を預けておくよりも効率的にお金を増やせるってわけだね!

実際のところ…NISAって儲かるの? 経験者へインタビュー!

NISAの仕組みはわかってきたけど、実際どれくらい利益が出るものなのかイメージできないと、やっぱり決心がつかないよ〜。

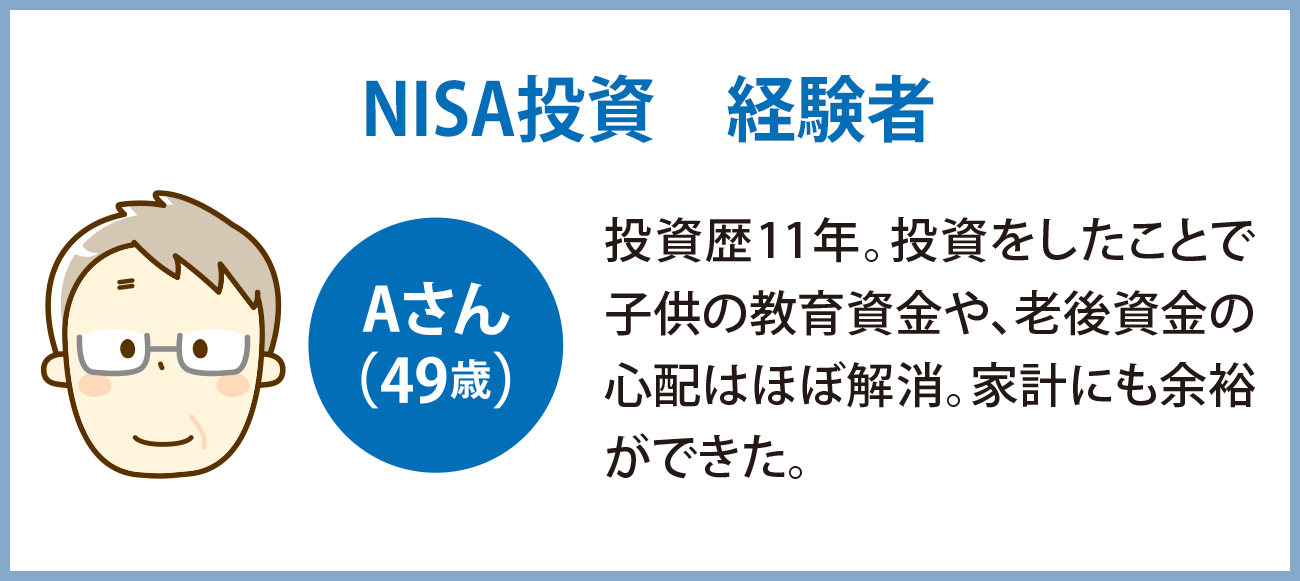

それじゃあ、実際にNISAをやっている投資歴11年のAさんにお話を聞くニャ!

根掘り葉掘り聞いちゃいますよ!

大丈夫ですよ!なんでもお答えしましょう!

非課税がNISAの最大の魅力!

Aさんは、専業で投資をしているのではなく一般の方なんですよね?早速ですが、投資のご経験はどのくらいですか?

はい。専業投資家ではなく、一般的な会社に勤めながら投資をしている、普通の会社員です。

投資は2010年に始めたので、投資経験歴は11年になります。

今40代ということは、30代には始めたということですよね。

何か、投資を始めるきっかけがあったんですか?

結婚したのと、妻の出産の時期を迎えたのが大きいですね。

家族が増えると将来必要になるお金も増えてくるので、それに備えるために始めました。

え、偉い。僕はまだ何もやってないなぁ。

Aさんは「NISA」を利用して投資をしているんですよね?きっかけは何だったんですか?

NISAが始まる2014年頃にニュースで見かけたのがきっかけだったと思います。

もともと投資はしていたので興味もありましたし。

投資信託を売却して、現金化したときの利益にかかる約20%の税金がかからない点に魅力を感じたので、NISAが始まった2014年から口座を作って利用しています。

ちなみに2014年当時はまだ「NISA」しかなくて、「つみたてNISA」は2018年から始まったニャン。

NISAを始める前の2010年から2014年はどんな投資をしていたんですか?

まったくの初心者でしたので、タイミングを見て金融商品を売り買いして利益を出すのではなく、毎月一定額で投資信託を購入する積立投資を課税口座で行っていました。

株のように投資先の会社の分析をする必要がなく、一度設定してしまえばあとは自動的に積み立てられていくので、楽チンですね。

自動的に積み立てられるなら初心者の私でも安心して始められそう!

余剰資金で始めるから怖くはない!

結婚・出産という人生の節目とはいえ、投資を始めるのって結構勇気がいると思うんですが、よく決断しましたね。怖くなかったんですか?

怖くはありませんでしたね。投資を始めるにあたって何冊か本を読んで勉強もしましたので。

なにより、すぐに使う予定のない「余剰資金」で少額からコツコツ積立てていたのが初心者の私にはよかったのだと思います。

本で勉強するなんて、僕には難しそうだ…。

余剰資金っていうのが大事そうですね。その余剰資金ってどうやって決めたんですか?

必要な生活費やお小遣いを収入から引いて算出しました。

その時々で積立額の変動はありましたが、現在は毎月の夫婦の収入の中から月5万円を投資に回しています。

投資に充てる金額の設定って結構難しいですよね。長期で考えたら、子どもの保育園や学校で必要になるお金もありますし…。

そう考えると余剰資金ってなかなか出ないなぁ…。

水道光熱費やスマホ代、保険料など家庭の固定費を見直すことで余剰資金を産み出しています。

2、3年のうちに使うかもしれないお金や生活防衛資金を現金で残して、それ以外を投資に回していますね。

自分がどのくらいのお金を持っておけばいいのか計算したこともなかったから改めて計算してみなきゃ!

でも2、3年のうちに結婚するはずだし、新婚旅行は海外に行きたいから私は結構な金額が必要そうね!

2、3年って、マネ娘妹は今彼氏いないよね…?

(しっ!)

開始7年で資産が約1.4倍に!?

数百円、数千円から始められる「つみたてNISA」だったら、より気軽に始められるような気がしてきました。

そうなるとやっぱり考えるのが利益…。一番聞きたいことを聞いちゃいます!ぶっちゃけ、NISAでどのくらい利益が出ましたか!?

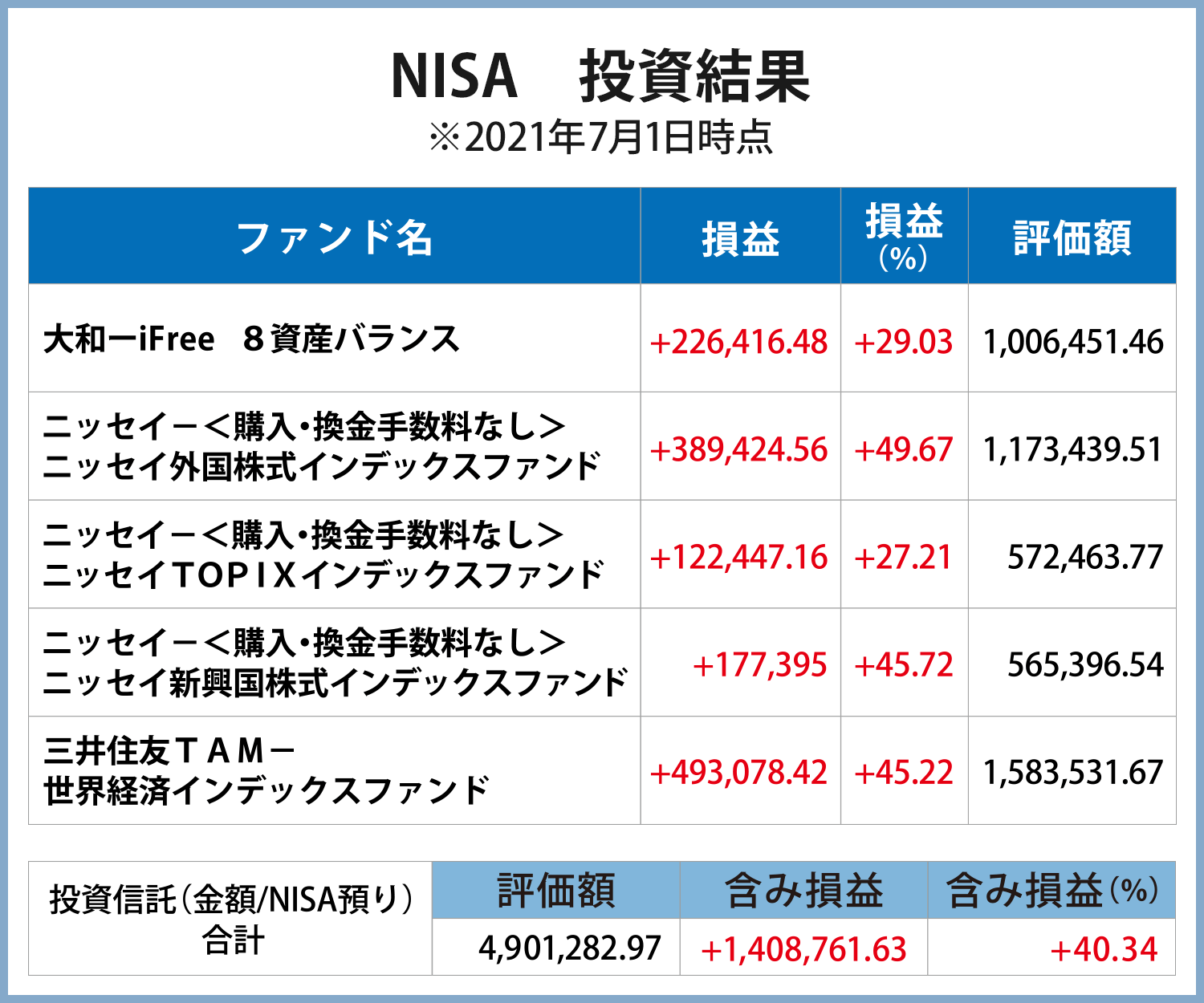

では、NISAでの投資結果をお見せしましょう!

※2021年7月1日現在

これをスマートフォン向けに直したものが下の表です。

2014年から現在まで続けていますが、しっかりと利益が出ています。

利益率にすると、2021年7月1日現在で約140%(元本+40%)ですね。

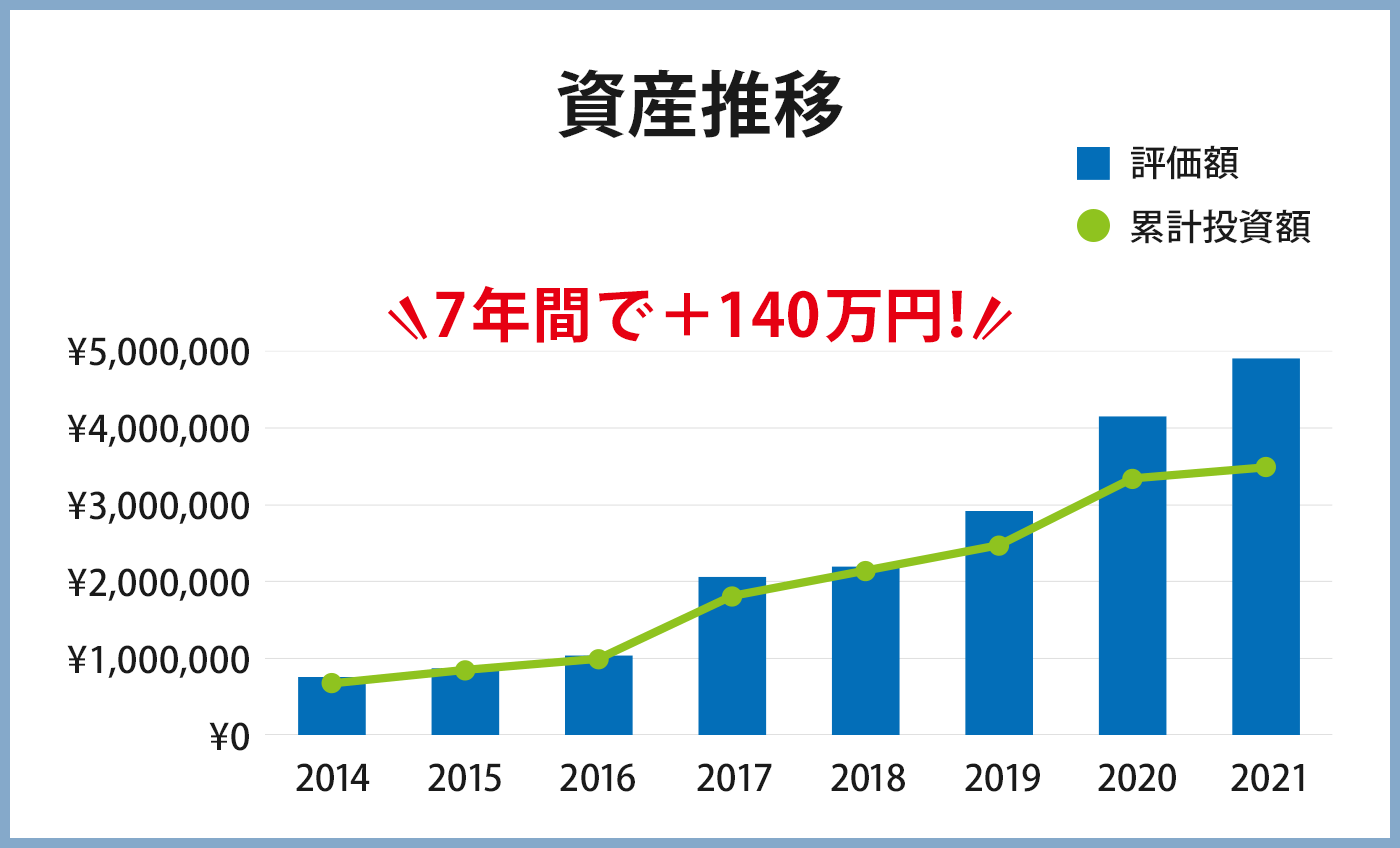

これが推移のグラフです。

うわぁ!スゴイ!

7年間で約350万円を投資して、評価額が500万円近くになってる!

7年間で約140万円もプラスになるの!?想像以上だ…!

最初の数年間は、購入した商品の一部を売却したりと試行錯誤していたので、初めから積み立てを続けていたらもう少し利益率は高くなっていると思います。

今後も利益が増えれば増えるほど、NISAの非課税のメリットは大きくなりそうだニャ!

ちなみにAさんはどこの証券会社を使っているんですか?

私が使っているのはSBI証券です。NEOBANK(住信SBIネット銀行)の「SBIハイブリッド預金」が便利なんですよ。

SBIハイブリッド預金とはSBI証券と連携した円預金口座のことです。

自動スィープサービスと言って、証券取引に使うお金をSBIハイブリッド預金とSBI証券口座の間で自動的に資金振替をしてくれるのが便利です。

ところで、投資する商品ってどういう風に選んでるんですか?投資信託を選ぶだけとはいってもいろいろあるので迷っちゃって…

NISAでは国内株式、外国株式、投資信託などから選べるんですが、先進国、新興国、日本の株価指数に連動する低コストの投資信託を2:2:1の割合で投資していますね。

先ほどお見せした画面では債券にも分散投資する投資信託が含まれていますが、今も継続して積み立てているのは外国株式、新興国、TOPIX(日本)の3本のインデックスファンドです。

投資をしていくうちに自分なりにいいバランスがつかめてきた、という感じです。

今なら1本で世界中の企業に投資ができる投資信託もありますよ。

Aさんは、株式よりもリスクが小さい債券には積み立ててないのかニャ?

はい。その分、より安全性の高い現金で持つようにしました。

慣れてくると、自分に合った割合と言うものもわかってくるんですね。

では、実際に投資をしてみてどうですか?

投資をすることで子供の教育資金や、老後資金の心配はほぼ解消しました。

妻も結果に満足しているようで、家庭内にも余裕があります。

今後も引き続き投資を続けていく予定です。

逆に投資をするデメリットは何かありますか?なにか損をしたりするんじゃないかって怖くて…

デメリットはあまり感じていません。もちろん一時的な暴落で評価額が下がることもありますけど、長期的に見れば世界経済の成長と一緒に資産も育っていくことを実感できていますから!

そのためにも余剰資金を使って、長く続ける!これが大事です。

運用したときのイメージが湧いてきました!

ただ、お金がある程度貯まったら…と思っていたらいつの間にか3年…みたいなことになる気もします。

個人的には、始めるなら早いほうがいいと思っています。

長期投資をすればそれだけ資産が増える可能性が高まりますからね。昨年のコロナショックのように、この先何が起こるかは正直わかりません。

しかし、投資の先輩として、世界は必ず成長すると信じて、投資を継続していってほしいなと思います。

「世界は必ず成長すると信じる」なんてすてきな言葉だニャン!

たとえ少額でも、将来の備えとして今のうちから長期的に投資を続けていけば、投資金額の2倍にも3倍にもなる可能性があるニャン。

その利益を最大限受け取るために、NISA口座を活用するのが有効なんだね!

少額でもいいなら「つみたてNISA」を始めてみようかな~。

最初は少額から始めてみて、生活にもっと余裕ができたら積立額を増やせばいいニャン!

まずはマネ男のお小遣いをちょっと減らしてその分をつみたてNISAに充ててみようかな。

それはずるいよ!僕のお小遣いが減るならマネ娘の洋服代も減らして投資にまわしてもらわなきゃ!

うそうそ!ごめん~。

※金融商品取引においては、株価の変動、為替その他の指標の変動等により損失が生じる恐れがあります。

本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、投資勧誘を目的としたものではありません。

投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。本資料は、信頼できると判断した情報源からの

情報に基づいて作成したものですが、正確性、完全性を保証するものではありません。

万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。

本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

NISA・つみたてNISAのご注意事項

配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。

NISAの口座で上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

NISA・つみたてNISAの口座開設は、金融機関を変更した場合を除き、1人につき1口座に限られ、複数の金融機関にはお申し込みいただけません。金融機関の変更により、複数の金融機関でNISA・つみたてNISAの口座を開設されたことになる場合でも、各年において1つの口座でしかお取引いただけません。

また、NISA・つみたてNISAの口座内に保有されている商品を他の金融機関に移管することもできません。なお、金融機関を変更される年分の勘定にて、既に金融商品をお買付されていた場合、その年分について金融機関を変更することはできません。

NISA・つみたてNISAは選択制であり同一年に両方の適用を受けることはできません。

NISA・つみたてNISAで取扱商品は異なります。あらかじめWEBサイト等にてご確認いただきますようお願いいたします。

つみたてNISAでのお取引は積立契約に基づく定期かつ継続的な方法による買付に限られます。

※その他NISA・つみたてNISAに関するご注意事項の詳細はWEBサイトにてご確認ください。

——————————————————————————————————-

ご注意事項

・SBI証券の証券総合口座の開設料・管理料は無料です。

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書等をよくお読みください。

・当ページ中のいかなる内容も、将来の運用成果または投資収益を保証するものではありません。最終的な投資判断はお客様ご自身で決定ください。

Tポイントについて

※期間固定Tポイントは原則としてSBI証券でのみ使用可能で、付与の際にSBI証券が有効期限を定めるポイントです。

※口座開設時のポイントの付与は、SBI証券の指定する期限までにSBI証券Tポイントサービスのお申込みが必要です。

商号等 株式会社 SBI 証券 金融商品取引業者

登録番号 関東財務局長(金商)第 44 号

加入協会 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本 STO 協会