企業型確定拠出年金とiDeCoの併用が可能に!変更点は?併用するとお得かシミュレーション

目次)

1.10月から何が変わった?企業型DCとiDeCoが併用可能に

2.企業型DCとiDeCoの併用はどうお得になる?

3.iDeCoの手続きはどうしたらいい?

この前教えてもらった「企業型確定拠出年金」の加入者のiDeCo加入条件が今年10月から緩和されたみたいだね。

・ほったらかしはもったいない!企業型確定拠出年金の基本から、お金を増やす賢い活用術4選

そうニャ!今まで企業型年金規約の定めによりiDeCoに加入できなかった企業型確定拠出年金(以下、企業型DC)加入者も、条件を満たすことで10月以降は原則iDeCoに加入できるようになったニャン!

へ〜。でも、そもそも両方を併用することでお得なの?目的はほぼ同じだし、どちらかだけでも充分だったりしない?

良い質問ニャ。そしたら今日は、加入要件の変更点と、誰が併用するとお得になるのかシミュレーションも交えて説明するニャン!

1.10月から何が変わった?企業型DCとiDeCoが併用可能に

2022年10月から、企業型確定拠出年金(企業型DC)に加入している人がiDeCoに加入しやすくなりました。

おさらいとして、両者は老後の資産形成を目的とした制度というのは同じだけど、大きな違いは、

・iDeCo

→個人で加入する制度で、加入及び掛金の拠出はすべて自身で行う

・企業型DC

→企業が一定の掛金を負担して、従業員が年金資産を運用する福利厚生の一環

という点だニャ。

この2つが今回同時に加入しやすくなったんだニャ!

これまでも制度上は、企業型DCの加入者がiDeCoに加入することはできました。

しかし、企業型DCの加入者のうちiDeCoに加入できたのは、労使合意によってiDeCoの加入を認める規約を定めたうえで、事業主が支払う掛金の上限を引き下げた企業の従業員に限られていたのです。

規約がないなどの理由で、iDeCoに加入できなかった企業型DCの加入者は約750万人もいるといわれてるニャ。

でも今後は、そうした約750万人の方も、iDeCoに加入しやすくなる、というわけニャン。

そもそも確定拠出年金は、個人型・企業型ともに2001年にスタートした制度です。このうち、個人型は自営業者と企業年金のない会社員のために用意された制度でした。

しかし、日本は少子高齢化が激しく進んでいますし、平均寿命も年々長くなっています。老後の公的年金が少なくなってしまうのは、目に見えています。「公的年金が崩壊してなくなる」ということはありませんが、2019年に大きく話題となった「老後資金2,000万円問題」があるように、老後資金が公的年金だけでは不足する可能性があることも、また事実です。

そこで、2017年からは個人型の加入者を拡大。現役世代ならほぼ誰でも利用可能になったニャ。ちなみに、iDeCoの愛称もこのときつけられたニャン♪

さらに60歳を超えても働く人が増えるなか、企業型DCとiDeCoを併用しやすくすることで、老後資金を自助努力で充実させてもらおうとしている、というわけです。

なるほど!今回可能になった企業型DCとiDeCoの併用は、誰でもできるの?

条件は、大きく3つあるニャ。

条件1:掛金が各月拠出であること

企業型DC・iDeCoの掛金の支払い方法には、毎月1回支払う「各月拠出」と、年1回以上の任意の月にまとめて支払う「年単位拠出」があります。企業型DCとiDeCoを併用するには、「各月拠出」でなくてはなりません。

条件2:掛金は最大月額5.5万円まで

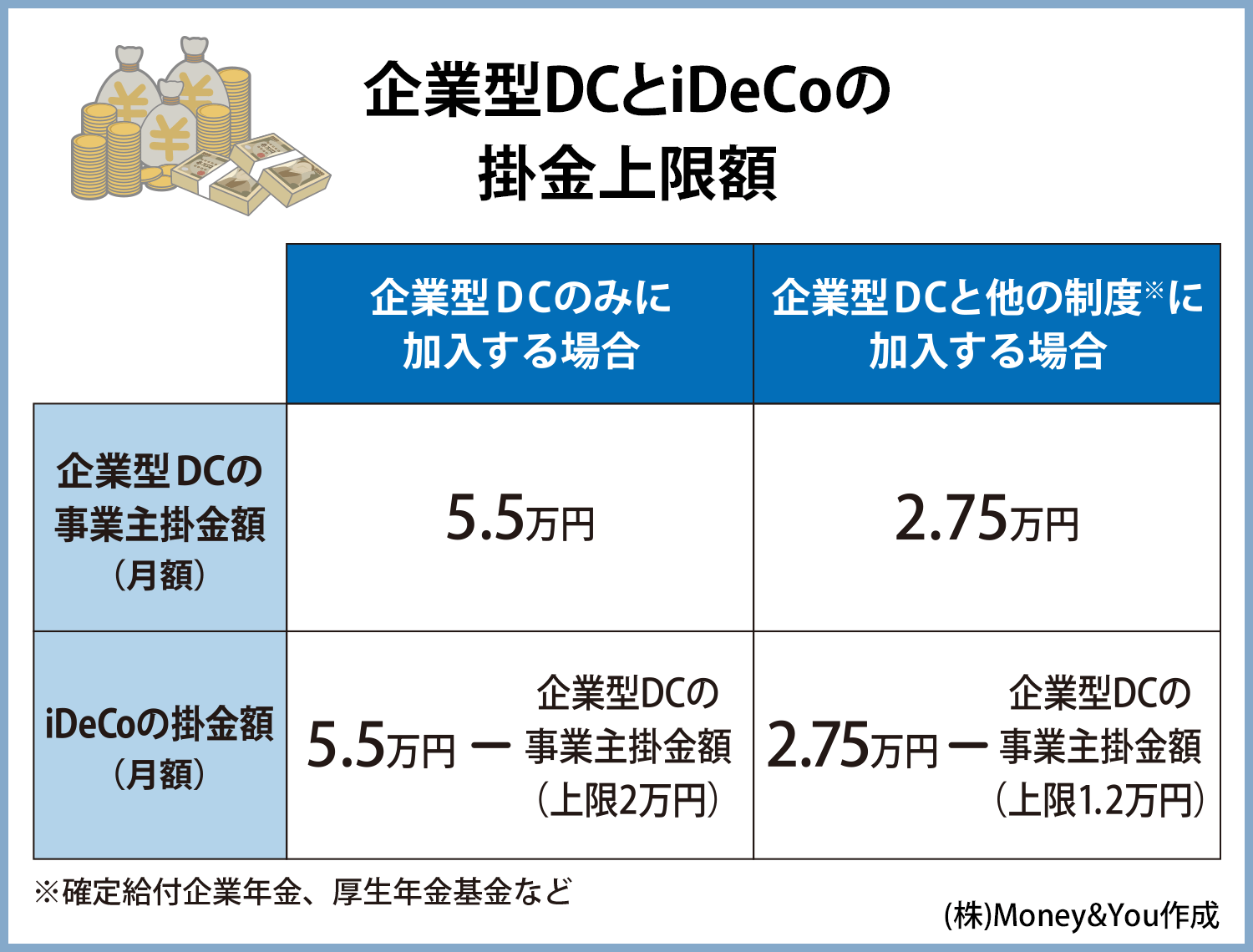

企業型DCとiDeCoの掛金の上限は、どの企業年金に加入しているかで異なります。

企業年金が企業型DCのみの場合、

企業型DCの掛金額(事業主掛金額)の上限は月額5.5万円、iDeCoの掛金額(拠出限度額)は5.5万円から企業型DCの掛金額を引いた金額で、上限は月額2万円です。

つまり、企業型DCの掛金額+iDeCoの掛金額=月額5.5万円以下にする必要があります。

同様に、企業型DCと他の制度に加入する場合も、

企業型DCの掛金額の上限は月額2.75万円、iDeCoの掛金額は2.75万円から企業型DCの掛金額を引いた金額で、上限は月額1.2万円です。企業型DCの掛金額+iDeCoの掛金額=月額2.75万円以下にする必要があります。

iDeCoの毎月の拠出額は最低5,000円という点にも気を付けるニャ。

条件3:企業型DCのマッチング拠出を利用していないこと

マッチング拠出とは、会社が出す企業型DCの掛金に加入者が上乗せして掛金を出すしくみです。上乗せした掛金は、iDeCoと同様に全額が所得控除できるので、所得税や住民税を下げることができます。しかし、iDeCoとマッチング拠出は併用ができません。

マッチング拠出で加入者が上乗せする掛金は、会社の掛金より多くすることができません。また、会社の掛金とマッチング拠出の掛金の合計は、企業型DCの掛金の上限(月額5.5万円または2.75万円)以内となります。

ちなみに、会社の企業型DC制度にマッチング拠出のしくみを取り入れている場合には、マッチング拠出かiDeCoかを選択することになるニャ。

先だって、2022年5月にはiDeCoの加入年齢が「60歳まで」から「65歳まで」に延長されました。厚生年金加入者、国民年金の任意加入者といった方は、65歳になるまで掛金を出し続けることができます。さらにこの10月の改正によって企業型DCとiDeCoが併用しやすくなったことで、会社員や公務員の方がiDeCoをより扱いやすくなったのです。

自分たちが扱いやすくなったのは嬉しい!でも実際にどのくらいお得になるんだろう?

メリットが多いなら併用したいね。

2.企業型DCとiDeCoの併用はどうお得になる?

企業型DCとiDeCoを併用するメリットは、大きく3つあります。

メリット1:節税効果を生かして老後資金を手厚く用意できる

企業型DCに加えてiDeCoを利用することで老後資金を手厚く用意できます。企業型DCの掛金が少なくても、iDeCoを併用することで老後に受け取る金額を増やす効果が期待できます。

それにiDeCoには、掛金を出すとき・運用しているとき・年金を受け取るときに節税効果があるのでお得ニャ!

メリット2:幅広い商品から自由に選択できる

企業型DCの金融機関は会社が決めます。そのため、自分が投資したい商品を扱っていない可能性もあります。しかし、iDeCoの金融機関は自分で決めることができます。自分が投資したい商品を扱っている金融機関でiDeCoをスタートすれば、iDeCoでの非課税の投資が可能です。

メリット3:拠出可能な枠を有効活用できる

これまでも、企業型DCの掛金額が月5.5万円未満の場合、マッチング拠出をすることで掛金を増やすことができました。しかし、マッチング拠出の掛金の上限は、会社の掛金額を上回ることはできません。たとえば、会社の掛金が月5,000円であれば、マッチング拠出で本人が拠出できる金額も月5,000円までなのです。

でも、iDeCoならば会社の掛金に関わらず2万円(企業型DC以外の企業年金がある場合は1.2万円)まで拠出できるから、拠出可能な枠を有効活用できるニャ。

iDeCoを併用することによって節税効果があったり、自分が運用したい商品が選べたりと、メリットが多くあるんだね!

こう見ると誰でも併用した方がお得に感じるけど、併用しない方が良い場合はあるの?

会社の掛金が月2万円(企業型DC以外の企業年金がある場合は月1.2万円)を超える場合は、iDeCoよりも会社の掛金の上限まで拠出できるマッチング拠出を利用したほうが掛金額を多くできるニャ。

つまり、自分が投資したい商品が企業型DCにあり、マッチング拠出でiDeCoよりも掛金額を多くできるという場合は、マッチング拠出を利用したほうが得になります。

しかし、それ以外の場合は、iDeCoを利用したほうが良いでしょう。

あと、併用する上で覚えておいてほしいことが、企業型DCの掛金とiDeCoの掛金は、同じ口座で管理することができないから、併用する場合、2つの口座を管理することになるニャ。

企業型DCでは口座管理手数料の負担はないけど、iDeCoでは口座管理手数料がかかってくるニャン。

どの金融機関を使ったとしても、口座開設時に2,829円がかかり、毎月171円(年2,052円)は必ずかかります。金融機関によってはそれに加えて月数百円の運営管理手数料がかかることは押さえておきましょう。

・どれくらい税金が減る?老後資金作りにiDeCo(イデコ)がおすすめな理由を解説!

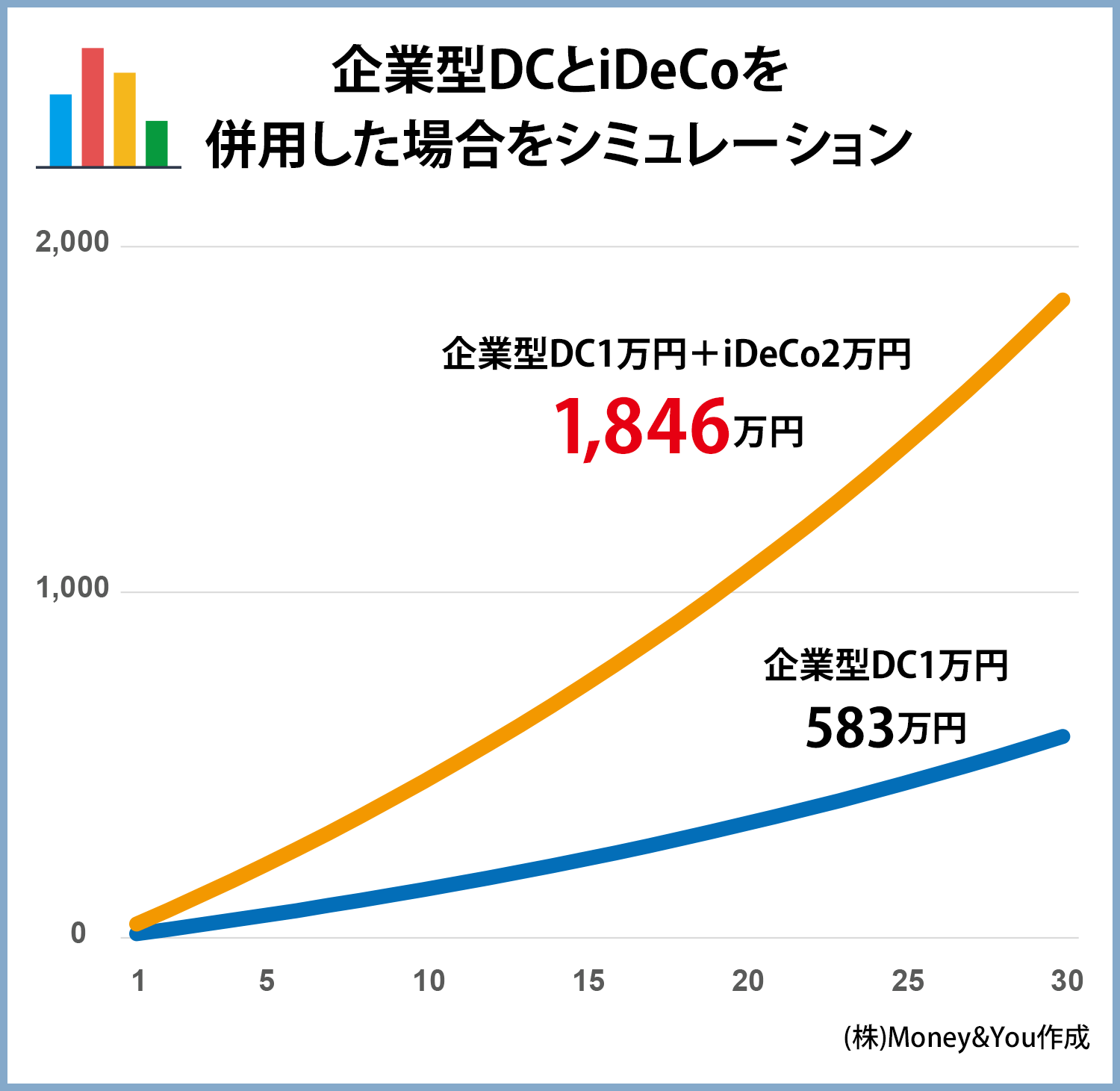

次に、併用することでどのくらいお得か、企業型DCに加えてiDeCoを利用した場合をシミュレーションするニャ!

30年にわたって毎月積み立てし、年3%で運用できた場合の比較

・企業型DC 1万円/月で運用

・企業型DC 1万円/月 + iDeCo 2万円/月、合計3万円/月で運用

・iDeCoの試算には手数料・所得控除の節税効果(所得税率5%・住民税率10%)を含める

・口座開設時手数料2,829円、毎月の口座管理手数料171円

企業型DC 1万円/月の場合、元手360万円が583万円に増えています。

一方、企業型DC 1万円/月 + iDeCo 2万円/月の場合、元手1,080万円が1,738万円に増えています(※)。

企業型DCとiDeCoを併用することで、iDeCoの手数料負担はあるけど、毎月の投資金額が約3倍になったから、増える金額も約3倍になるニャ。

なお、本来投資の運用益にかかる20.315%の税金はどちらも非課税ニャン。

それに加え、iDeCoは毎月の掛金が全額所得控除になるので、所得税や住民税を減らすことができます。所得税率は所得に応じて変わりますが、仮に所得税率が5%(住民税率は一律10%)だった場合、毎年減らせる税金額は、

所得税…24万円×5%=1.2万円

住民税…24万円×10%=2.4万円

合計3.6万円となります。

この節税効果が30年続くと考えると…、減らせる税金額の合計は単純計算で3.6万円×30年=108万円!

つまり、企業型DC 1万円/月 + iDeCo 2万円/月の場合、運用によって658万円増やせて、所得控除による節税金額108万円が戻ってくるから…、合わせて766万円増やせたというわけだね。すごい!

3. iDeCoの手続きはどうしたらいい?

iDeCoを始めるには、金融機関(運営管理機関)に資料請求をし、口座を開設する必要があります。まずは金融機関のウェブサイトやコールセンターで資料請求をしましょう。

届く資料の中にある「個人型年金加入申出書」に記入し、本人確認書類等とともに返送します。

会社員や公務員の場合、個人型年金加入申出書を提出する際に、「事業所登録申請書兼第2号加入者に係る事業主の証明書」を同封する必要があります。この書類には、勤め先の会社の記入欄があるので、総務部や経理部などの主管部署に提出して記入押印をしてもらいましょう。

口座が開設できたら、運用する商品の配分指定を行い申し込みます。

これで、あとは自分が決めたルールにしたがって投資が実行されます。

iDeCoの一連の手続きが完了するまでには、おおよそ1~2ヶ月程度かかります。

そのため、早めに手続きをしておくのがオススメ。早く手続きして、早くスタートすれば、その分長く運用できることにもつながります。

企業型DCとiDeCoを併用すれば、老後資金を手厚く用意できるニャ!ぜひ併用して、賢く老後に備えるニャン。

よーし!僕も併用して、しっかり資産形成をしていこう。

私も!こうした制度改正も、自分にどんなメリットがあるかアンテナを張って知って、良いものは積極的に取り入れる姿勢もこれからの時代は大事だね。

うぅ、貯金が苦手だったマネ娘がそんなことまで言えるようになるなんて…僕は感動ニャ〜〜〜!(泣)

ちょ、マネキン大げさだよー!

▼この記事を読んでいる方にオススメ

・ほったらかしはもったいない!企業型確定拠出年金の基本から、お金を増やす賢い活用術4選

・どれくらい税金が減る?老後資金作りにiDeCo(イデコ)がおすすめな理由を解説!

・20、30代の利用者が急増中!税金がかからなくなる制度「NISA」って何?

・NISAで投資をすると利益は出るの?初心者でもできる?経験者に聞いてみた

▼話題のTポイント投資はコチラ

・Tポイント投資って儲かるの?メリット、デメリット、口コミを一挙にご紹介!

(株)Money&You 代表取締役/マネーコンサルタント

中央大学客員講師。慶應義塾大学経済学部卒業後、外資系生命保険会社にて資産運用リスク管理業務に従事。2015年に(株)Money&Youを創業し、現職へ。

女性向けWebメディア『FP Cafe』や『Mocha(モカ)』を運営すると同時に、マネーコンサルタントとして、資産運用・税金・Fintech・キャッシュレスなどに関する執筆・監修、書籍、講演などを通して日本人のマネーリテラシー向上に注力している。

『1日1分読むだけで身につくお金大全100』(自由国民社)、『はじめてのFIRE』(宝島社)、『はじめてのNISA&iDeCo』(成美堂出版)など著書多数。日本証券アナリスト協会検定会員、ファイナンシャルプランナー(AFP)、日本アクチュアリー会研究会員。