ほったらかしはもったいない!企業型確定拠出年金の基本から、お金を増やす賢い活用術4選

目次)

1. 企業型確定拠出年金(企業型DC)とは

2. 企業型確定拠出年金で堅実にお金を増やす4つのポイント

2-1. 運用できる商品

2-2. 堅実にお金を増やす4つのポイント

3. 加入・運用する上での注意点

今までマネキンにお金を賢く貯めるコツをいろいろと教えてもらったけど、改めて老後資金の大切さを知ったなぁ。

・ほったらかしでお金が増える!?お金を貯めるには仕組み化が大事!

・どれくらい税金が減る?老後資金作りにiDeCo(イデコ)がおすすめな理由を解説!

・給与口座に預けっぱなしは損!知っておきたい銀行金利

・無理に節約しなくてOK!「電気・ガスの自由化」活用で電気代・ガス代はここまで安くなる!

そうだね。すぐにできるものも多いから、ちゃんと活用していきたいよね。

そう言ってくれて嬉しいニャ!まだまだコツはあるニャ。例えば、2人が勤めている会社で加入してる企業型確定拠出年金(企業型DC)もそうニャン。

え!でも、加入してから何もしてないよ。

私もほったらかし。あれってそのままでも定期預金でお金は貯まるものじゃないの?

定期預金でも資産は作れるけど、積極的に活用することでもっとお金を増やすことができるニャン!ただ、2人のように、元本保証の商品を使ってほったらかし運用をしている人も多いんだけど、それはもったいないニャ。

え〜!ずっと放置していたからなんだか損した気分…!今回も詳しく教えて!

1.企業型確定拠出年金(企業型DC)とは

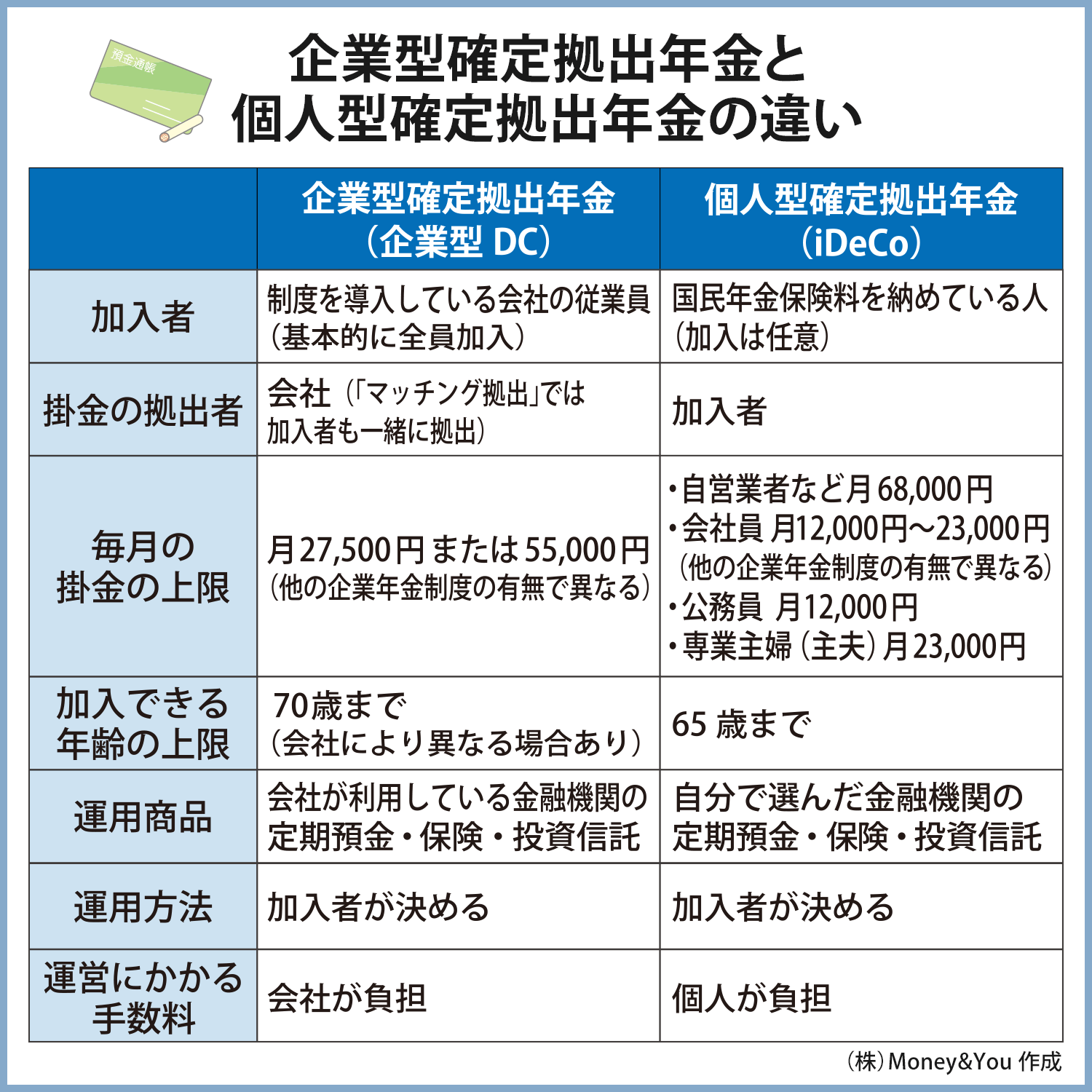

日本の年金制度には、大きく分けて国民年金・厚生年金といった「公的年金」と、公的年金に上乗せする年金を用意する「私的年金」の2種類があります。

確定拠出年金は私的年金のひとつ。掛金を自分で運用して、その成果を60歳以降に一時金または年金として受け取る制度です。

確定拠出年金は、さらに企業型確定拠出年金(企業型DC)と個人型確定拠出年金(iDeCo)の2種類に分けられるニャ。

企業型確定拠出年金の掛金は会社が支払ってくれますが、毎月の給料とは異なり、掛金からは税金や社会保険料が引かれません。

また、投資の利益(運用益)に通常かかる20.315%の税金も、企業型確定拠出年金なら非課税。受け取るときにも税金の優遇が受けられます。

さらに、2022年に確定拠出年金の制度が改正して、ますます使いやすくなったニャ!

企業型確定拠出年金・iDeCoの老齢給付金の受給開始時期の上限が70歳から75歳に延長

→非課税での運用期間を長くすることができるので、お金をより増やせる期待ができる!

・2022年5月〜

企業型確定拠出年金の加入可能年齢が「65歳まで」から「70歳まで」、iDeCoの加入可能年齢が「60歳まで」から「65歳まで」に延長

→5年間長く積み立てができるようになったため、その分節税効果や投資効果が得られる!

・2022年10月〜

企業型確定拠出年金の加入者がiDeCoに加入しやすくなる

→企業型確定拠出年金とiDeCoを併用することで非課税で運用できる金額が増え、老後資金をより効率よく用意できる!

こう見ると確かにお得に見えるけど、実際よくわからなくて今のようなほったらかし状態なんだよなぁ…。具体的に何をすれば今よりお金を増やせるの?

次から紹介していくニャン♪

2.ほったらかしはもったいない!簡単にできる活用術で資産を増やそう

企業型確定拠出年金で運用できる商品

活用術を紹介する前に、企業型確定拠出年金で運用できる商品をおさらいするニャ。

定期預金

銀行の定期預金のように、1年・3年・5年など、一定期間お金を預けるものです。

満期になると利息が元本に加えられて自動継続されます。

保険

「保険」と名がついていますが、万が一の保障ではなく「貯蓄」を重視した商品です。定期預金同様、積み立てたお金に利息がつき、満期になると元本が戻ってきます。

投資信託

投資家から集めたお金を運用のプロが投資してくれる商品です。

多くの投資信託は国内・海外の株・債券・不動産などに投資しています。

どの資産にどれだけ投資するかは商品により異なります。

通常、1本の投資信託は数十から数百もの投資先に投資しています。

今は定期預金でやってるけど、お金を増やすにはこの3つの商品の中でどれがいいんだろう?

お金を増やしたいなら投資信託一択なんだニャ!その理由も合わせて、今から上手に運用するための活用術4選を紹介していくニャ!

企業型確定拠出年金で堅実にお金を増やす4つのポイント

・ポイント1:お金を増やしたいなら投資信託一択!

企業型確定拠出年金でお金を増やしたいなら、投資信託一択です。

定期預金と保険は元本確保型の商品。原則、お金は減らないのですが、増えることもほとんど期待できません。今は金利がとても低いからです。

一方、投資信託は元本割れする可能性こそゼロではありませんが、長期で運用すれば定期預金や保険よりも大きく増える可能性があります。

企業型確定拠出年金の運用益は非課税です。お金が増えない定期預金や保険ではこの運用益非課税のメリットをほとんど生かせません。

投資信託を利用することで、お金が増えるうえに運用益が非課税になれば、ダブルでお得ですよね。

・ポイント2:商品の変更はスイッチングで簡単にできる!

これから企業型確定拠出年金を始めるなら、投資信託を選べばいいでしょう。しかし、すでになんとなく定期預金を選んでしまっている方もいるかもしれません。

でも、企業型確定拠出年金の「スイッチング」を利用すれば大丈夫です。

スイッチングは、これまで運用してきた商品を売却し、売却して得たお金で他の商品を購入すること。たとえば定期預金を解約して、そのお金で別の投資信託を買う、といったことができます。

こうすることで、以後は投資信託での運用ができるというわけです。なお、スイッチング自体には手数料はかかりません。

・ポイント3:長期・積立でじっくり取り組む!

投資信託は元本割れする可能性もありますが、「長期・積立」を行うことで、資産を堅実に増やす期待ができます。

なるほど、どうして期待できるの?

理由は主に2つあるニャ。

→長期間投資するほどリスクを抑えられるうえ、増えたお金を投資に回すことでさらにお金を生む「複利効果」も生かしやすい!

・積立投資…定期的(毎月など)に同じ商品を一定額ずつ購入すること

→一定額ずつ購入ことで、平均購入単価が下がる効果がある(ドルコスト平均法)ので、値上がりしたときに利益を出しやすくなる!

・ポイント4:資産・地域を分散する!

投資信託は、単なる箱です。この箱の中に入っている資産によって、リスクとリターンが変わります。資産には、国内外の株、債券、不動産(リート)などがあります。

一般的に、国内の資産より外国の資産、外国の資産の中でも先進国より新興国の資産に投資する商品のほうがリスクが大きくなります。

また、債券よりも不動産、不動産よりも株式に投資する商品のほうがリスクが大きくなる傾向があります。

いくらお金を増やしたいからといって、リスクの大きい投資信託ばかり購入していると、市場が大きく下落したときに合わせて資産も大きく減る可能性があるのです。

箱って考えるとわかりやすい!だから資産が減るリスクを小さくするために、値動きの異なる資産や地域を組み合わせることが有効ってことだね。

その通りニャ!一般的に株式と債券は異なる値動きをするニャ。

そこで、株式に投資する投資信託と債券に投資する投資信託を一緒に購入する、または株と債券に投資するバランス型投資信託を購入すれば、リスクを小さくすることができるわけニャン♪

複数の資産にまとめて投資するバランス型投資信託ならば、1本買うだけで投資信託を組み合わせるのと同様の効果が得られます。初心者の方は、バランス型を選ぶのが楽でしょう。

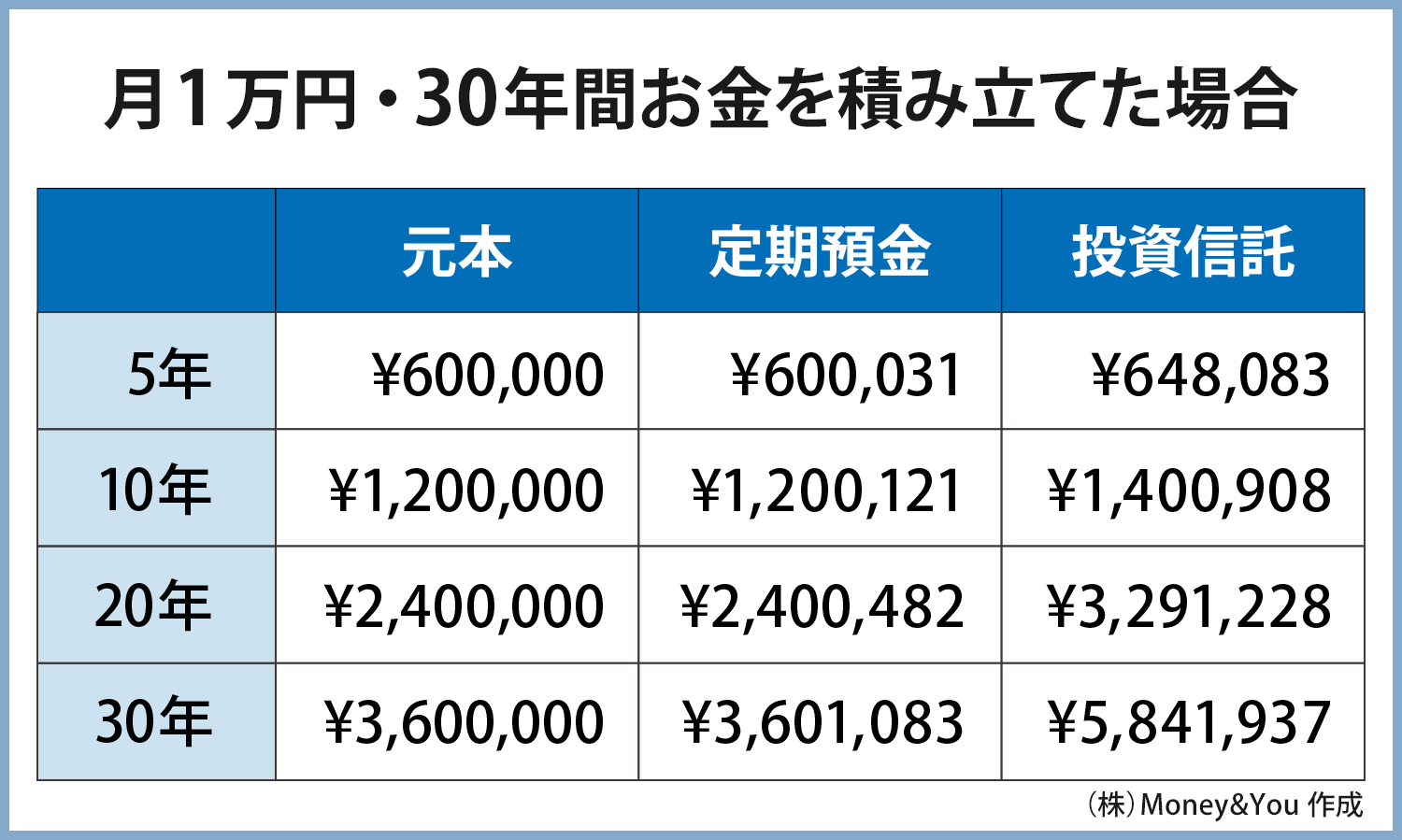

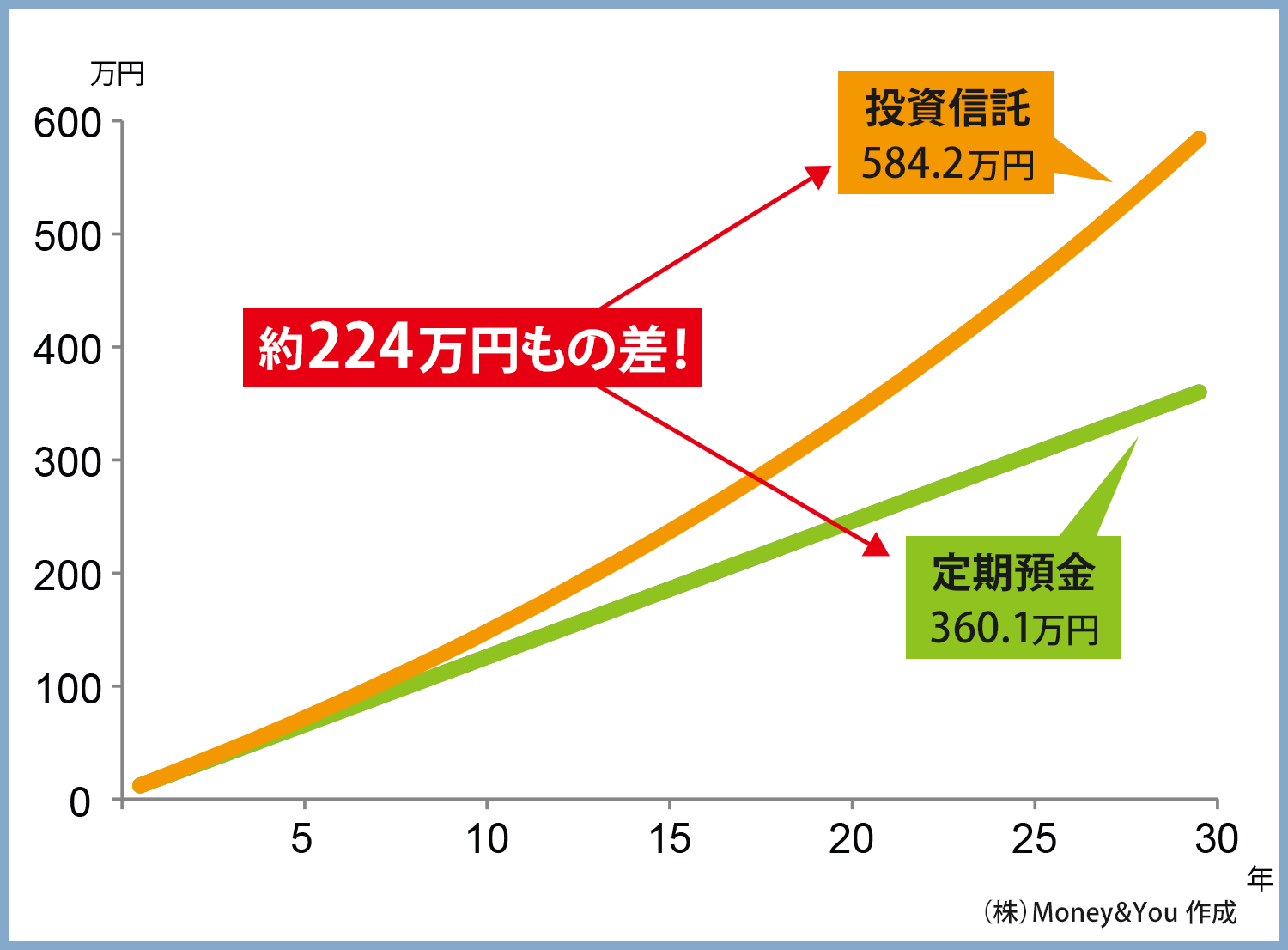

たとえば、元本保証のある定期預金(年利0.002%)と、国内外の株式・債券の4資産に投資する投資信託(期待リターン3%)をそれぞれ毎月1万円ずつ、30年間にわたって積み立てたとすると、リターンの差は約224万円にもなります。

投資は年利3%が得られる保証はありません。しかし金融庁の資料によると、20年間にわたって資産や地域を分散した積立投資を行なった場合、運用成果が年率2%〜8%の間に収まっています。

あくまで過去のデータなので、必ずしもそうなるという保証はないけど、長期・積立・分散投資によって元本割れの可能性が抑えられ、堅実にお金を増やせるということを示しているニャン。

3.こんなときどうする?加入・運用する上での注意点

企業型確定拠出年金がどれだけお得なのかと、お金を増やす活用術も理解できた!

けど、運用する上で注意点はあったりする?

企業型確定拠出年金の運用中には、運用するからこそいろいろなことが起こり得るニャ。

ここからは、加入・運用する上での注意点と、知っておきたいことを説明するニャン。

・市場が値下がりして資産が減ったらどうする?

投資をするからには利益を上げたいものですが、ときには重大なニュースを受けて市場が暴落することもあります。こんなとき、無傷でいられる投資信託はほとんどありません。

一時的に、資産が減ることもあるでしょう。しかし、過去の市場を見ると、下落し続けることはありません。どこかで値上がりに転じていくものです。

下落したときは定期預金にスイッチングした方が安全…?

「値下がりが怖い」という気持ちはわかるけど、そのまま投資信託で積立を続けるのがオススメニャ。

一定額ずつの積立投資をすることで、値下がりしたときには商品をたくさん買い付けることができるため、値上がりしたときに利益が出しやすくなります。

だから、値下がりしたからといって、慌てて定期預金などにスイッチングすると、その後の値上がりによる利益が得にくくなってしまうニャン。

仮に60歳など、受け取り開始の直前に下落があった場合も、75歳になるまでは非課税で運用が続けられます。受け取り開始時期をずらして、回復を待つのもひとつの方法です。

また、ご自身で設定された目標金額に達した際に、定期預金や保険など元本が保証された安全資産・無リスク資産にスイッチングするのも良いと思います。

・転職したら企業型確定拠出年金の資産はどうなる?

企業型確定拠出年金の加入者が転職するときには、企業型確定拠出年金の資産を持ち運んで運用を続けることができます。これを“持ち運び(ポータビリティ)“といいます。

転職先に企業型確定拠出年金がある場合は、転職先の企業型確定拠出年金に資産を移します。

転職先に企業型確定拠出年金がない場合や、自営業者・公務員・専業主婦などになる場合は、企業型確定拠出年金からiDeCoに資産を移します。

いずれの場合も、移す前に資産を全て売却・解約し、現金化します。

企業型確定拠出年金への移換手続きは転職先で行いますが、iDeCoへの移換手続きは自分で行う事になるニャ。

移換手続きは退職の翌月から6ヶ月以内に手続きしましょう。

そうしないと、これまでの資産が国民年金基金連合会に自動移換されてしまう恐れがあります。

自動移換されると、運用もできず、利息もつかず、手数料もかかるという具合で、何もいいことがありません。したがって、転職した場合はほったらかしにせず、必ず手続きしましょう。

※新たに企業型確定拠出年金やiDeCoに加入し、本人情報が一致した場合には、以前の資産を新しい資産に移してくれる場合もあります。

・公的年金が減ってしまう可能性も…

肝心の公的年金が今後減ってしまう可能性もないとはいえません。

実際、国民年金の受給額は2021年度に-0.1%、2022年度には−0.4%と、2年連続で減少しています。また、公的年金の制度が今後変わる可能性も決してないとはいえません。

このような注意点や可能性もあるから、企業型確定拠出年金のように、公的年金の上乗せをする私的年金の制度も活用すれば、公的年金が減ってしまったという場合にも対応できるニャ。

自助努力も行なって資金を増やしていくことが、老後の生活の安心につながるニャン!

企業型確定拠出年金は運用することで老後資金を増やせる、魅力的な制度なんだね。

元本保証型商品でほったらかしにせず、投資信託を活用して堅実にお金を増やしてこう!

その意気ニャ!困ったときは僕になんでも聞いてニャン♪

じゃあ無駄遣いを減らすためにはどうしたいい?

それは自分で努力するニャー!

▼この記事を読んでる方にオススメ

・どれくらい税金が減る?老後資金作りにiDeCo(イデコ)がおすすめな理由を解説!

・Tポイント投資って儲かるの?メリット、デメリット、口コミを一挙にご紹介!

・2024年スタート!新しいNISAの賢い活用方法と疑問をQ&A式でプロが解説!

・NISAで投資をすると利益は出るの?初心者でもできる?経験者に聞いてみた

執筆者:頼藤 太希

(株)Money&You 代表取締役/マネーコンサルタント

中央大学客員講師。慶應義塾大学経済学部卒業後、外資系生命保険会社にて資産運用リスク管理業務に従事。2015年に(株)Money&Youを創業し、現職へ。

女性向けWebメディア『FP Cafe』や『Mocha(モカ)』を運営すると同時に、マネーコンサルタントとして、資産運用・税金・Fintech・キャッシュレスなどに関する執筆・監修、書籍、講演などを通して日本人のマネーリテラシー向上に注力している。

『1日1分読むだけで身につくお金大全100』(自由国民社)、『はじめてのFIRE』(宝島社)、『はじめてのNISA&iDeCo』(成美堂出版)など著書多数。日本証券アナリスト協会検定会員、ファイナンシャルプランナー(AFP)、日本アクチュアリー会研究会員。