20代の本音座談会!「いまの貯金額で将来大丈夫!?」

<この記事のまとめ>

1.20代4人の貯金額を聞いてみた!

・20代の勤労者の平均貯金額は198万円。

参考にするのは中央値の80万円!

・貯金額の目安は、半年くらいは生活できる金額

・目標を達成するためには“見える化”することが大事!

2.将来のお金の悩み・不安

・浪費家でお金が貯められない…。

→使うお金の限度額を決めて、それ以外はすぐに下ろせない口座へ

・病気などで働けなくなったら…。

→健保などの活用できる制度を調べながら、必要なお金を貯める

・結婚式のお金を貯めたい…。

→毎月貯金する金額を夫婦で決める。定額自動入金サービスを活用しよう

3.確定拠出年金はちゃんと運用しよう!

・初期設定のデフォルトのままの運用だともったいない!

→もともとの退職金の想定利回り(1〜3%)に満たないと損をしている!?

・もし利益が一時的に減っても、あわてて定期預金に変えない!

4.銀行の普通預金に預けたままでいいの?

→資産運用するか、普通預金のままにするかで20年後をシミュレーション!その差はなんと80万円以上!

5.自分にあった資産形成の方法を見つけよう

・まずは勤め先に確定拠出年金制度(企業型確定拠出年金)があるか確認

→ある場合はその内容を見直す。ない場合は、個人型確定拠出年金

(iDeCo)を活用

この記事を読んで「投資」が気になった人はTポイントで投資が出来るネオモバがお勧めなのニャ!

手持ちのTポイントや現金数百円から株主になれるから投資初心者にもってこいなのニャン。

一人暮らし、転職、結婚、出産など、ライフスタイルやステージが変わることの多い20代。

学生時代の同級生との収入や金銭感覚、貯金額の差も出てきて、「このままでいいのかな?」と漠然とした不安を感じる人も多いようです。

「20代のうちはどんどんお金を使いたい!」「将来のことを考えて、資産づくりを始めたい!」といったさまざまな考え方はありますが、なかなか“お金の話”をぶっちゃけたり相談したりする場はないもの。

そこで今回は座談会を緊急開催!

20代半ばの社会人を集め、気になる“他人のお金事情”をズバリ聞いちゃいます!

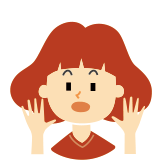

アドバイザーとしてFP(ファイナンシャルプランナー)にも参加してもらい、「同年代の人たちはどれくらい貯金しているの?」「資産運用って怖くない?」といったお金の不安にも答えてもらいます。

私が25・6歳のころは、将来のことを少しずつ考えはじめて「貯金しなきゃ!」ってあせってたな~。結局あまり貯めることができてないけど…。

僕はあまり深く考えず、あるだけ使うタイプだったから、貯金なんて全然増えなかったよ。

2人ともあまり貯金を作れていなかったようだニャ。それじゃ、今の20代のお金事情を早速きいていくニャ!

ずばり、貯金額いくらですか!?

早速ストレートに聞いちゃいます! ズバリ、今の貯金額はいくらですか?

一人暮らしですが、貯金は200万円くらいあります。

全員:お〜!

半年前、前職をやめたときに退職金が出て、それで結構増えました。親のアドバイスを参考にして、給与の振込先口座とは別に貯金専用の口座をつくっています。貯金額は毎月8万円くらいかな。

私も一人暮らしなので、何かあったときの家賃と生活費が賄えるくらいのお金は必要かなと思って、いまは70万円くらいあります。でも毎月の貯金額は意識したことがなくて……。5万円くらいかな? 毎月残ったお金を貯金する、みたいな感じです。

夫婦でキャッシュが120万円、つみたてNISAが30万円。あと、会社でやっている確定拠出年金(企業型確定拠出年金、企業型DC)が100万円ほどなので、合計で250万円くらいです。貯めるのは、つみたてNISAを毎月2万円。あとは、2人で月に10万円貯金してます。

全員:すごい!!(一同、驚)

貯金額は200万円ちょっとですね。普段あまりお金を使わないので、給料の受け取り口座にそのまま貯まっている感じです。月8~9万円くらい貯めて、年間で100万円くらいになればいいかなと思っていますが、実家暮らしだからできるのかも。

皆さん、しっかり貯金していて素晴らしいです!ところで、同年代の人の平均貯金額を知っていますか?

20代の勤労者の平均貯金額は198万円!といっても、中には1000万円の貯金を持っている人もいるので、平均額はどうしても高めになってしまうんです。なので、参考にしたほうがいいのは中央値。それだと約80万円になります。

ちょっと負けてる……(泣)。がんばります!

できれば80万円を目指すより、収入が途絶えても半年くらいは生活できる金額を目指しましょう。例えば、1ヶ月に15万円必要なのであれば90万円が最低ライン。それに加えて何かの積立をしていくといいですね。

ところで皆さん、貯金の目標金額はありますか?

私は、マンションを買う初期費用ぐらいを貯めたいなと思います。

え! いきなりマンション!?

家賃払うのって、もったいないじゃないですか。最悪給料がなくなっても、家があればアルバイトでも生きていける。人生の最後、本当にひとりになって死ぬときも安心ですよね。

それって、何十年も先のことだよね…?

でも、いつ何が起きるかわからないし…。だからまずは20代のうちに400〜500万円くらいを貯めたいです。

すごい現実的だ……。

目標があると貯めていて楽しいですよね。こういう家がいいなとか。

マンションを買って一人暮らしをしたいので、不動産のサイトなどで、めちゃめちゃ家見てます! でも自分の貯金額を見て落ち込んだり……。

目標を達成するためにおすすめなのが目標を「見える化する」こと。

やりたいこととか、こうなりたいという願望を、写真や文字で紙に貼ったり書いたりして、いつも見えるところに貼っておくんです。すると、それが自分の無意識に働きかけて、目標に向けた行動をとれるようになります。

みっちゃんさんの場合なら、気になる家の写真をペタペタ貼っておくと、コンビニに行ってムダな買い物をしなくなるなど、お金を貯めるモチベーションにつながると思いますよ。

私は、目標金額は特にないですが、ウェディングドレスを着て結婚式を挙げられるくらいのお金は貯めたいなと思います。

そのために婚約者と2人で毎月10万円を貯めて、1年後には150万円くらいにしたいんですけど、早くもくじけそう…。いい方法はないでしょうか。

一番簡単なのは、原始的ですけど、固い意志をもってお金を鍵付きの貯金箱に入れることです(笑)。あとは毎月の給料を自動的に貯金用の口座に移してしまう仕組みをつくるといいと思います。住信SBIネット銀行の定額自動入金サービスは手数料もかからないし、給料日を設定しておけば勝手に引き出していってくれます。お金はあると使ってしまうので「見えない化」するのが大事です。

僕も将来の結婚のことが気になります。結婚すれば家を買うだろうし、そもそもその前に結婚式や新婚旅行のこともある。だから500万円はほしいですね。もし相手に全然貯金がなくても、それぐらい自分が持っていれば、出してあげられる(笑)。

え!結婚資金って500万円もいるの!?

なるべくお金を持っていたい気持ちはわかりますが、結婚式だけのことをいえば、ご祝儀もいただけるし、自分たちの出費として必要なのは150万円くらいだと思います。これからの時代、派手な式はできないだろうし、500万円もあったら余裕でしょうね。

(ほっ…良かった…。)

みんな若いのにちゃんと貯金してるし、さらに将来のことまで考えてるなんて、本当にすごいね!

私たちも目標を見える化してみよう!

将来のお金、不安がいっぱい!?

座談会の参加者の皆さんは、同世代と比べてもしっかり貯金をしているようだニャ。でも、20代後半はライフスタイルやステージが変わって、お金の使い方も変わったり、急に大きな出費が必要になったり…なんてことも起こるニャ。

そこで、将来のお金について悩みや不安を聞いてみたニャ!

実は自分はすごく浪費するタイプなので、新型コロナウィルスの感染拡大が落ち着いて海外旅行に行けるようになったら、今まで我慢していた分、パーっと使っちゃいそうで、それが怖いですね。

使いすぎが心配なら、たとえば「100万円までは使っていい」みたいに限度を作って、それ以外のお金はすぐには下ろせない口座などに分けておくといいと思います。あるいは旅行用の口座を持っておいてもいいかもしれないですね。「お金を使わないようにしよう」と思う必要はありません。お金って、使わないと意味がないんです。どれだけお金を貯めても、使わずに死んじゃったらもったいないじゃないですか。

そういうふうに説得してくる友だちがいるんですよ! 「貯金するのはいいけど、明日死んだら後悔しない?」とか言われると、そうかもしれないって……。

全員:(爆笑)

私は自分が働けなくなったらどうしようって。そうなったときに生きていけるか不安ですね…。

実際に働けなくなる可能性は、誰にでもあります。でも会社員なら、まずは健保の「傷病手当金」という強い味方がありますから、万が一病気になっても、しばらくは生きていけます。そういう制度を調べながら、必要なお金を貯めていくといいですね。

私は、結婚した後のお金の作り方、貯め方をどうしたらいいのかを知りたいです。2人分の財布を一緒にするのがいいのか、分けた方がいいのか。

我が家は貯金を仕組み化しています。お互いの収入はそれぞれの口座に入れて、そこから5万円ずつ、住信SBIネット銀行の目的別口座に入金されるようにしています。住信SBIネット銀行の口座はつみたてNISAをやっているSBI証券の口座にも繋がっていて、そこにも自動的に入金されます。こういう自動的なフローをつくっておくと、とてもラクですよ。

なるほど!

旦那さんがこんな風にお金のことをしっかり考えてくれるなんて、頼りになるね!

う…。僕も見習います!

3 会社員が身近な、確定拠出年金。ちゃんと運用している?

ここまで貯金を中心にお話をしてきましたが、ここからは「将来のお金を作る方法」について。

お金を増やす方法は貯金だけではありません。今回座談会に参加していただいた皆さんは会社で「企業型確定拠出年金」に加入しているとのこと。

企業型確定拠出年金とは、企業が毎月一定額を積み立てて、従業員が積み立てられたお金を老後のために自分で資産運用する制度。これも立派な投資ですね。

運用方法には、元本割れのリスクはないものの低金利時代では資産を増やすことが難しい「定期預金」や「保険」、元本は保証されませんが資産が大きく増える可能性のある「投資信託」があります。

皆さんはどのように運用しているのでしょうか。

私は初期設定の定期預金じゃないかと…。

うーん、何にしたか覚えてないですね……。

僕は投資信託で運用しています。

何にしたか覚えてないですが、一つは安全そうなところを、もう一つはリスクもあるけれどチャレンジする商品を選んだような気がします。

確定拠出年金の運用はたいていの企業が定期預金をデフォルトにしているので、そのままにしてしまう人も多いんですが、これは本当にもったいないです。みっちゃんさんは入社して3年目ですよね。もし定期預金だったらほぼ増えてない。投資信託だったら今なら結構増えている可能性もあります。

たぶん定期預金ではないと思うんですが…すぐに確認してみます!

確定拠出年金は退職金制度です。

退職一時金制度から確定拠出年金に移行した会社も多くありますが、そういう会社では、もらう予定だった退職金の水準まで自分で運用して増やさないと損をすることになるとも言えますよね。

会社によって異なりますが、同じ水準まで運用するための想定利回りは1~3%くらい(※)。この利回りは確定拠出年金に移行した時に必ず従業員に伝えられているはずです。そう考えると、年に0.02%しか増えない定期預金では、足りませんよね。だからぜひ、自分が会社の確定拠出年金を何で運用をしているのか、確認することをおすすめします。

(※)想定利回りを0%としている会社もあります。

放っておいたらまずいですね。確認します!

ただ、ひとつ覚えておいてほしいことがあります。投資で資産運用していれば、当然減ることもあります。大切なのは、そういうときにあわてて全額を定期預金に変えないこと。言い方が極端ではありますが、変えたらもうその場でその人は負けです。

負け!?こわいですね…(苦笑)。

10年以上前の話ですが、リーマンショックがありましたよね。その頃に投資をやめて定期預金に変えて放置した人は、まったくその後増えませんでした。一方、その後の10年間をずっと積立ながら投資を続けた人は資産を増やせているんですよ。積立投資は、続けることがセオリーです。長い目、そして世界レベルで見れば経済の成長が見込めるので、どこかで一度へこんでもいずれまた戻っていきます。もちろん状況によっては絶対に殖やせるわけではありませんのでご注意を。

ちょっと待って! そのお金、本当に銀行に預けたままでいいの?

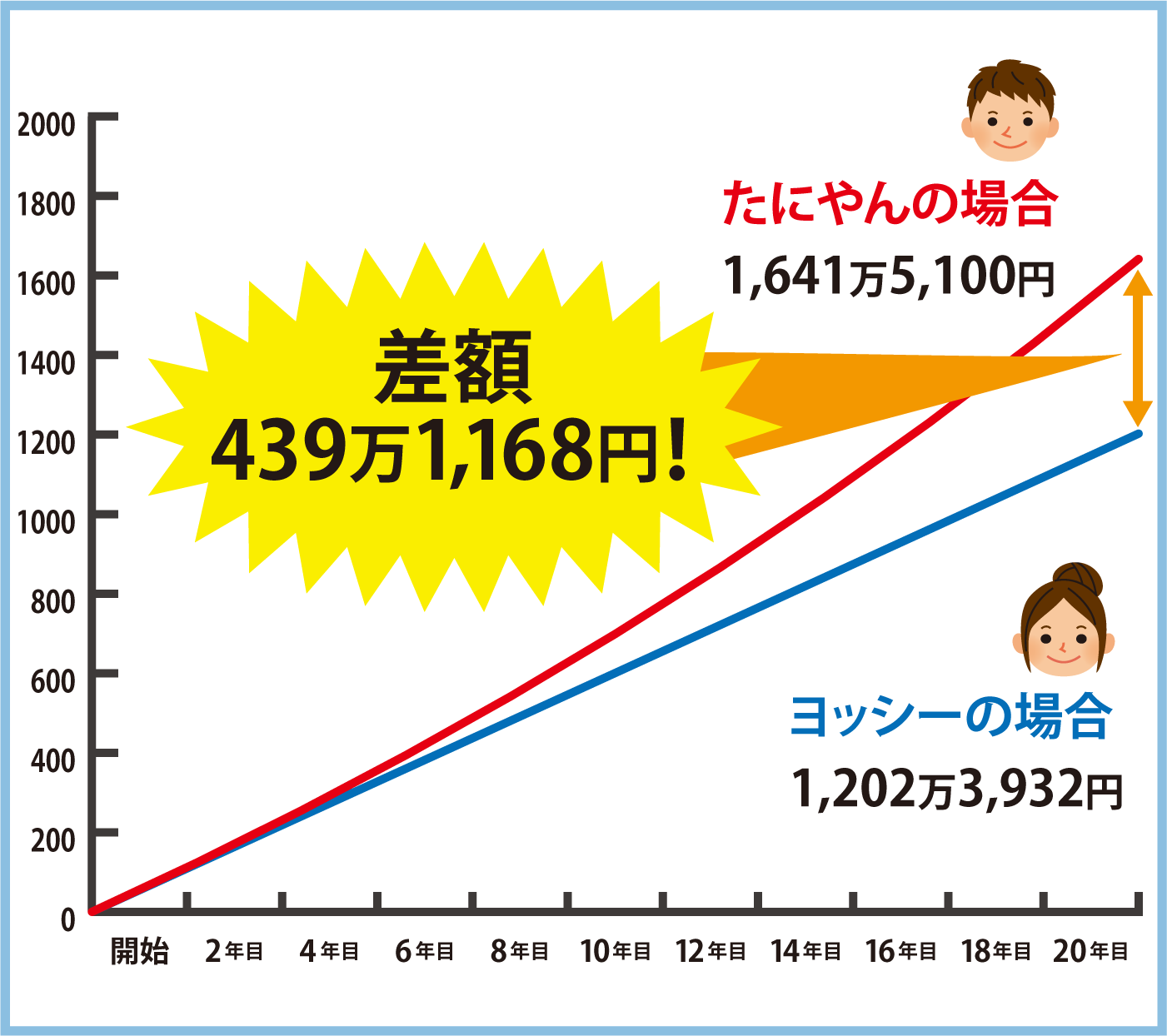

座談会が白熱していますが、ここで資産運用しているたにやんと銀行の普通預金で貯金しているヨッシーのおふたりを例に、20年後の資産額にどれくらいの差が出るのかをシミュレーションしてみましょう!

運用の仕方による違いを比較するために以下の条件で算出しています。

・2人が投資や貯金に回す金額は毎月5万円で統一

・たにやんは、つみたてNISAに毎月2万円、確定拠出年金に毎月3万円を積み立てて、ともに利回り3%で運用できたと仮定

・ヨッシーは、銀行の普通用金に毎月5万円を積み立て(ネット銀行を利用し、年利0.02%と仮定)

果たして結果は……

元本1,200万円が20年後には

資産運用していたたにやん:1,641万5,100円

預金で持っていたヨッシー:1,202万3,932円

その差額はなんと、439万1,168円!

(計算元:金融庁HP/https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html)

※手数料、税金等は考慮していません。またこの計算結果は将来の運用成果を予測し、保証するものではありません

どちらも特に手間をかけているわけではないのに、こんなに差が出るの!?

FPさんにお悩み相談!自分にあった資産形成の方法は?

僕も投資に興味がわいてきたよ。でもなんとなく投資って損しそうなイメージもあるんだよなぁ…。今回の参加者の皆さんはどうなんだろう?

「投資」と言われると、失敗したら怖いなっていう漠然とした不安がありますね。興味がないわけではないんですが、貯金がゼロになっちゃうかもと思うとやはり怖いです。

投資というのは、絶対にやらなくてはいけない、というものではないんです。ちゃんとお金を稼いで預金をすれば生きていけますから、1円でもお金を減らしたくないタイプの人はやらない方がいいです。ただ、みっちゃんさんのように、投資を怖いと考えている人のほとんどは、投資を「上がると思って10万円の株を買ったら、翌日には5万円になった」というような、漠然としたギャンブルのように思っている人が多いんです。

確かにそうかもしれません。そんなイメージです。

僕は学生時代にFXをやっていて、10万円、20万円が吹き飛ぶということが普通にありました。これはギャンブル性が高いと言われても仕方ないですね。

え!やっぱり怖い…。

学生でそれはすごい(笑)。でも投資って、やり方によってはギャンブルにならないんです。

たとえば、国が推奨しているつみたてNISAなどは、ギャンブル性は低く、しかも利益にかかる税金がすごくお得なので、個人的にはやらない方がギャンブルかも…とすら感じます。

「やらない方がギャンブル」って、名言ですね…。

国が税金を使って作り広めている制度で、しかも国民全員が与えられている権利です。それを使わないのはもったいないと思いませんか?

いまのお話を聞いて、だんだんやってみたくなってきました! どの会社のつみたてNISAにしたらいいんでしょう。

つみたてNISAをはじめるには、まず金融機関で証券口座を作ることになりますが、基本的にどの金融機関でも大きな差はないです。ただ、その金融機関で扱っている投資信託の数が少なすぎると、自分の好きなものが選べなくなってしまいます。

金融機関の比較ができる「つみたてNISAナビ」というサイトもあるので、一度見てみることをおすすめします。

私も興味がわいてきたんですが、私みたいにこれから投資をやってみようという人なら、何から始めたらいいですか?

まずは、お勤め先に確定拠出年金制度(企業型確定拠出年金)があるかどうかを確認して、もしあるようならその内容を見直すことです。それが定期預金だった場合は投資信託に変える。

また、お勤め先に企業型の確定拠出年金がない場合は、個人で加入できる個人型確定拠出年金のiDeCoを活用しましょう。

あとは、長期で考えたらつみたてNISA。本来、資産運用のために購入したファンドは、売却して利益が確定した際に約20%の税金がかかりますが、つみたてNISAであれば20年間ずっと非課税になります。ただし、つみたてNISAを使えるのは2042年(2042年投資分は2062年まで非課税で積立投資ができる)までと今は決められているので、やるならば早く始めたほうがいいですね。

毎月の預金と投資をどのくらいの割合にしたらいいんでしょう?

自分の手取り収入から預金と投資の割合を決めるのではなく、自分が持っている資産全体の中の割合で考えた方がいいと思います。たとえば現在100%近くが銀行預金になっている場合で、投資に1割くらいあてても良いと考える人について考えてみましょう。全資産が200万円だった場合、投資が20万円、預金が180万円になるぐらいまでは、預金に入れていたお金を全額投資に回してもいいわけですよね。または、資産全体の1割になるまで積立投資をしていくのでも良いのです。

資産の全てが銀行の普通預金になっている私みたいな場合ですね。

預金と投資の割合は、自分がどれだけリスクを取れるかによります。預金と投資が5:5という人もいるし、2:8という人もいます。ただ、私の感覚ですけど、資産の半分以上は安全性資金、つまり預金を持っていないと、普通は心の安定が得られない人が多いように思います。

目標金額を決めて、そこに向かって自動的にお金が貯まる仕組みをつくってしまえば、お金についての不安はきっとなくなります。皆さん、先のことまでちゃんと考えているのは素晴らしいことです。ぜひ、自分にとってベストの方法でお金を貯めてください!

話を聞いてたら、少しでも早く投資を始めたくなってきたよ。

私たち夫婦も、皆さんに見習って資産形成をちゃんとしていかないとね。

そうニャ!2人ともこの機会に将来のお金についてゆっくり話しあってみるといいニャン!もし、いきなり現金で資産運用をはじめるのが怖いということであれば、ネオモバ(SBIネオモバイル証券)でTポイントを使って投資をしてみるのもオススメニャ!

ネオモバのお勧めポイント!

■3ステップで出来る簡単な口座開設

■Tポイントを使って株が買える

■500円程度で大手企業の株主に

■初めてでもアプリで簡単に取引操作が可能

手持ちのTポイントや現金数百円から株主になれるから投資初心者にもってこいなのニャン。