給与明細vol.2 「控除」を知ればお金が増やせる!?

お金を貯められるようになるためには、給与明細の支給額や控除額を理解することが大切であることを前回の記事でお伝えしました。

今回は実践編!給与から控除される金額、つまり天引きされる金額を減らして手取り収入を増やす方法を知っておきましょう。

(目次)

1、給与明細の見るべきポイント

・控除額の基本

・失業や休業時の住民税や社会保険料の支払いについて

・控除額の減らし方

2、手取り収入を増やすために知っておきたい所得控除の制度

・医療費控除について

・医療費控除の節税効果

・医療費控除の活用方法

・住宅ローン控除について

・その他、いろいろな所得控除制度

3、大きく節税効果が期待できる「iDeCo(イデコ)」について

・iDeCoのメリット

・iDeCoの節税効果のシミュレーション

・資産作りのしやすさから見るiDeCoのメリット

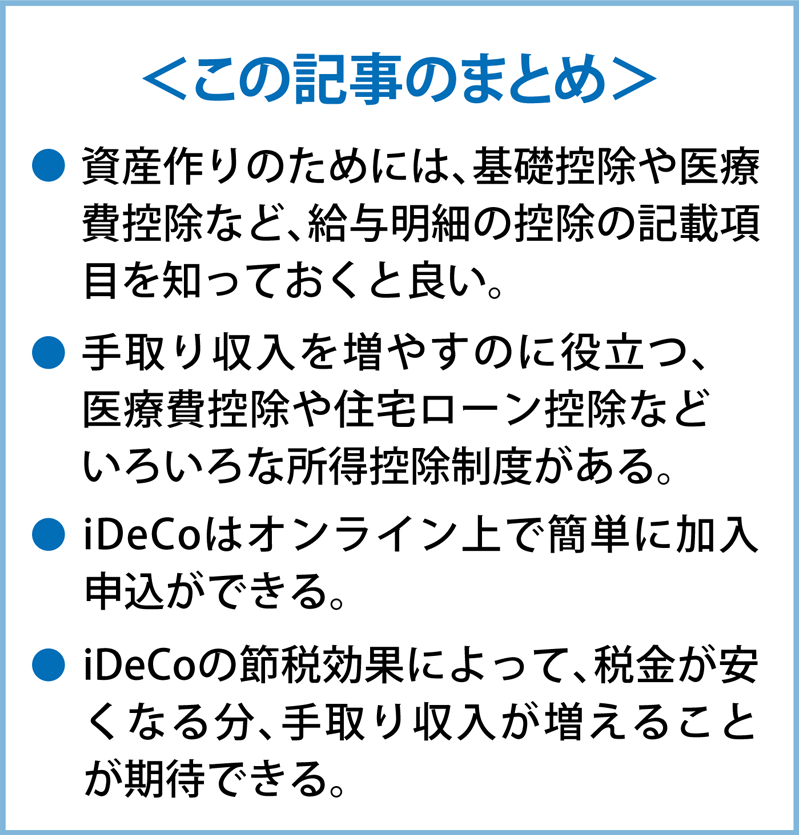

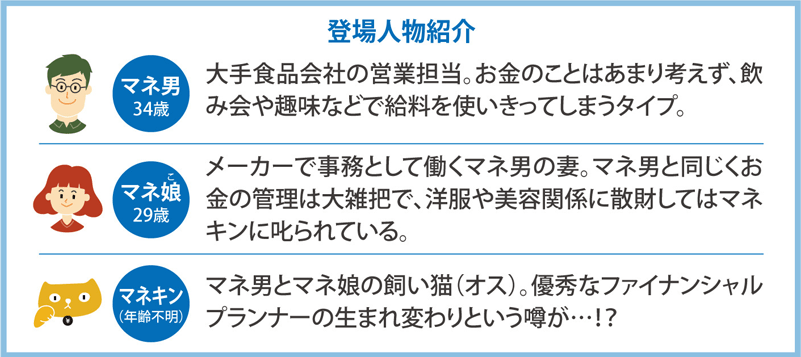

給与明細、見るべきポイントは「控除」!

前回、給与明細の見方で、額面と手取り収入が違うこと、具体的に差し引かれるお金について学んだね。

そうだね、あんなにいろいろ差し引かれてるなんて知らなかったよ〜。

資産作りのためには、まずは自分の手取り収入を把握することが大切ニャ。そのために、まず給与明細をしっかり見ることが重要ニャ。

給与明細のなかでも、きちんと理解しておきたいのが「控除」に書かれている内容だニャン!

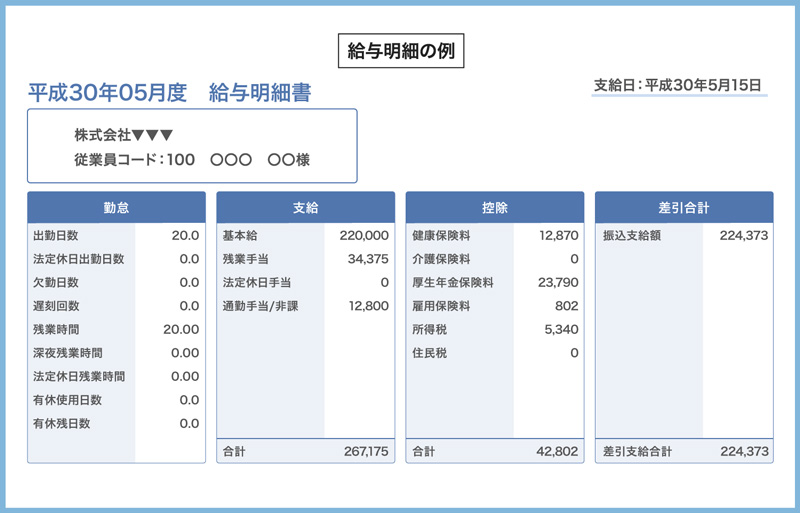

<給与明細の例>

給与明細の控除欄には、給料から差し引かれている社会保険料や税金の金額が載っています。

<控除欄の記載項目>

社会保険料:健康保険料、介護保険料(40歳以上のみ)、雇用保険料、厚生年金保険料

税金:所得税、住民税

これらは支給される給料の約2割前後にもなるため、負担に思っている人も多いのではないでしょうか。しかし、日々の暮らしに必要となる公共施設や公共サービスは税金によって運営されていますし、社会保険料を支払うことで老後の公的年金などが受け取れるようになります。給料から控除される金額は、生活に必要不可欠な支出なのです。

・控除額は年齢とともに上がっていくのが基本

控除額は、年齢が上がると増えていくもの。例えば、住民税は新卒2年目から支払いが始まるのが一般的です。また、昇給すればその分社会保険料や税金は増額しますし、40歳になると介護保険料が新たに発生します。

「手取り収入が少ないから」と貯蓄を後回しにしていると、いつまで経っても貯められないかもしれないニャ。少しずつでも、早くからコツコツ資産を作っていくことが大切ニャン!

・失業や休業時も、住民税や社会保険料の支払いは続く…

突然の失業や、ケガや病気による休業により給料の支給がなくなれば、毎月差し引かれていた所得税や雇用保険料は徴収されなくなるものの、住民税や社会保険料の負担は基本的にはなくなりません。

条件を満たせば失業手当や傷病手当金を受け取れますが、給料の全額をカバーするほどの金額は期待できません。そのため、急な収入減少に備えて、常にある程度の貯金は確保しておくと安心です。

特に、転職のために自己都合で退職する場合には注意が必要です。3カ月間は失業手当が受け取れないので、失業中の社会保険料や生活費の支払いに備えて、退職前にまとまった貯金を準備しておきましょう。

でも、産休・育休の場合なら社会保険料が免除になる制度があるんだよね。休業中は産休・育休手当がもらえるから、私の友達の場合は手取り収入が意外と減らなかったみたい!

・控除額は年末調整や確定申告で減ることがある!

控除額のうち社会保険料は、自分で調整したり減らしたりすることは通常できません。しかし、所得税や住民税は、年末調整や確定申告で自分の状態を正しく申告することで、支払う金額を減らせることがあるのです。

税金の負担を減らすことができれば、たとえ支給される給料の金額が増えなくても、手取り収入は増えることになるニャ!

手取り収入を増やすために知っておきたい所得控除の制度

所得税や住民税の負担を減らすことができるのが、「所得控除」の制度です。

所得控除は申告しなければ受けることができないので、どのようなものがあるのかを知っておきましょう。

・意外と知らない!?医療費がかかると税金が減る!

1年間で支払った医療費が一定額を超えると、所定の手続きをすることで「医療費控除」が受けられ、税金が安くなります。

医療費控除になるものとして、

・病院や歯科医院での治療費

・病院や助産所や介護施設などへの交通費

・治療に必要な義手・義足・松葉杖・義歯などの購入費用

・訪問介護・リハビリ・ショートステイ

などのサービス費用などが挙げられます。

逆に医療費控除にならないものは、

・美容整形等の費用や美容のための歯列矯正等

・疲れを癒したり、体調を整えたりといった治療に直接関係ない施術費用

・疾病の発見がなかった場合の人間ドックや健康診断費用

・本人や家族の都合による差額ベッド代

などがあります。

医療費控除を使って税金が課される所得金額から控除できる金額は、「実際に支払った医療費の合計額-10万円」が基本です。生計を同一にしている同居の家族の医療費も合算することができます。

ってことは僕とマネ娘の医療費を合算してみる必要があるね。領収書探さなきゃ!

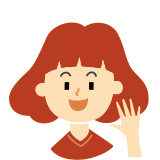

・医療費控除の節税効果はどのくらい?

具体的にどのくらいの節税効果が期待できるのかをシミュレーションしてみましょう。

(前提)

1年間で医療費の合計額:20万円

保険金などで補てんされた金額:4万円

年収:500万円(所得税率10%・住民税率10%)

<減税額の目安>

所得控除額6万円×20%(所得税10%+住民税10%)=1万2,000円

※あくまで仮定および概算の数字であり、実際の数字とは異なる場合があります。

上記の例の場合、20万円の医療費がかかったことを申告することで、1万2,000円ほど税金が減ることが期待できます。

・医療費控除は確定申告が必要

医療費控除は年末調整では申告できないので、自分で必要書類をそろえて税務署に確定申告をする必要があります。医療費のかかった翌年1月1日から5年以内であれば申告できます。

申告には医療費の支払いを証明する書類(レシートや領収書など)が必要なので、医療費の領収書は保管しておく習慣をつけておきましょう。

医療費控除は、思わぬケガや病気、出産や親の介護費などの際に役立つニャ。会社員でも活用している人が多い制度なので、ぜひ覚えておくニャ!

でも確定申告って、なんだか面倒なイメージがあるから億劫になるなぁ…。

安心するニャ!今はネットからも申告ができて、必要事項をフォームに入力するだけで申告書類も自動で作成してくれるので簡単になったニャン!

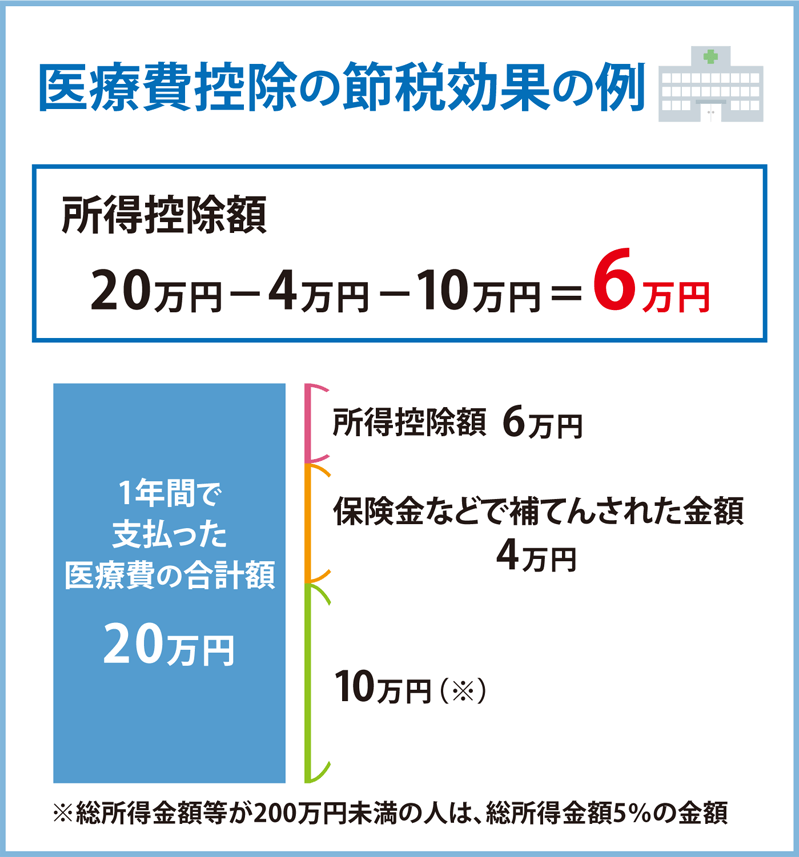

・家を買うなら必ず利用したい!節税効果が大きい「住宅ローン控除」

住宅を買うときや増改築で住宅ローンを組むと、「住宅ローン控除」(正式には、住宅借入金等特別控除)が利用できる可能性が高いです。

基本的には、住宅ローン残高の1%を所得税から10年間控除できる制度です。住宅を買うときは高額なローンを組む人が多いため、その分節税効果も大きくなることが期待できます。

※消費税が非課税な場合は2,000万円。新築で未使用の長期優良住宅などはプラス1,000万円。

つまり、新築物件を購入して年末の住宅ローン残高が4,000万円ある場合、所得税を40万円以上支払っている人であれば、所得税が40万円安くなるということです!

なお、令和元年10月~令和2年12月(期限は延長される可能性あり)に入居した場合は、11年目~13年目にも追加で控除が受けられます(控除額は異なります)。

住宅ローン控除を利用するためには、確定申告が必要ニャ。利用にはいくつかの細かい要件があるし、制度内容は頻繁に変わることもあるから、住宅の購入するときは、必ずそのときの最新情報をチェックするニャ!

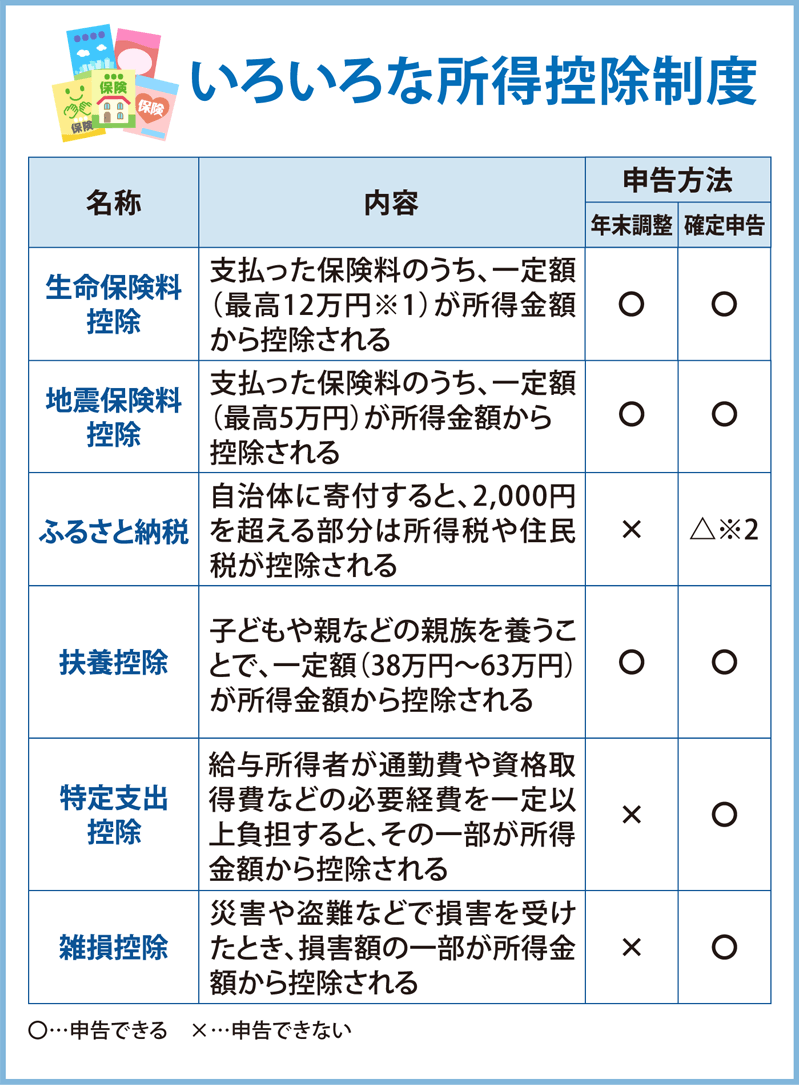

・節税効果が期待できるいろいろな所得控除制度

そのほかにも、さまざまな所得制度があります。

※1 平成24年1月1日以後に締結した保険契約等の場合

※2 ワンストップ特例の手続きを行えば、確定申告は不要

※各制度の利用には一定条件があります。詳細は国税庁ホームページなどでご確認ください。

年末調整で申告できるものも多いので、毎年年末調整の際には利用できる所得控除制度がないかをよく確認しましょう。

例えば、生命保険に加入している場合は生命保険料控除。高齢の親などの生活費を面倒みている場合には、扶養控除が利用できるでしょう。

所得控除制度は、病気や災害、家族の生活費など、やむをえない理由などで支出が増えたときに利用できることが多いニャ。普段からどのような所得制度があるのかを頭の片隅に入れておき、使えるときには忘れずに活用するニャン!

「iDeCo」を使うと節税効果で手取り収入が増える!?

もうひとつ、大きく節税効果が期待できるものとして、「iDeCo(イデコ)」が挙げられます。

iDeCoとは、公的年金だけでは不足しがちな老後資金を作るために創設された国の制度です。自分で決めた金額を毎月積み立てていくことで、60歳以降に年金として受け取れます。

・掛金が全額「所得控除」のiDeCoで手取りが増える!?

iDeCoの掛金は、全額が「小規模企業共済等掛金控除」として所得控除を受けられるため、掛金を出すほど課税対象となる所得金額が減ります。

つまり、iDeCoを始めると、税金が減り、支給される給料が増えなくても手取り収入が増えることが期待できるのです!

iDeCoの所得控除を受けるためには、会社員なら年末調整のときに申告すれば大丈夫です。毎年10月下旬ごろに「小規模企業共済等掛金払込証明書」が送られてくるので、年末調整まで大切に保管しておきましょう。

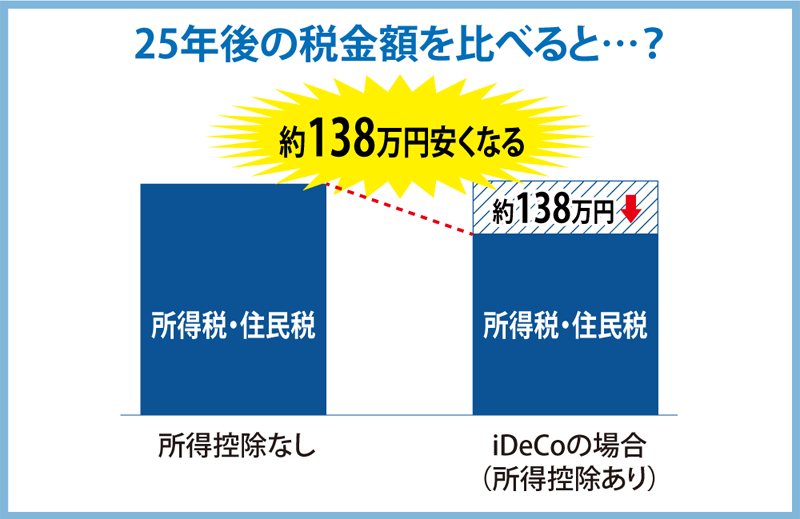

・iDeCoの節税効果はどれくらい?

それでは、退職金がないマネ男が25年間iDeCoで積み立てした場合、どのくらい税金の負担が減るのかを具体的に試算してみましょう。

(試算条件)

掛金:2万3,000円/月

年収:500万円(所得税率10%・住民税率10%)

<1年間で期待できる節税効果(概算)>

2万3,000円×12ヶ月×(10%+10%)=5万5,200円

<25年間で期待できる節税効果(概算)>

5万5,200円×25年間=138 万円

つまり、25年間iDeCoに加入して毎月2万3,000円積み立てると、所得税や住民税が合計で138万円減る節税効果が期待できるのです!!

※所得控除できる金額は、その年の課税所得金額が上限となります。

※あくまで仮定および概算の数字であり、実際の数字とは異なる場合があります。

こんなに節税できるの!?早く始めなきゃ損だな…。

・「資産作りのしやすさ」もiDeCoの魅力!

iDeCoは60歳までお金を引き出すことができません。これはデメリットのようにも感じますが、意志が弱くて貯金をすぐ引き出してしまう人でも老後に備えて資産が作りやすい仕組みとも言えます。節税効果に加えて、この“資産作りのしやすさ”もiDeCoの魅力です。

iDeCoは積立てた金額を資産運用という形で増やすこともできます。しかも、その資産運用で得られた利益は非課税です。通常、運用益には約20%の税金が課されますが、非課税のiDeCoなら増えた運用分をそのまま手にすることができるため、お金を増やしやすいのです。

iDeCoは一見難しい制度にみえるかもしれないけど、口座開設から申告までを一度経験すれば、あとはそれほど手間になることはないから安心するニャン。

・これからの人生に備えて、積極的に資産作りを始めよう!

先ほどお伝えしたように、社会保険料や税金は、急な失業や休業時にも支払う必要があります。また、ボーナスカットや残業が減るなどして、一時的に手取り金額が少なくなることもあるでしょう。そして、結婚やマイホーム購入など、今後のライフプランのためにもお金は必要です。

僕やマネ娘に何かあった時のことを考えると不安になっちゃうね…。

万が一のときや将来のために、お金はしっかり貯めておきたいね…。そのためにも給料から控除される金額はできるだけ減らして手取りを増やすことを意識しなきゃ!

お金は銀行口座に貯めても良いし、iDeCoを活用するのも良いニャ。あとはいつでも引き出せて税制メリットもある「つみたてNISA」などを活用するのもおすすめだニャン!趣味が多くて浪費家のマネ男とマネ娘は特にしっかり考えるニャ!

はい……。