うちの会社には退職金がない!老後の資金、どう備えればいい?

あなたの(またはパートナーやお子さんの)勤める会社には「退職金」がありますか?

これまでは当たり前だった退職金ですが、実は“退職金がない”会社に勤める人が多くなっています。

転職が当たり前になりつつある今、今後ますます“退職金がある”会社は珍しくなるかもしれません。

また、「退職金があるから大丈夫!」という人でも、改めて老後資金を計算してみたら予想外に足りない…というケースもあるかもしれません。

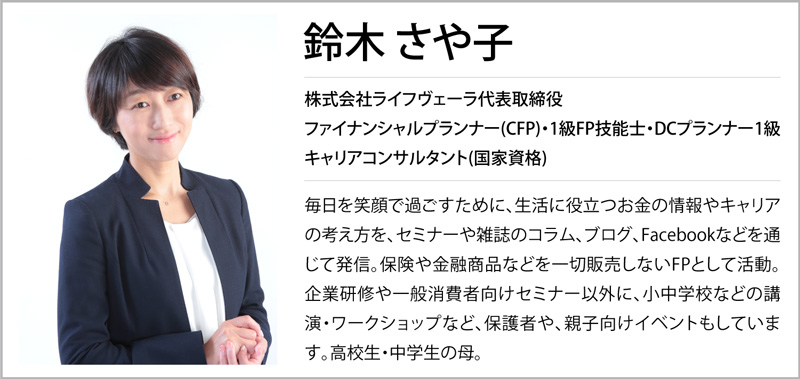

マネ男・マネ娘夫婦をモデルケースに、今回は退職金と老後資金について考えてみましょう。

あれ?うちの会社、退職金が出ない!?

幸せな結婚生活をスタートさせたマネ男とマネ娘、そして飼い猫のマネキン。

今日は早くも退職後の生活について想いを馳せていますが、見通しが甘くマネキンに叱られているようです。

まだ先の話だけどさ、おじいちゃん、おばあちゃんになったらどんな生活をしたい?

そうだな~、定年で退職したら、まずは夫婦2人でゆっくり世界一周の旅に行ってみたいな!それから、孫たちが遊びに来たらお小遣いをあげて、みんなでおいしいものを食べに行って…。

ちょっと待つニャ!2人とも定年後の生活資金はどうするつもりニャ?まさか退職金をあてにしてないよニャ?

え、退職金って誰でも貰えるんじゃないの……?

そんなわけないニャ!退職金制度がない会社もあるし、

あったとしても退職金水準は年々下がっていることを知らないのかニャ!

※参照:厚生労働省 就労条件総合調査よりhttps://www.mhlw.go.jp/toukei/list/11-23c.html

そうなの!?あれれ…。いま調べたら僕の会社は退職金制度がないみたいだ…!

え~~!そうなのマネ男!?ど、どうしよう、マネキン!

焦ることないニャ!

今からきちんと備えれば大丈夫ニャ!

1.あなたの会社に退職金制度はある?いくらもらえる?

まだまだ先のことだから…と、きちんと把握していない人が意外と多い退職金。退職金制度は会社によってさまざまです。

今回、そんな退職金制度について、23〜40歳の正社員の方にアンケート調査を実施。その結果をご紹介します。

Q.あなたのお勤め先に退職金制度はありますか?

退職金がある人は65%、ない人は13%という結果に。また、分からないと答えた人が、22%いました。

ちなみに、「退職金がある」と答えた人65%の「退職金制度の種類」の内訳は、

退職金でイメージされる「退職一時金」が最も多く28%、

会社が積み立てたお金を自分で資産運用して定年後に受け取る「企業型確定拠出年金制度(企業型DC)」が次に多く18%という結果に。

他の回答としては、「確定給付企業年金制度」が11%、「中小企業退職金共済」が8%でした。

今後、ますます人材流動がさかんになり、転職が当たり前となっていく時代ですが、「確定拠出年金制度(日本版401k)」は転職先に制度があれば持ち運ぶこともできます。国も「確定拠出年金」を推奨していることもあり、さらに「退職一時金」は減っていく可能性がありますね。

また、このアンケート結果からすると、退職金制度があるか分からない人は5人に1人と意外と多いようです。

自分が勤めている会社が退職金の制度を取り入れているかどうか知りたい場合、確実な方法は勤めている会社の人事部や総務部に直接聞くことです。もしくは、社内規定や福利厚生ガイドがある会社はそれらに記載があるはずなので確認しましょう。

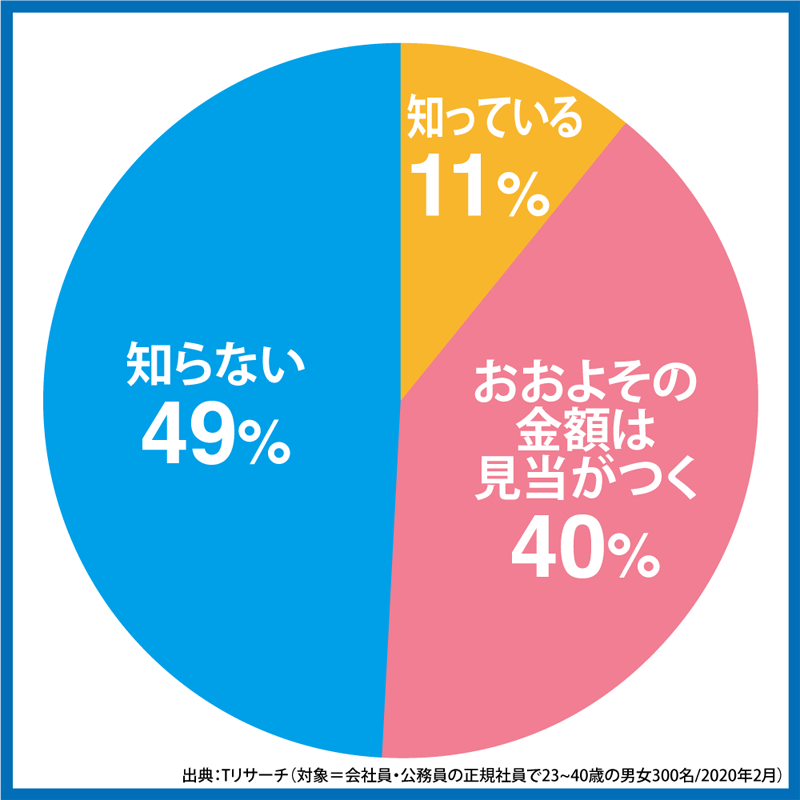

次に「退職金がある」人に対して、いくらもらえるか知っているかについてもお聞きしました。

Q.あなたは自分の退職金の金額を知っていますか?

「おおよその金額は見当がつく」という人も含めると「知っている」人は51%、「知らない」人は49%という結果に。

退職金の一番のメリットは、大きな税控除があるということ。

給与には所得税がかかりますが、退職一時金としてもらえば控除があるため、税金面ではお得と言えるでしょう。

とはいえ退職金はあくまで後払いの給与のようなもの。

ご褒美というわけではなく、日頃から会社が老後資金を積み立ててくれていると思うべきです。

2.退職金制度がない場合、どうすればいい?

前述のアンケートでは勤め先の退職金の有無や、退職金でもらえる金額を知らないという人が意外と多いことが分かりました。

そこで、次に老後資金の準備をしている人がどれくらいいるのか調べてみました。

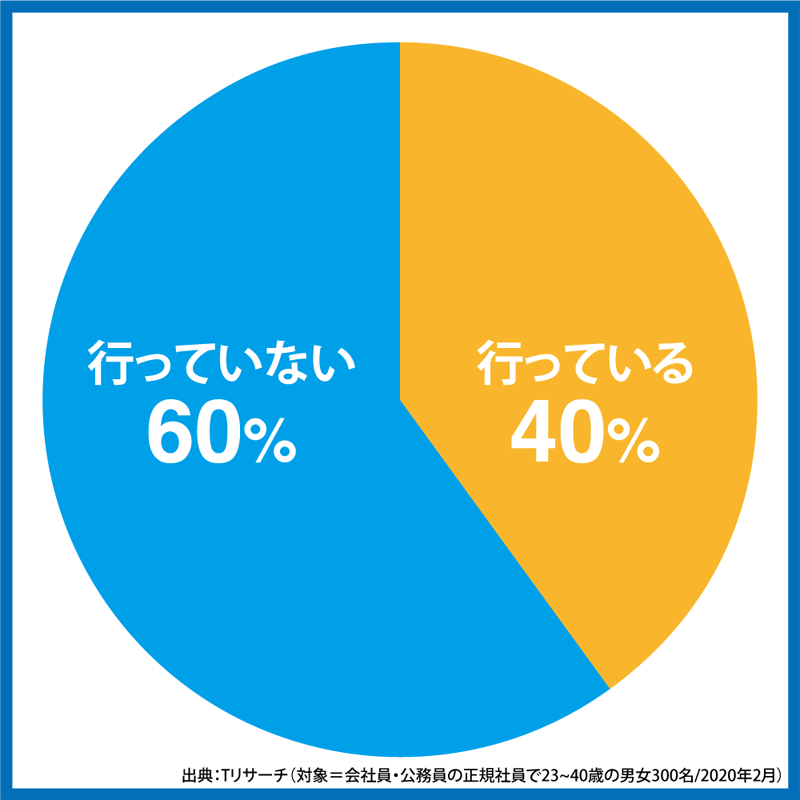

Q.ご自身で老後に向けた資産運用を行っていますか?(退職金の有無に限らず)

資産運用を行っている人は40%、行なっていない人は60%という結果に。

過半数の方が老後に向けての資産運用をまだ始めていないようです。

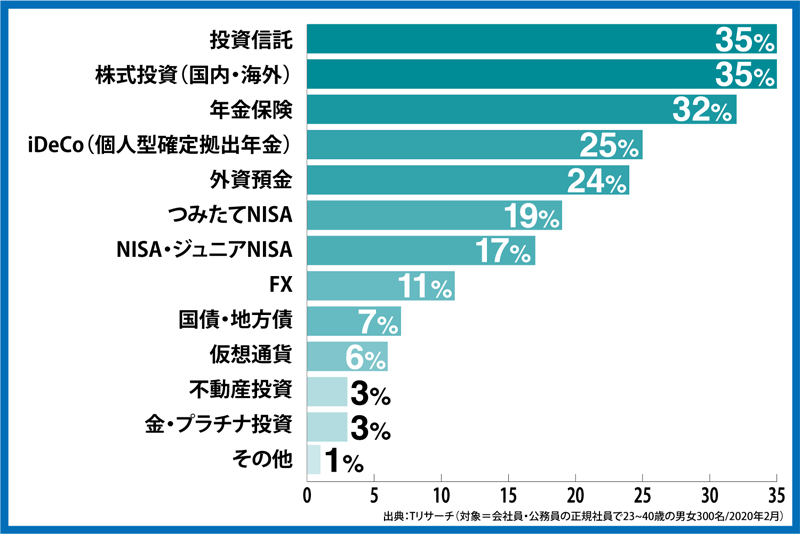

ここで40%にあたる「資産運用を行っている」人は、どのような運用方法を選んでいるのでしょうか?

その点もアンケートで聞いてみました。

Q.あなたが行っている老後に向けた資産運用について教えてください。(複数回答可/預貯金は除く)

「資産運用を行っている」人の中で多いものは「投資信託」と「株式投資(国内・海外)」でそれぞれ35%、次に「年金保険」が32%という結果となりました。

では、退職金がないことが分かっている場合には一体どうすべきなのでしょうか?

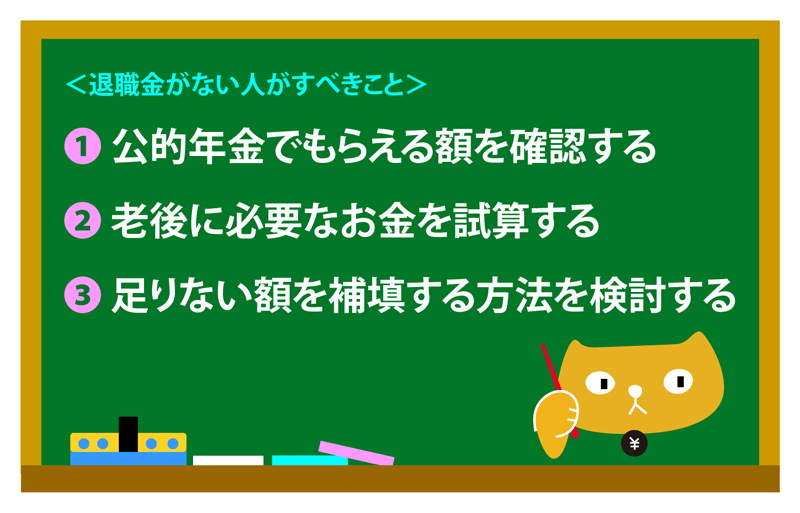

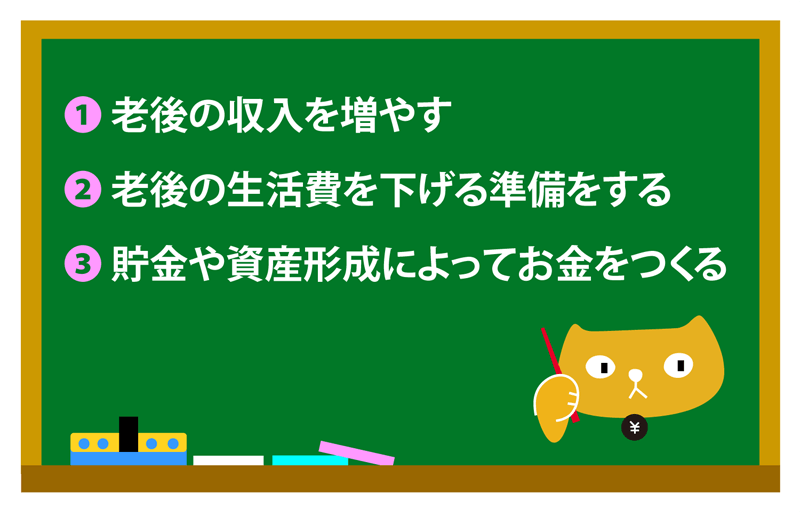

大事なポイントを3つにまとめました。

上記の図のとおり、退職金制度がない会社に勤めている場合には、将来に備えて自分で「退職金づくり」を進めておく必要があります。

まずは、公的年金でもらえる額を確認し、老後に必要なお金を試算。そのうえで足りない額を補填する方法を検討するという、3つのステップを踏みましょう。

また、ステップ3つ目の「足りない額を補填する方法を検討する」には、貯金や節約だけでなく、収入を増やすためのキャリアプランを考えるのもひとつの手。

例えば、現在の会社で働き続けたい場合は、副業が可能かどうかのチェックをしてみては?

一方で、仕事内容や待遇を見直して将来が不安な場合は、転職を視野に入れてみるのも一案です。

3.マネ男とマネ娘のケースで考えてみよう

では、具体的に「退職金づくり」はどのように進めたら良いのでしょうか?

退職金がないマネ男と、退職金のあるマネ娘夫婦を例に、実際にシミュレーションを行ってみます。

①公的年金の額をシミュレーションしてみよう

自分がもらえる公的年金を確認したい場合は、毎年の誕生月に送付される「ねんきん定期便」や「ねんきんネット」でシミュレーションすることができます。

「ねんきん定期便」?そんなの届いてたっけ?

誕生月にこのようなハガキが届いてるはずニャ!

…まさか捨ててないだろうニャー?

※出典元:日本年金機構(https://www.nenkin.go.jp/service/nenkinkiroku/torikumi/teikibin/20190405.html)

あ!確かに見たことある…。中身を見ずに捨てちゃってたかも…。

ニャに〜!!

老後生活を支える大事なお金だから、次の誕生月からちゃんと確認するニャ。

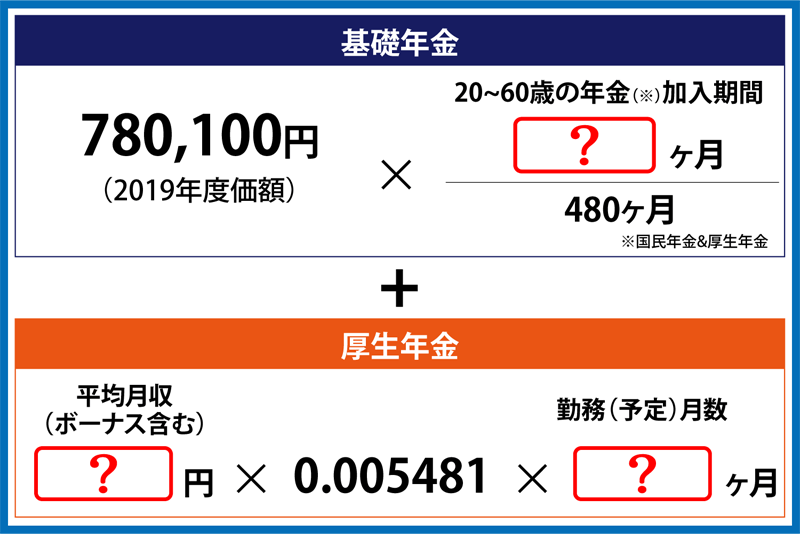

次の簡易計算式で赤枠の部分を記入すると、おおよその金額を算出することができるニャ。

<公的年金でもらえる年間金額の簡易計算式(会社員の場合)>

※あくまで簡易計算となり、実際とは異なります。

<マネ男のケースを計算式に当てはめると…>

では、これを踏まえてマネ男・マネ娘夫婦2人で貰える公的年金の金額を見てみましょう。

<例1:マネ男・マネ娘ともに22歳〜60歳まで会社員として勤務した場合>

・マネ男

65歳~70歳 年間約178万円(月額約14.8万円)+加給年金(約39万円)

70歳~ 加給年金なし

・マネ娘

65歳~ 年間約143万円(月額約11.9万円)

→マネ娘65歳以降の夫婦の受給額は月額約26.7万円!

…ただし、今後子どもを出産して、マネ娘がパート勤務になるなど、正社員ではなくなる可能性も。その場合は以下のようになります。

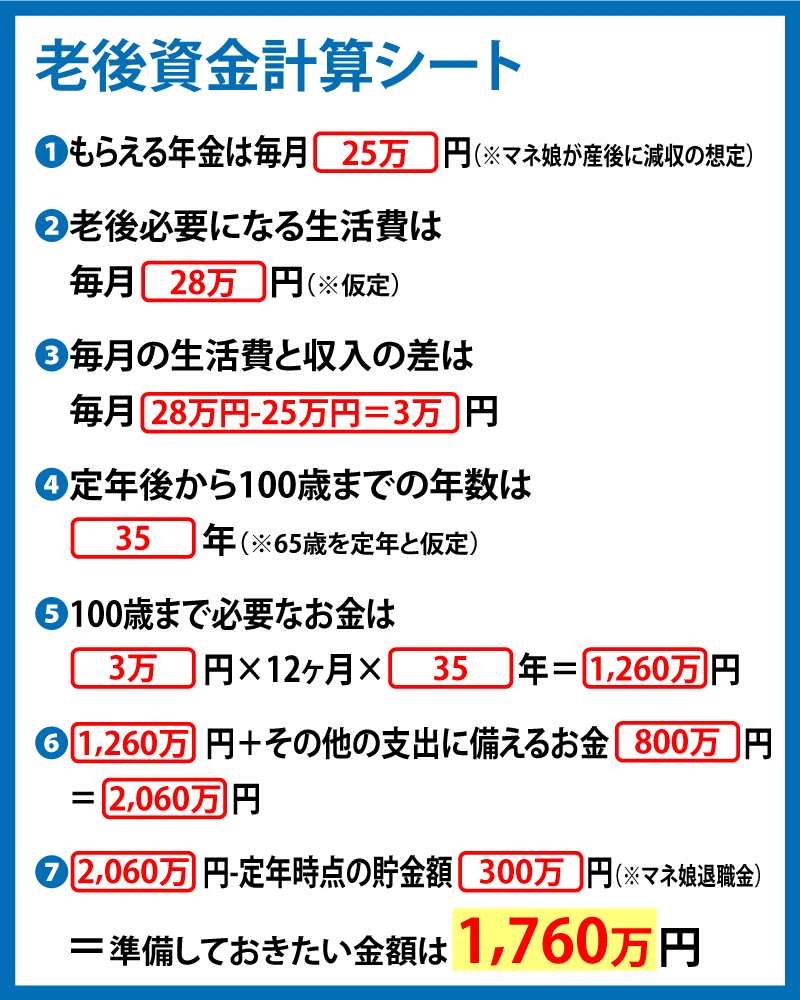

<例2:マネ娘が今後減収し、年収が200万円になった場合>

・マネ男

上記と同じ

・マネ娘

年間約119.7万円(月額約10万円)

→マネ娘65歳以降の夫婦の受給額は月額約25万円!

ただし、一時的な時短勤務に伴って給与が低下した場合、子どもが生まれる前の給与に基づく年金額を受け取ることができる仕組み(※)が設けられています。これを利用するには勤務先を通して日本年金機構への手続きが必要になるので、妊娠・出産で働き方が変わる際には、制度について勤務先の人事に確認しましょう。

※参考:日本年金機構(https://www.nenkin.go.jp/service/kounen/hokenryo-kankei/hoshu/20150120.html)

②2人で必要な老後資金はいくら?

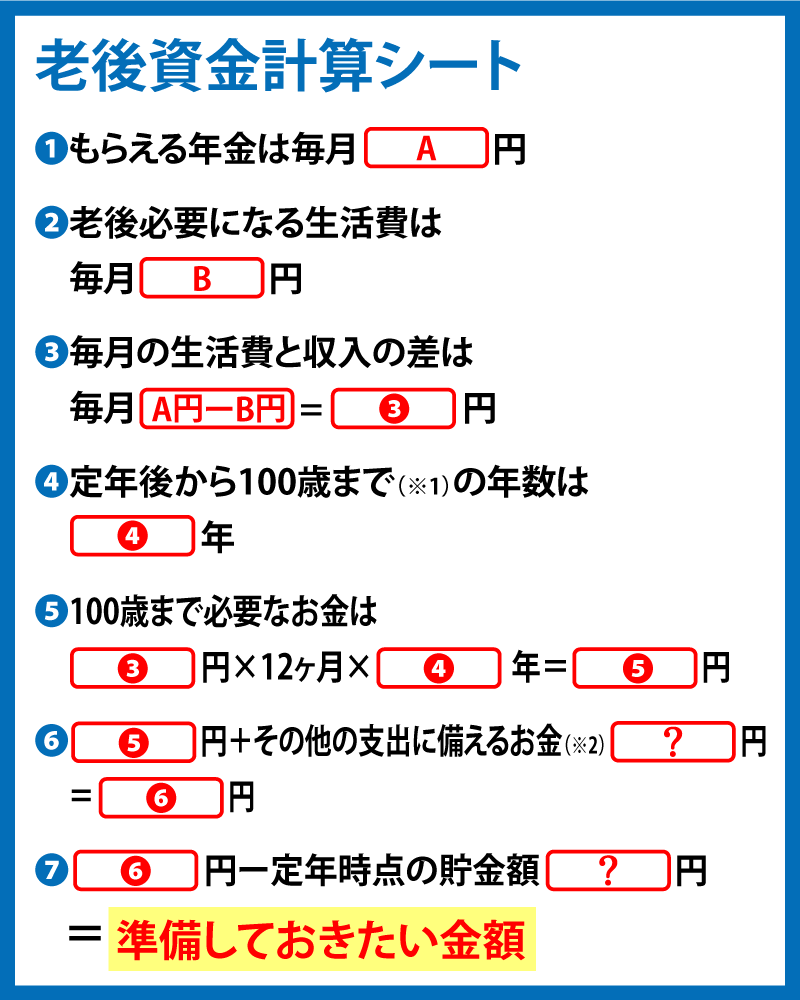

続いて、夫婦2人で必要な老後資金を見ていきましょう。以下のシートを使うと、簡単に算出できるのでおすすめです。

※1:医療技術の進歩により人生100年時代ともいわれますので、今回は余命年齢100歳で計算しています。

※2:介護や医療費など、最低800万を目安に準備しておくと良いでしょう。

■マネ男・マネ娘夫婦のケースで計算してみると…

現時点でマネ男・マネ娘夫婦が老後に不足する金額は…1,760万円ということに!

どうしよう!そんなに備えられる自信ないよぉ…。

大丈夫ニャ!

次の章で今からできることを伝えるニャ!

4.足りない老後資金、どうやって埋めればいい?

老後資金が、1,760万円足りないという結果になったマネ男・マネ娘夫婦。

これだけでも相当な金額ですが、これはあくまで最低限の金額。医療費などで出費がかさんだ場合、不足金額はさらに多くなることも予想されます。

では、不足分を補うためにはどうしたら良いのでしょうか? 具体的な方法として、主に次の3つです。

「老後の収入を増やす」には、例えば定年後にアルバイトを行ったり、再雇用制度を活用して収入を確保したりすることを考えてみてはどうでしょう。また、定年前から副業や起業を考えることもこれに当たりますね。「老後の生活費を下げる」には、維持費がかかる自動車を定年後に手放す、家賃がかかっている場合には引越すことなどが考えられます。

なかでも、マネ男・マネ娘夫婦のような若い世代から始めておきたいのが、3つ目の「お金をつくる」こと。

早く準備すれば、その分多くのお金をつくることができるからです。

でも、資産形成って難しそう…と思った方。最近は手軽に始められて継続しやすいものが多くあるので大丈夫!

ここからは初心者におすすめの資産形成の方法をご紹介します。

-

iDeCo (イデコ)

国が行っている、非課税で自分年金を作れる制度。実は、預貯金の利息や投資で得た利益は、その約20%が税金として勝手に差し引かれています。しかし、なんとiDeCo(イデコ)の場合は税金が「ゼロ」なので、老後のための貯金をしていくならば節税効果が大きい点がメリットです。

■メリット

・利益に対して税金が差し引かれない(非課税は70歳まで)

・加入中も所得控除があり、大きな節税効果が見込める

・60歳までおろせないので着実にお金が貯まる

■デメリット

・口座の維持に手数料がかかる

「60歳までおろせない」は一見デメリットのようだけど、実は大きなメリットニャんだ。

確実に貯金できるから、マネ男とマネ娘のように浪費が多く意志が弱い人にはおすすめニャ!

【PR】SBI証券のiDeCoは運営管理手数料0円!無料資料請求はこちら

-

つみたてNISA(ニーサ)

積立投資専用の「NISA(ニーサ)/少額投資非課税制度」のことで、節税しながら積立投資ができる制度。

毎年40万円まで投資積立をすることができ、そこで得られた利益に対しては最長20年間非課税になるのが特徴。

■メリット

・非課税で投資信託運用が可能

・口座の開設、維持に手数料がかからない

・20年間続けられる

・年齢上限がない

■デメリット

・いつでもお金をおろせるため意思が弱い人には向かない

・投資信託の知識がやや必要

つみたてNISA(ニーサ)は、金融庁厳選の投資信託が揃っているのも魅力ニャ。

一定の基準をクリアして資産形成しやすい金融商品の中から選べるから投資初心者に向いているんだニャン。

-

保険

保険は実は病気やケガに備えるだけでなく、資産形成のために活用できる保険もあることをご存知ですか?

生命保険のなかでも保障が一生涯続く終身保険や、老後に決まったお金を受け取れる個人年金保険、教育費準備のための学資保険などがあります。

■メリット

・口座から自動的に引き落とされるので、強制的に資産をつくることができる

・生命保険料控除があるため少し節税効果がある

■デメリット

・保険料に含まれる保険会社への手数料が高いため、加入してからしばらくの間は元本割れに

・外貨建ての場合は為替リスク(※)がある

(※)円と外貨の為替レートの変動により、円の価値が減ってしまうリスクのこと。

老後の資金をつくるというと、保険という方法が思い浮かぶ人も多いんじゃないかニャ?

「iDeCo(イデコ)」同様、浪費が多い人や、現在の貯金が少ない人にも悪くないけど、しばらくは元本割れするから注意するニャ。

老後資金の準備方法は色々あるんだね!

どの資産運用も共通して「早いうちから始めて長く続けること」が大事にゃ。

マネ男とマネ娘はまだ若いから、今のうちから備えることで、十分間に合うから安心するニャ!

私たちは老後に向けて1,760万円足りないから、その分を埋めるためにどうするか今から考えておかなきゃね!

それぞれのサービスについて資料請求もしてみようっと!

そうだニャ!

まずは自分が退職金をどれくらいもらえるか、

もらえない場合にはどう備えるか考えることが大事になるんだニャン!

▼本記事の監修者