いつ入る?どれが必要?女性のライフステージから考える保険

TVCMなどでよく見る保険。将来、何があるかわからないから入ったほうがいいような気もするけれど、本当に必要なの?それとも貯金で十分?非常に悩ましい問題です。

特に女性は結婚や妊娠・出産で働き方が変わるケースもあり、いつ、どんな保険が必要なのか、自分に本当に必要な保険はどれなのかと迷う人も多いのではないでしょうか。

そこで今回は「女性にとって保険の加入は本当に必要なのか?」をテーマに、マネ男・マネ娘夫婦と一緒に保険について学んでいきましょう!

保険って入ったほうがいいの?

独身時代に友人に勧誘を受けて医療保険に加入しているマネ娘。しかし、実は保険の必要性がよくわかっていないようです。

ねぇマネキン、ちょっと疑問なんだけど、私の入っている保険って本当に必要なのかなぁ?月額2,000円の保険なんだけど、そのぶん少しでも貯蓄に回したほうがいいのかなって思って…。

あれ?マネ娘、保険入っていたんだ!僕は入っていないけど、そういえば入ったほうがいいのかなぁ?

うんうん、将来のことを考えて行動するのは良いことニャ!だけど、大切なお金だから、どんな保険にいつ入るか、きちんと考える必要があるニャ。まずは、カンタンに自分に必要な保険がわかる診断をしてみるニャ!

1.あなたに必要な保険はどれ?カンタン診断!

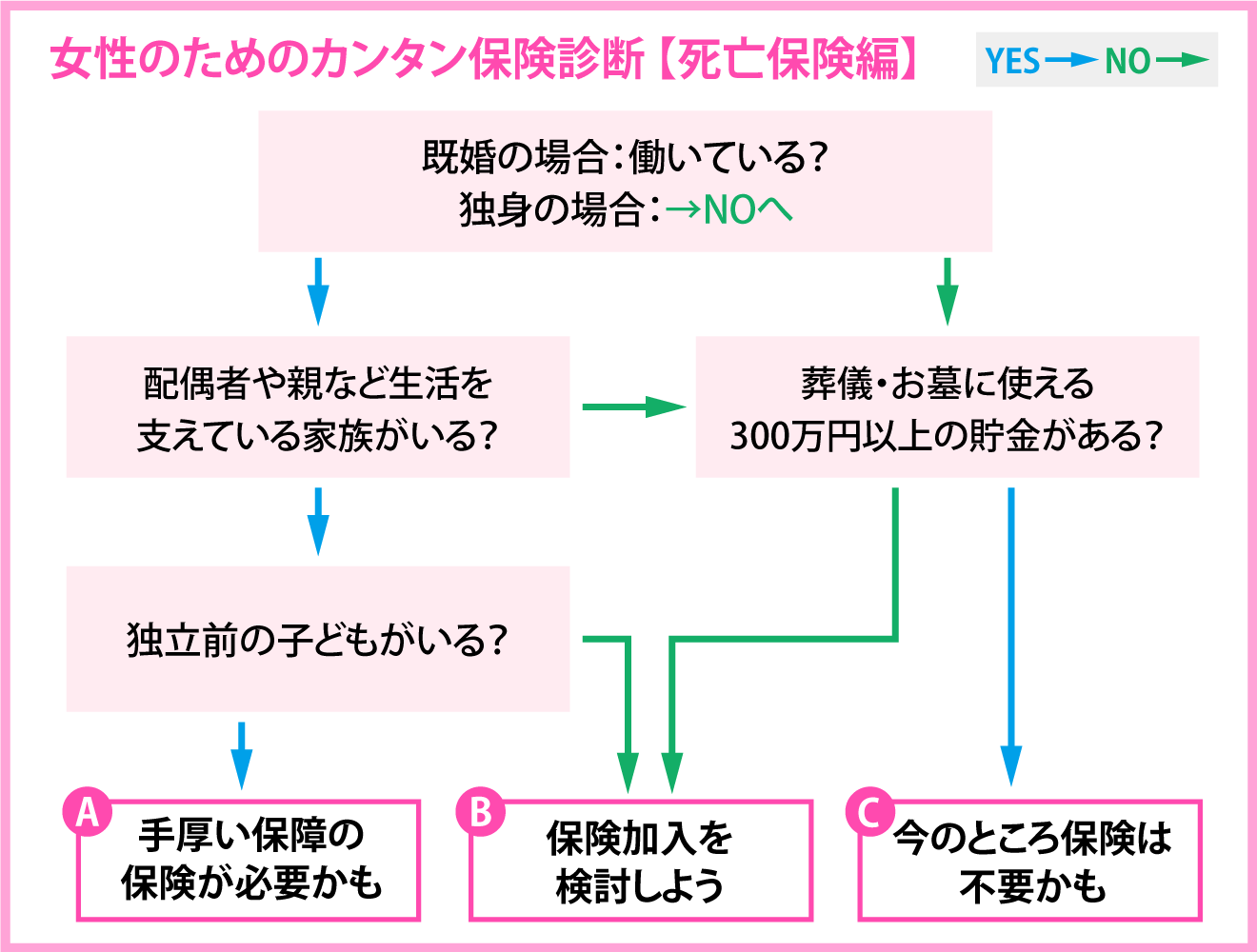

「自分に必要な保険はどれか今すぐ教えてほしい!」というあなたは、こちらの診断チャートをまずは参考にしてみてくださいね。

「そもそも保険の種類がよくわからない!」という方もご安心を。診断チャートの次からそれぞれ詳しく解説していきます。

まずは死亡保険の診断から!

▼診断結果

A:手厚い保障の保険が必要かも

家族の生活を支えているあなたは、葬儀費用に加えて遺族の生活費・養育費に備えるため、手厚い保障が必要と考えられます。

B:保険加入を検討しよう

葬儀・お墓の費用や遺族の生活費に備えて死亡保険を検討しましょう。

C:今のところ保険は不要かも

遺族が困らないなら死亡保険は不要と考えられます。遺族となる親や配偶者に意向を確認してみましょう。

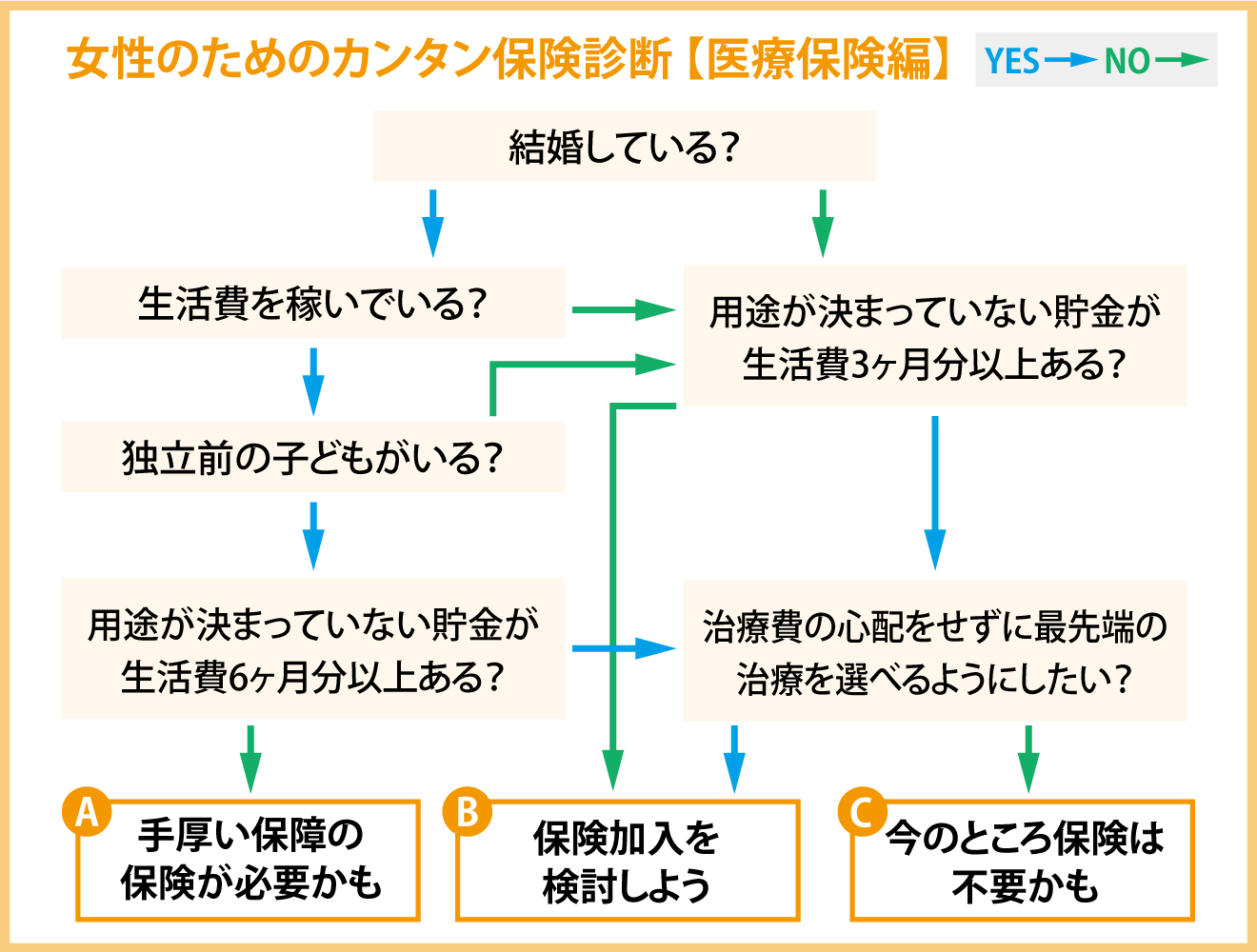

次に医療保険の診断もしてみましょう!

▼診断結果

A:手厚い保障の保険が必要かも

家族の家計を支えているあなたは、治療費の支払いや収入減に備えるため、医療保険やがん保険で保障を考えましょう。特に就学前など小さな子どもがいる方は収入の減少に耐えるのが難しいため、検討が必要です。

B:保険加入を検討しよう

病気やケガによる治療費の支払いや、収入減に備えたい場合、もしくは自己負担が高額な先進医療も治療の選択肢に加えたい場合は、医療保険やがん保険の加入を検討しましょう。

C:今のところ保険は不要かも

治療費や収入減に耐えられる貯金がある程度あるあなたは、医療保険がなくても1回~2回ほどの短期入院であれば高額療養費制度などの公的保障を活用することで乗り切れる可能性が高いでしょう。ただし、長期入院やがんなどの重い病気に備えたい人は、保険加入を検討してみましょう。

自分に必要な保険の見当はついたかニャ?次に保険の種類について解説するニャ!

2.保険ってどんなものがある?

まずは、保険にはどんな種類があるのかをしっかり把握しておきましょう。

ここでは代表的なものをご紹介します。

■死亡保険

自分が亡くなったときに、遺族に保険金が支払われる保険です。遺族の生活費や、亡くなった人の葬儀・お墓の準備のための費用として備えることができます。

■医療保険

ケガや病気による入院・手術費用に備えるための保険です。最近は医療保険の中でも、がんを発症したときだけ保障される「がん保険」を利用する人が増えています。がんは治療費が高く、長期的な入院などにより収入が減ってしまうケースも多いので、治療費と収入減少の両方に備えられる保険もあります。

■個人年金保険

死亡保険や医療保険、個人年金保険はまとめて「生命保険」ともいい、保障期間によって2つに分類できます。

・終身保険…亡くなるまで生涯ずっと保障が続くタイプ

・定期保険…保障が一定期間に区切られているタイプ

また、保険には「積み立て型」「掛け捨て型」の2種類があります。

・積み立て型

貯蓄型保険ともいい、解約したときや満期を迎えたときなどに一定のお金が戻ってくるタイプの保険のことです。

・掛け捨て型

掛け捨て型はその名の通り、解約などをしても払ったお金は戻ってきません。ただ、その分、同じ保障内容でも積み立て型よりも保険料が低く設定されている場合がほとんどです。

医療保険の一種として乳がんや子宮頸がんなど、女性特有の病気に対しての保障が手厚くなっている「女性保険」というものもあるニャ!

■損害保険(火災保険、地震保険、自動車保険、自転車保険など)

生命保険が「人」に関わるリスクだとすると、「モノや財産」のリスクに備えるのが損害保険です。住まいに関わる損害保険として、火災や台風、水害などの損害を補償する「火災保険」や、地震や津波などで被害を受けたとき保険金を受け取れる「地震保険」があります。

また、「自動車保険」や「自転車保険」は、自動車や自転車に乗っているときの事故によって他人やモノに損害を与えた場合に、自分の代わりに保険会社が賠償金を払ってくれる保険です。

3.保険って生涯でいくらくらい支払うもの?

これらの保険によって保障を受けるためには、保険料を支払う必要があります。保険に入ると、生涯で考えたときに一体いくらくらい支払うものなのでしょうか?

目安として、日本人の保険料の平均支払額を見てみましょう。生命保険文化センターの調査によると、20代、30代の「生命保険の世帯年間払い込み保険料」は以下のとおりです。

・29歳以下:23万3,200円

・30~34歳:29万7,500円

・34~39歳:37万9,900円

※参考:公益財団法人生命保険文化センター 平成30年度「生命保険に関する全国実態調査」(https://www.jili.or.jp/research/report/zenkokujittai_h30st_2.html)

30~34歳を例にして考えてみると、年間約30万円を30歳から80歳までの50年間払い続けた場合の保険料は…

30万円×50年間=1,500万円!

1世帯あたりの金額だとしても、とても大きな額を保険に支払っていることがわかります。

今度は、加入ケースの一例を挙げて試算してみましょう。

<30歳女性の保険料モデルケース(保険料払込期間が60歳までの場合)>

- 死亡保険(終身・死亡保障300万円):月額6,405円

合計:19,381円

上記のケースで考えると、月に約2万円を保険料に支払っていることになり、これを1年で考えると約24万円。30歳から60歳までの30年間で考えると、払込保険料は総額約720万円になります。死亡時や老後に一定の金額が戻ってくるものの、保険がいかに高額な買い物であるかがよくわかりますね。

実は保険料には、保険会社の営業や宣伝の費用も「付加保険料」という形で含まれています。付加保険料は保険会社によって異なるため、同じような保障内容であっても、保険会社によって保険料が高かったり安かったりします。付加保険料は公表する義務はないため、どの保険会社が高いかはわかりません。そのため保険を選ぶときは同じような保障内容で金額がいくら違うか、保険会社をいくつか比較した方が賢明です。

4.そもそも保険って必要なの?

え!保険料って全部、保険金になっていると思ってた!しかも、生涯で考えるとこんな大きい額を払うことになるんだ…。

高額なうえに、僕たちが払ったお金が保険会社の経費になってしまうなら、その分を貯蓄に回した方がよくない?

確かに!保険は加入しなくてもいいんじゃないかなぁ?

ちょっと待つニャ!何かあったときに保障が受けられるというリスク対策を買うためには、お金がかかるのは当然のこと。そのうえで、保険が必要かどうかを考えて欲しいニャ!

では、保険が必要か、そうでないかはどのように判断すればよいのでしょうか?

大切なのは、保険は「必要最低限に抑えること」です。

4-1.生命保険が必要かどうかは、どう判断する?

例えば死亡保険は、葬儀やお墓の費用が十分貯まっていたり、専業主婦など残された家族を支える必要がない人であれば、加入の必要はないといえます。目安としては、葬儀関連で300万円、お墓も必要な場合には500万円を準備しておきましょう。

また、遺族年金や健康保険などの「公的保障」で十分であると考えるならば、民間保険の加入の必要はありません。ただ、公的保障は「最低限度の生活」が基準。生活レベルをキープしたいなら、民間保険も活用したほうがいいでしょう。

入院した場合の金額の目安としては、生命保険文化センターの調査(令和元年度)によると、入院時の平均自己負担額は約21万円となっています。一方、入院日額1万円の医療保険に加入している場合、30日間入院しても手術などをしなければ受け取れる給付金は30万円…。つまり約30万円を入院時に自分の貯金から捻出できるならば、医療保険は加入の必要がないとも考えられますね。

ただし、貯金があったとしても結婚や出産費用、子どもの教育費やマイホーム購入などで使う予定があるかもしれないニャン。急な病気やケガで貯めているお金を取り崩したくないときは、保険に加入しておくと慌てずに済むニャ!それから病気やケガは収入減少につながることも珍しくないから、収入が少しでも減ると家計が回らない家庭も保険は加入しておいたほうが安心だと思うニャ。

このように、何かあっても貯蓄でカバーできる、もしくは公的保障でも十分と考えるならば保険加入の必要はありません。マネ男・マネ娘が言うように、毎月の保険料を支払うよりも、その分を貯蓄や資産運用に回して万一の場合はそこから捻出するほうが、長い目で見た場合の資産形成には効率的です。

しかし、特に20代、30代などの若い世代の女性では、なかなかお金が貯まらないのが実情。必要な金額の貯蓄ができる前に働けなくなる事態に備え、ある程度の資産が貯まるまでは保険に加入するほうが良いでしょう。

まとまった資産ができれば、保険を解約するというのも1つの方法です。もし「貯蓄ができたら保険を解約しよう」と最初から考えているならば、定期や掛け捨て型の保険を契約するのがおすすめです。

4-2.損害保険は加入すべき保険

死亡保険や医療保険の場合は貯蓄の額や、生活を担う家族がいるかなどによって必要かどうかを判断できます。しかし、損害保険は別。基本的に加入しておいたほうがいい保険です。

例えば自転車事故を起こした際は、相手へ与えた損害によっては1億円近い賠償金額を請求されることも。これは到底貯金でまかなうことはできませんよね。

ただ、このような事故はめったに起こらないことなので、損害賠償保険は月額が数百円~数千円と保険料が低く設定されています。事故など自分自身に起こる確率は低くても、高額な請求を求められる可能性があるものは、保険で備えておくのがベターです。

5.保険はライフステージで考えよう!

なるほど。やっぱり保険は必要なんだね。ただ、医療保険や死亡保険は貯蓄の状況によっては加入しなくてもいい場合があるってことか~。

そうだね。ただ、どれも重要に思えて結局何に加入すればいいのかわからないよ~!

落ち着くニャ…。保険を選ぶときは、自分のライフステージに合わせると考えやすくなるニャ!

それでは、どんな保険が必要か、4つのライフステージに分けて考えてみましょう。

■独身の場合

年齢が若く、貯蓄があまりない人は、医療保険やがん保険に加入しましょう。がんなどの病気で入院が長期化して収入が減少すると、経済的な負担が大きくなります。収入が減ることで生活が維持できないならば加入したほうが良いでしょう。

死亡保険は、親などの家族と相談して葬儀やお墓の費用として必要なら加入しましょう。

また、1人暮らしで家を借りるなら火災保険に、自動車や自転車を購入したら自動車保険、自転車保険へ加入しましょう。

■既婚(子どもなし)の場合

子どもがおらず、夫婦2人の生活なら、医療保険については独身とほぼ変わりません。

ただし、死亡保険は見直しが必要です。もし夫婦どちらかが専業主婦(主夫)の場合には、働いている人が亡くなったあと、生活を立て直すまでに必要な資金を残せるような保険に入りましょう。死亡保障額は葬儀関連費用と遺族の生活費として500万~1,000万くらいは準備しておくと安心です。

■既婚(子どもあり)の場合

独身のときと同様で、医療保険、がん保険の加入は検討してください。特に見直しが必要なのは死亡保険です。子どもが小さい場合は、遺族の生活費や教育費が多く必要なので、死亡保障の金額は高く設定しておきます。子どもが大きくなるにつれて必要な金額は減っていくと考えられるので、年齢が上がるにつれて保障額が下がっていく「収入保障保険」といわれる死亡保険がおすすめです。

■子どもが成人した場合

子どもが成人する時期になると、年齢的に病気の可能性が高くなってきます。そのときの貯蓄状況を見つつ、医療保険やがん保険を検討したり、保障額などの見直しを考えたほうがよいでしょう。医療や介護の費用が心配になる時期でもありますが、病気や介護は年齢が上がれば誰にでも高い確率で起こりうること。確実に備えられるように、保険だけでなく、貯金や投資信託など、ほかの資産運用なども含めて備えることが大切です。

マネ男とマネ娘は、2人とも死亡保険を検討したほうがよさそうだニャ~。それにそれぞれ貯金が100万円あるけど、2人はこれから子どもやマイホームが欲しいと考えているだろうから、貯金が急になくなると困るよニャ。だから、医療保険やがん保険も加入を検討したほうがよさそうだニャ~。

そうだね。実家には頼りたくないから、葬儀やお墓代とかも含めて500万円くらいは考えていたほうがよさそうだね。私みたいに、結婚前から医療保険に加入している場合は、どうしたらいいかな?

それは乗り換える必要ないニャ!もしこれから解約して新しく契約するとなると、年齢が上がって病気になるリスクが上がった分、保険料が高くなってしまいやすいんだニャン。女性は出産時の帝王切開でも保険金が受け取れるから、加入継続するのをおすすめするニャ!

僕もどんな保障の医療保険に入るか考えてみるよ!

そうだニャ!それからもしも、マネ娘が出産後にパート勤務になるなど働き方を変えることを考えているなら、マネ男が家計を支えることになるニャ。マネ男が大きな病気やケガをしたときに生活が苦しくならないように、将来のことは2人でしっかり考えてくれよニャ~!

(参考リンク)

公益財団法人生命保険文化センター

平成30年度「生命保険に関する全国実態調査」

https://www.jili.or.jp/research/report/zenkokujittai_h30st_2.html

「入院したときにかかる費用はどれくらい?」

https://www.jili.or.jp/lifeplan/lifesecurity/medical/4.html

オリックス生命保険「保険料シミュレーション」

https://www.orixlife.co.jp/sim?index=1

明治安田生命「年金かけはしシミュレーション」

https://www.meijiyasuda.co.jp/find/list/kakehashi/simulation/index.html?page=/columns/501/

▼この記事の監修者