金利が上昇!これからの住宅ローンの借り方は?オススメは固定金利?変動金利?!

目次)

1.3つの金利タイプのメリット・デメリット

2.金利上昇が予測されるなか、今後どのようにローンを組むのが正解?

2-1.これまでと今後の金利動向について

2-2.今後はどのようにローンを組むのが正解?

3.金利タイプの比較シミュレーション

4.自分に合った金利タイプの見極め方

友人が家の購入を検討しているんだけど、住宅ローンは固定金利にするか、変動金利にするかで迷っているみたい。変動金利はこのさき金利が上昇したときに怖いというイメージもあったりで、どんなことをポイントに選べばいいかマネキン知らない?

もちろん知ってるニャ!

その友人が言うとおり、現在の超低金利下では、変動金利は0.4%台まで低下していて、できるだけ利息負担を少なくしたいと考える人に選ばれている一方で、変動金利には金利上昇リスクが伴うニャ。

日銀の長期金利の上限が引き上げられたことから、今後緩やかな金利の上昇が予測される今、住宅ローンをお得に借りるには、金利変動リスクにどれだけ対応できるかがカギなんだニャ。

私たちもマイホームを買う夢があるから、最新の状況を踏まえて、詳しく知っておきたい!教えてマネキン!

よーし、今回は、住宅ローンの最適な借り方について、最新の状況を踏まえて教えるニャン!

1.3つの金利タイプのメリット・デメリット

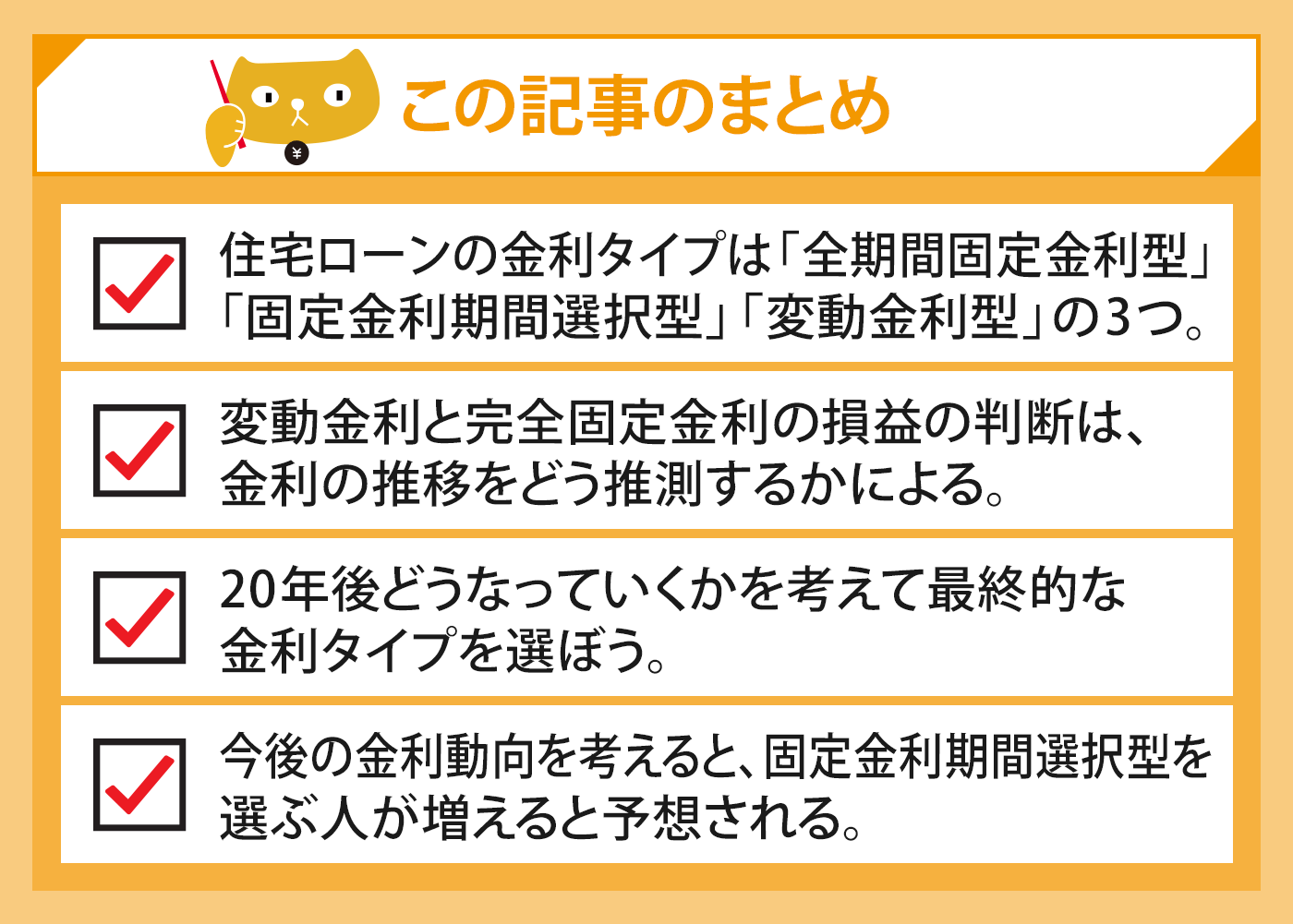

住宅ローンで採用されている金利タイプには、「全期間固定金利型」「固定金利期間選択型」「変動金利型」の3種類があります。

それぞれの金利タイプの特徴、そしてメリットおよびデメリットについて解説するニャ!

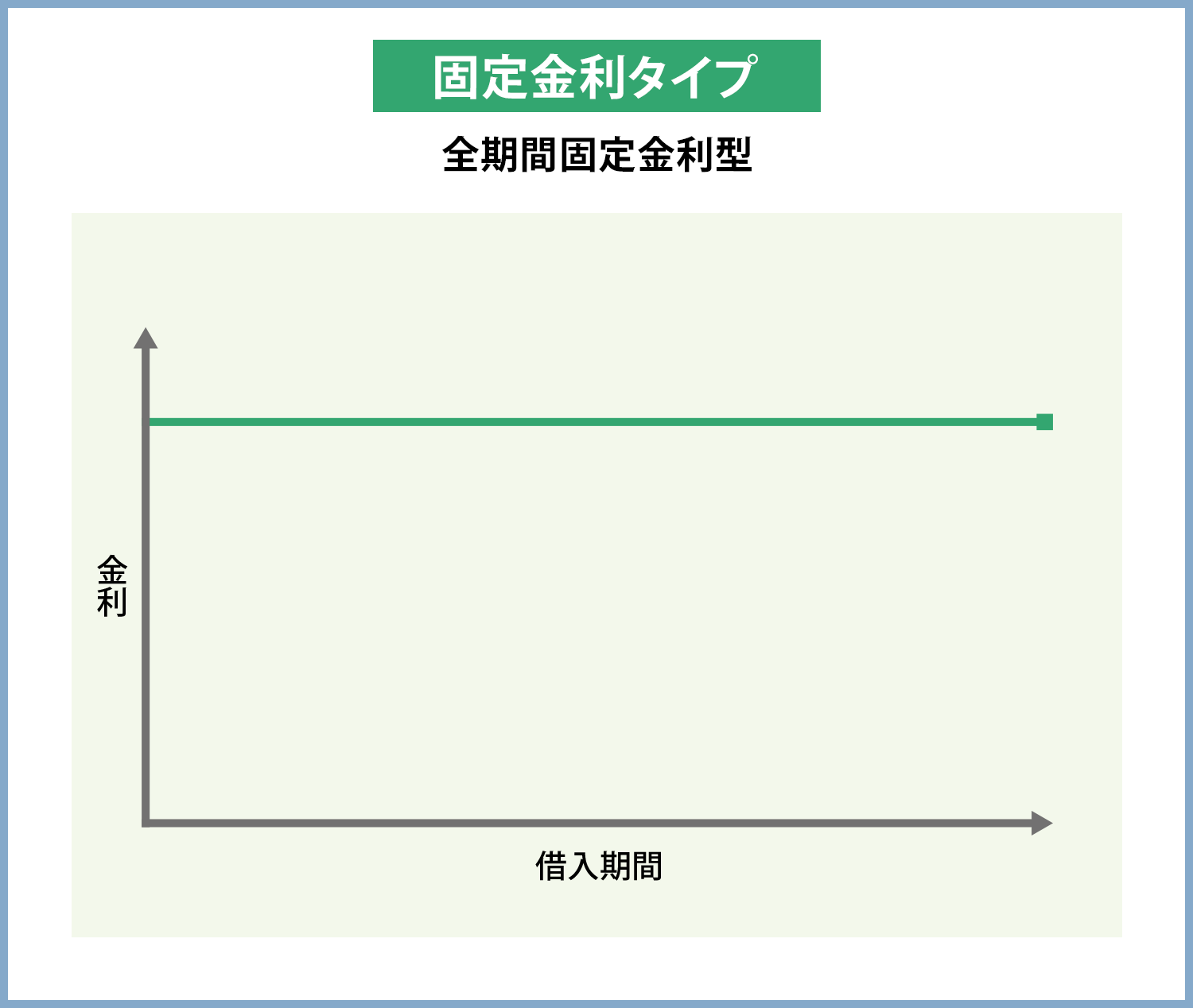

全期間固定金利型

借り入れ時の金利が返済完了までずっと変わらない金利タイプです。

3つの金利タイプの中では一番金利が高めに設定されている点がデメリットですが、完済するまで毎月の返済額が変わらないため、今後起こりうるライフイベントを含めた資金計画を立てることができるというメリットがあります。

全期間固定金利の代表的なものに住宅金融支援機構が一般の金融機関と提携して販売しているフラット35がありますが、一般の金融機関でも独自の全期間固定金利商品を販売しているところがありますので、金利やサービスの内容を比較してから決めるとよいでしょう。

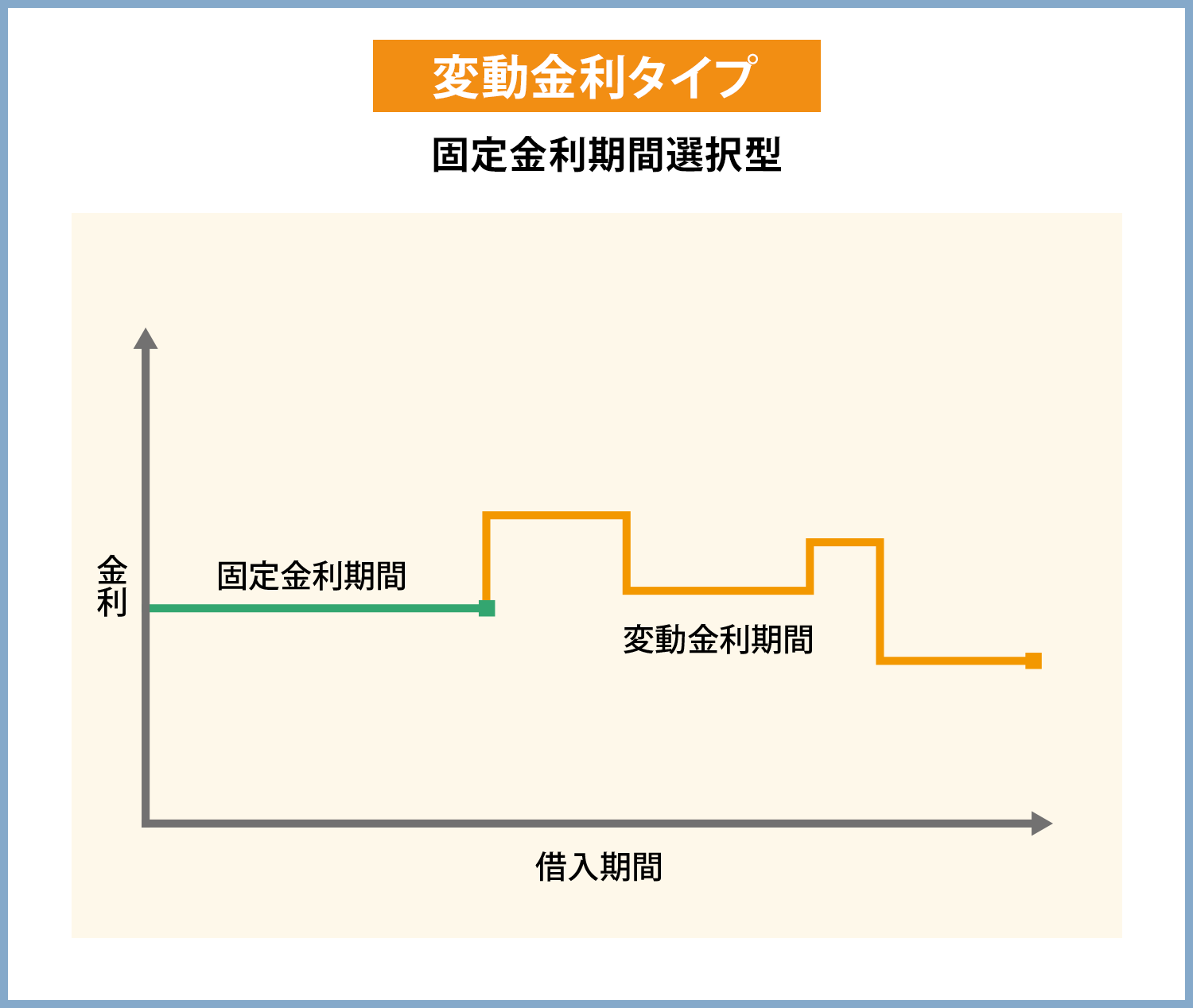

固定金利期間選択型

借り入れから一定期間(2年や5年、10年、20年など)については固定金利が適用され、一定期間が終了したあとは変動金利が適用される金利タイプです。一定期間終了時に再度固定金利期間選択型を選択できる金融機関もあります。

金利水準は全期間固定金利と変動金利の中間を維持しており、一定期間、固定金利が適用されることから、借り入れから数年以内に教育費など大きな支出が予定されている人にオススメです。

固定金利が適用される期間が短いほど金利が高くなる傾向にありますが、あまり固定適用期間を長くすると、固定金利期間が終了したあとの金利が大きく上昇している可能性もあるため、一気に返済額が増えてしまうことにもなりかねません。

固定金利期間選択型を利用する際には、固定金利の期間を何年にするかを慎重に考える必要があります。

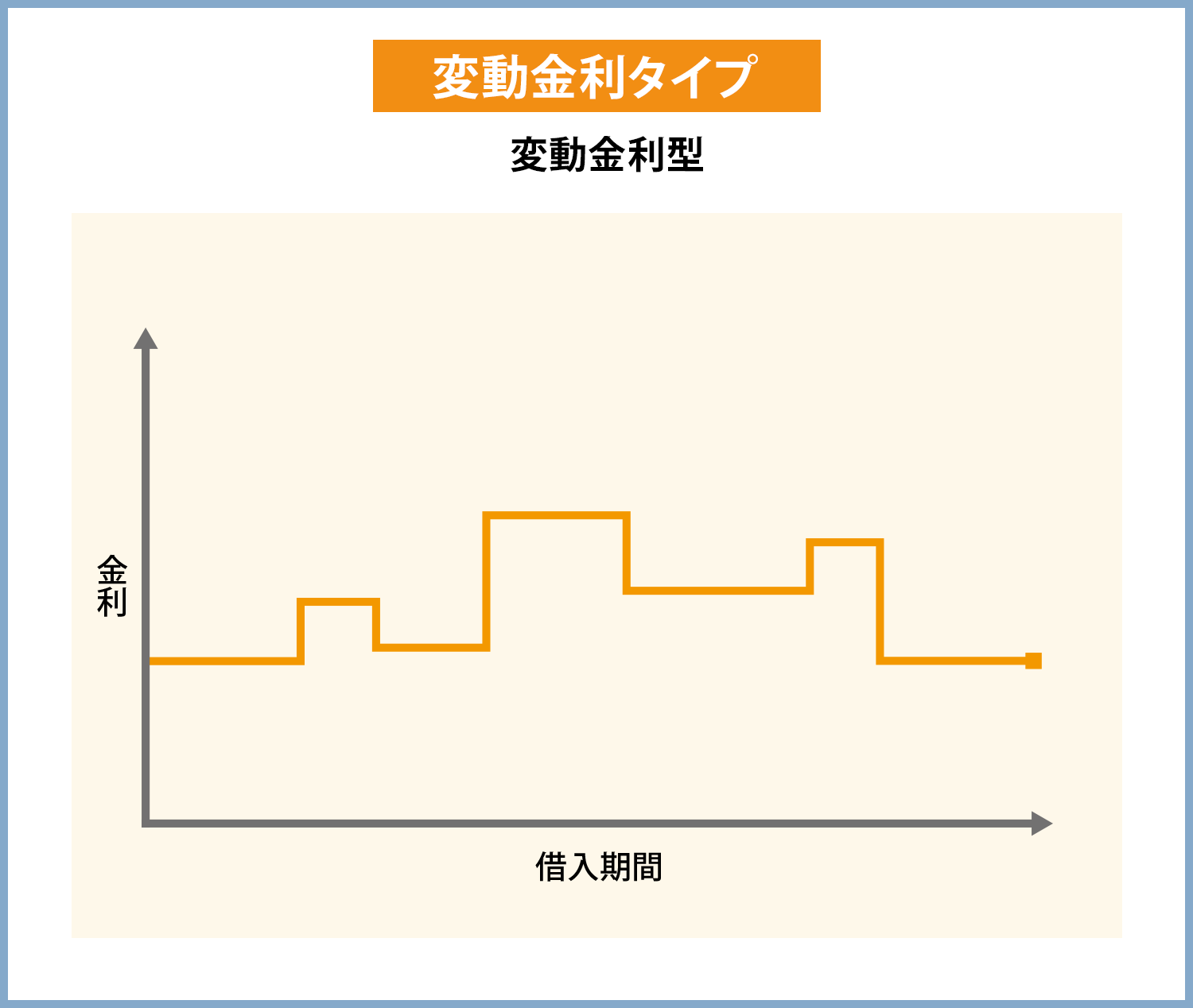

変動金利型

3つの金利タイプの中では一番金利水準が低く設定されており、原則として半年ごとに金利が見直される金利タイプです。

しかし、見直された金利がすぐに返済額に反映されるのではなく、5年に1度見直される「5年ルール」が適用される仕組みになっています。また返済額が見直される際には、見直し前の返済額と比べ、125%を超えない「125%ルール」もあるため、急激に金利が上昇したとしても、返済額が1.25倍を超えることはありません。

ただし、最近のネット銀行の中には「5年ルール」や「125%ルール」を適用しないところもあるから、事前に必ず確認して利用するようにしてほしいニャ。

この特徴から、収入が多く、金利が上昇して返済額が増えても経済的に余裕がある人にオススメに向いています。

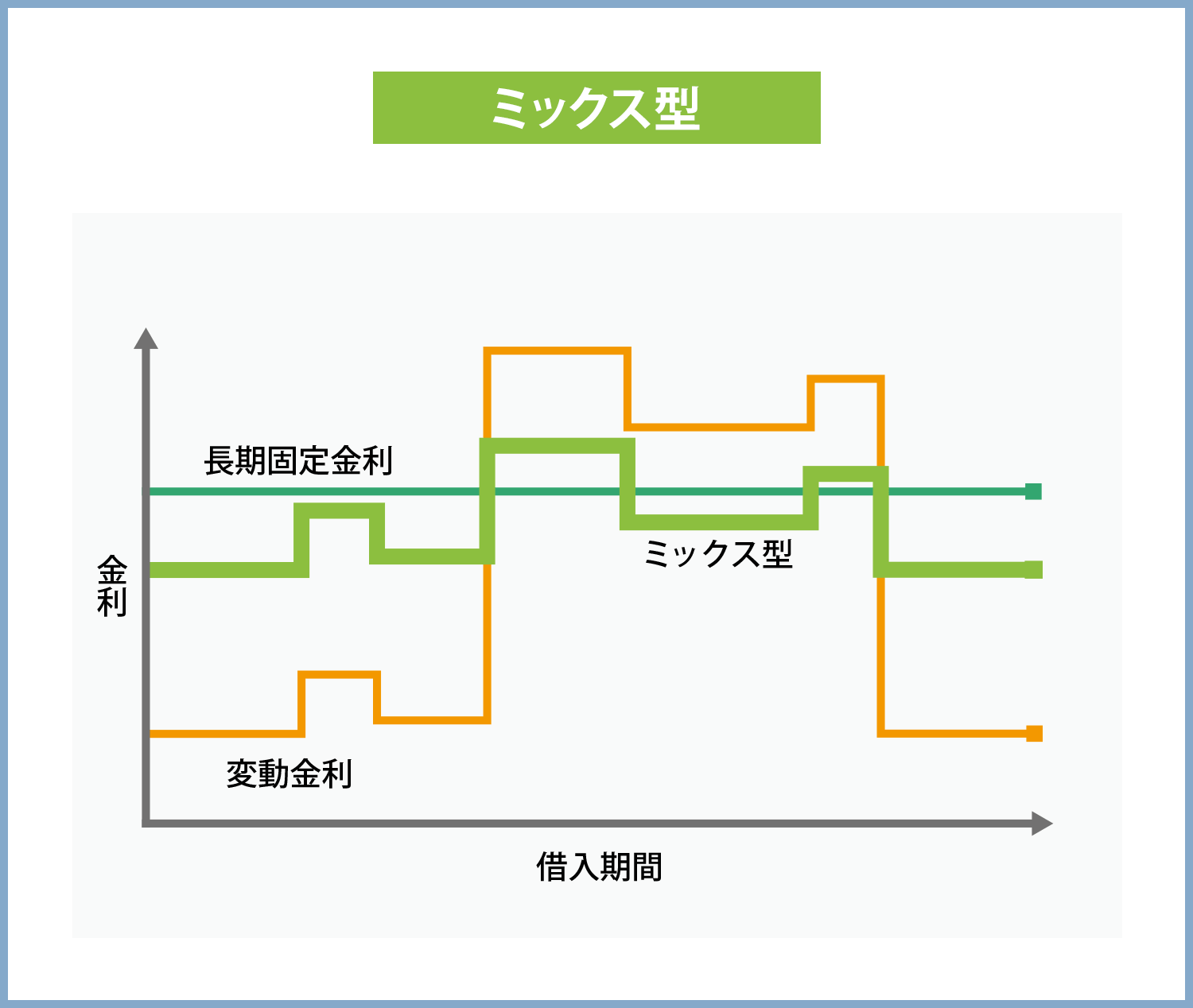

また、最近では変動金利型と全期間固定金利型を組み合わせた「ミックス型」と言われる商品も販売されており、利用する人も増加傾向にあります。

ミックス型では、低金利である変動金利のメリットと、返済額が固定されている安心感が得られる全期間固定金利のメリットを同時に得られますが、100%変動金利を選ぶよりも金利負担が大きくなる点がデメリットです。それぞれのタイプの返済計画の管理が必要になるほか、金融機関によっては2つのローンとみなし、諸費用の負担が2倍になるケースもある点に注意が必要です。

2.金利上昇が予測されるなか、今後どのようにローンを組むのが正解?

これまでと今後の金利動向について

住宅金融支援機構が発表している「民間金融機関の住宅ローン金利推移(変動金利等)」によると、2023年3月時点では変動金利は依然として低い水準を保っていますが、固定金利についてはわずかながら上昇傾向にあります。

(参考:住宅金融支援機構 民間金融機関の住宅ローン金利推移)

2022年12月の金融政策決定会合※で、日銀が住宅ローンの固定金利の指標である長期金利の上限を0.25%から0.5%に引き上げたことに伴い、年明けの2023年1月に固定金利も引き上げる金融機関が目立ったことは記憶に新しいでしょう。

※日本銀行の最高意思決定機関である政策委員会の会合のうち、金融政策の運営に関する事項を審議・決定する会合

一方、固定金利に遅れて動くとされている変動金利は金利の引き下げ競争が激化しており、金融機関の中にはさらに金利を引き下げたところもみられます。

実は固定金利は世界的な金利上昇の影響を受け、2022年下期より上昇傾向にあります。

ただ2023年4月に予定されている日銀総裁の交代による金融政策の内容に注目が集まっているものの、長期間に渡る金融緩和政策で超低金利の時代が続いたことから、一気に金利を上昇させる政策は予想しにくいといわれています。そのため固定金利も短期間で1%以上上昇するような大きな動きは見られず、0.2%~0.3%の幅で上昇もしくは停滞を繰り返していくのではないかと予想されます。

ただし、賃金上昇の動きが見られていることから、日本経済は回復期に入っているとの見方もあります。

今後の物価上昇の動き次第では日銀がさらに金利を引き上げる判断を行う可能性も否定できないから、2023年の上半期の金融市場の動きに注意しておく必要があるニャ。

金利タイプをどれにするかは、それぞれのメリット・デメリット、どんな人に向いているかも重要だけど、今後の金利動向を考えると、また違った見方もありそうだね。

今後はどのようにローンを組むのが正解?

上記を踏まえ、これまでは変動型を選択する人が多かったのですが、今後固定金利の上昇に続く形で変動金利も上昇が見込まれるため、今後は固定金利期間選択型を選ぶ人が増えてくることが予想されます。また、固定金利期間選択型を選ぶ場合でも、固定期間は2年や5年など短い期間を選択する人が多くなるのではないでしょうか。

実際、住宅金融支援機構「民間住宅ローン利用者の実態調査」をみると、変動金利を選ぶ人の割合は2019年から増加傾向にありましたが、2022年の下期には固定金利期間選択型を選ぶ人の割合が増加し、変動金利を選ぶ人の割合は減少しています。

今後金利の上昇が予想されるなか、

・金利の市場動向に振り回されたくないと考えるなら全期間固定金利型

がオススメですし、

・金利が上昇するとしてもそこまで大きな変動はないと考えるなら固定金利期間選択型

を選ぶ選択肢もあります。

でも、住宅ローンはそもそも30年以上かけて返済していくものニャ。

だから、5年や10年といった短期間の予想だけでなく、予想は難しいものの、自分のライフスタイルも含めて20年後どうなっていくかを考えて最終的な金利タイプを選ぶ必要があるといえるニャ。

3.金利タイプの比較シミュレーション!

うーん、数十年先のことはいまいちイメージつかなくて、「私はこれにする!」という決断が難しいないなぁ。

そう思うのも無理はないニャ。変動金利と完全固定金利の損益の判断は、結局のところ金利の推移をどう推測するかによるからニャ。決めやすいように、パターン別にシミュレーションしてみるニャン。

基準は変動金利の平均が、固定金利を上回るかどうかニャ!

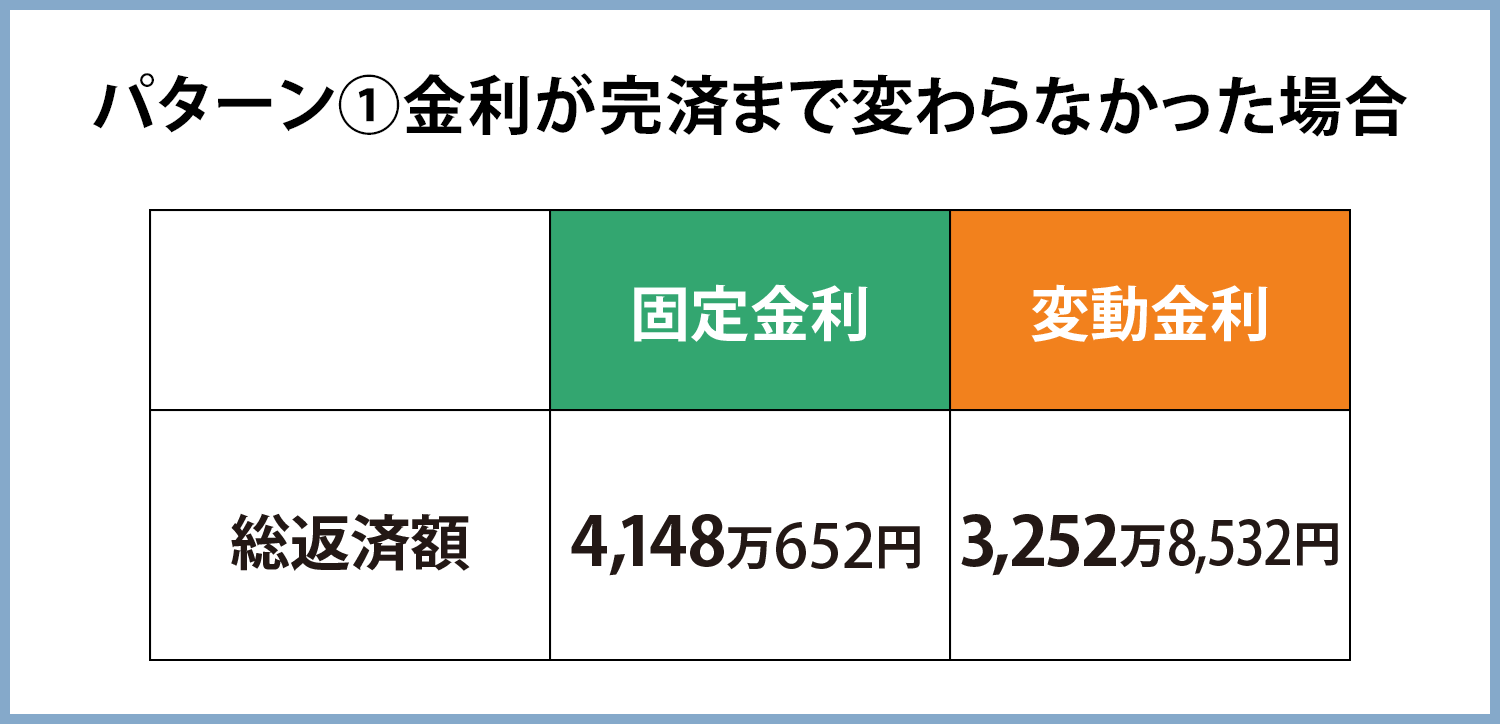

固定金利は2023年3月のフラット35(借入期間35年、融資率9割以下、団信有)である1.96%を基準とし、変動金利は2023年3月のメガバンク0.475%を基準とします。

まずは金利が完済まで変わらなかった場合の総返済額は以下になります。

パターン①金利が完済まで変わらなかった場合

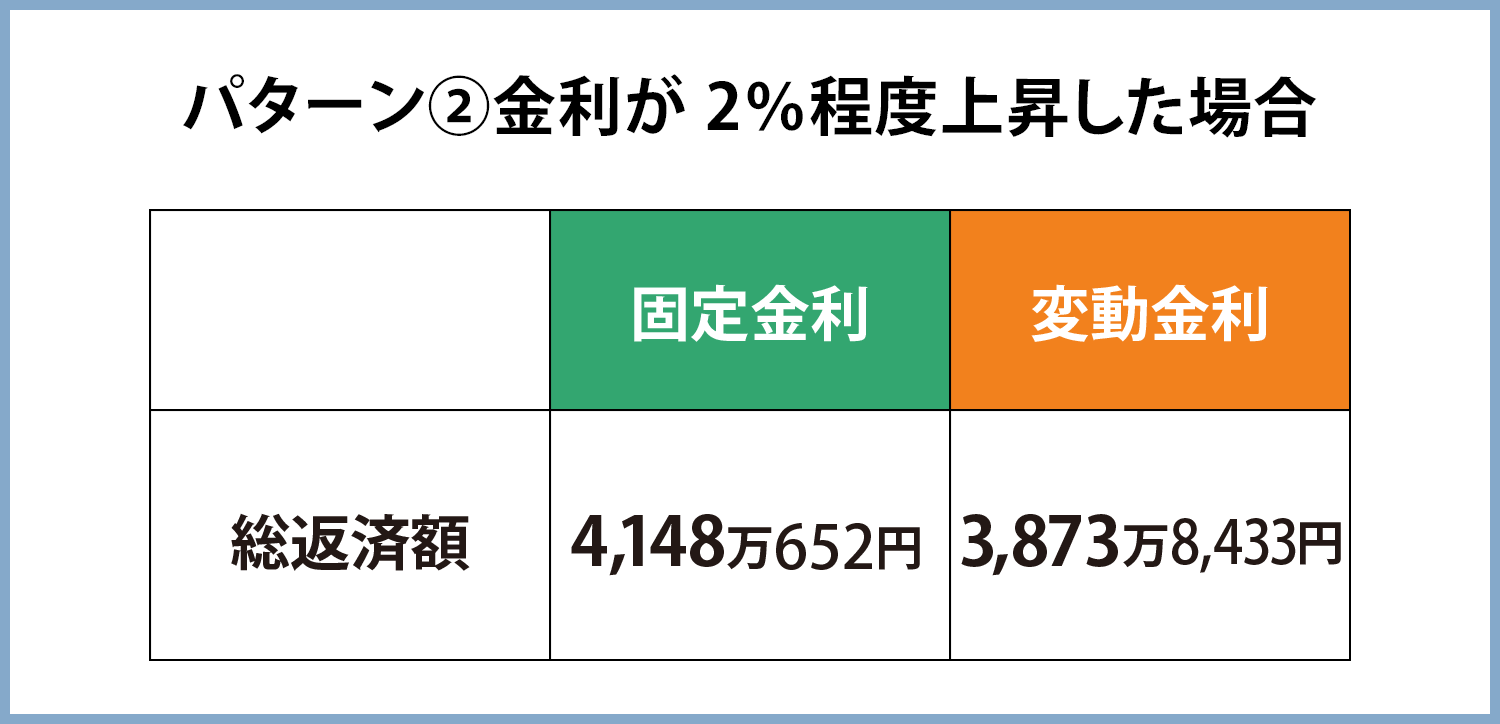

パターン②金利が今後2%程度上昇した場合

借り入れから10年後に変動金利が今よりも2%上昇した場合のシミュレーションは以下のとおりです。

借り入れから10年後に今よりも2%まで金利が上昇したとしても、総返済額は変動金利の方が少なく、差額は310万2,219円になります。

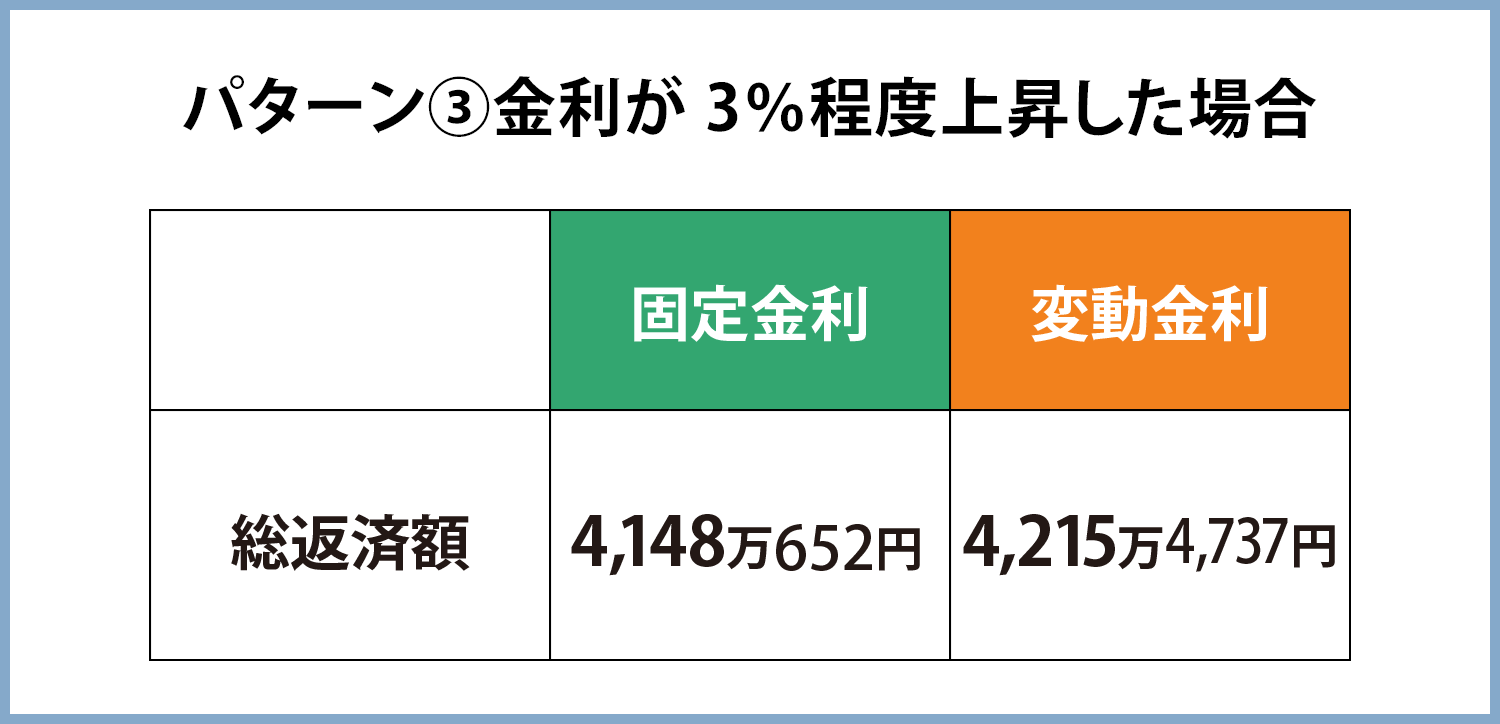

パターン③金利が3%程度上昇した場合

借り入れから10年後に今よりも3%金利が上昇した場合、総返済額は固定金利の方が少なくなり、その差は67万4,085円です。

なるほどー。こう見ると、変動金利を選択した方が総返済額が少なくなる可能性が高い気がするね。

結論:現在の低金利の恩恵を受けるためにも変動金利を選択する

借り入れから10年後に金利が2%上昇したとしても、現在の全期間固定金利と変動金利の差が約1.5%あるため、最終的な総返済額は変動金利の方が少ないことがわかります。

そして、3%まで上昇したところで逆転しますが、総返済額の差は70万円弱程度と少なく、返済途中で繰り上げ返済を行うことで差額をなくせる可能性は十分にあります。

変動金利の水準の低さと今後の金利の上昇のタイミングの関係性から考えると、今後10年間の間に2%の金利上昇は考えられにくく、20年後に2%に上昇したとしても、総返済額については変動金利の方が全期間固定金利よりも少なくなるでしょう。

繰り返しになるけど、今後、日本を取り巻く少子高齢社会が日本経済に与える影響などを考慮しながら、長期目線で金利の流れを把握して比較することが大切なんだニャ。

4.自分に合った金利タイプの見極め方

最後に、自分に合った金利タイプを見極めるために、以下のポイントも合わせて考えると良いニャ!

・子どもがまだ小さく、これから教育費などがかかる場合や、最近の物価上昇なども考慮し、毎月の返済額が家計に負担を与えないかを考え、無理のない返済計画を立てることが大切。

・返済が負担に感じた場合は、借入先の銀行と金利を下げる交渉を行ったり、場合によっては住宅ローンの借り換えを考える。ただし、借り換えの際には再度審査があることや、諸費用が発生することに注意する。

・余裕ができた際には繰り上げ返済を活用する。

・毎月の返済も大切だが、余剰資金を全て返済に回すのではなく、一部を老後資産の形成に充てるなどを考える。

住宅ローンの金利タイプは長期的な視点で捉え、今後予想されるライフプランから考えることも大切ニャ。自分に合った金利タイプを見極めて、賢く住宅ローンを借りるニャン!

ありがとうマネキン!勉強になったよ〜。友人にも今回の話を教えてあげよう。

大きなマイホームを買うことが夢だし、早く購入してできれば働いているうちに住宅ローンを完済させたいなぁ。マネ男が帰ってきたら話そっと。

へクション!(また噂されてる…?)

▼この記事を読んでる人にオススメ

・一生賃貸で暮らしたら?今と老後のメリット・デメリット

・家を購入するなら、住宅ローンは変動?固定?フラット35?どれがいいの?

・「家をリフォームしたい!」ローンに補助金、安くする方法までお金の準備をご紹介!

コンサルタントとしての個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)や、資産運用など上記相談内容にまつわるセミナー講師のほか、大手金融メディアへの執筆および監修にも携わっている。現在年間300本以上の執筆・監修をこなしており、これまでの執筆・監修実績 は2,500本を超える。

公式サイト:https://marron-financial.com/