生前贈与と遺産相続、どちらが良い??不動産の相続の節税のコツ

目次)

1、不動産は遺産相続より生前贈与が節税効果大!!

・生前贈与とは?

・生前贈与のメリット5つ

2、生前贈与と相続、どれだけ税金が変わるかシミュレーション

3、生前贈与で必要なもの、手続きの手順

4、生前贈与の注意点は?

僕の両親ももう結構な高齢だし、実家の家をどうするか考えないといけないなぁ。数年前にリフォームして綺麗になったし、お父さんはせっかくなら引き継いでほしいと言ってるけど…。

参考:「家をリフォームしたい!」ローンに補助金、安くする方法までお金の準備をご紹介!

そうねぇ。でも、自宅を引き継ぐって簡単にできるものなのかしら?確か税金がかかるわよね。

その通りニャ!そもそも相続財産の多くを占めるのが、不動産ニャ。なかでも、自宅不動産の相続については、節税対策などどう考えておけばよいのか、頭を悩ませている人も多いニャン。

なるべくお金をかけないようにしたいけど、節税対策でいうとどういう方法があるの?

そしたら今回は、自宅不動産の相続をスムーズに行うための方法として、節税効果の高い「生前贈与」について説明していくニャ!高齢のご両親を持つ方や、自宅の相続について検討中の方もぜひ参考にしてほしいニャン。

不動産は遺産相続より生前贈与が節税効果大!!

「生前贈与」の節税効果が高いという冒頭の言葉に、首をかしげる方もいるでしょう。

そこには、贈与税=高い税率という認識があるからかもしれません。

まずは、生前贈与の概要と生前贈与のメリットについてご説明します。

生前贈与とは?

生前贈与とは、文字通り「生前に」財産を「贈与する」行為をいいます。

不動産も生前贈与ができます。不動産の生前贈与を受けた方には、

・贈与税

・不動産取得税

・固定資産税

・登録免許税

などの税金が課税されます。なお不動産を生前贈与する場合、その贈与税計算における評価額は、他の資産に比べると大きくなります。しかし、様々な特例等を活用することにより、贈与税の負担軽減も可能です。

生前贈与のメリット

生前贈与にはたくさんのメリットがあるニャン!

メリット1:財産評価は贈与時点!

相続の場合、財産評価は「被相続人が亡くなった日」を基準に行います。

一方、贈与の場合は贈与時点を基準に財産評価を行います。

つまり、将来的に価格が上昇すると考えられる場合には、生前贈与の方が財産評価額を抑えられる場合もあるのです。例えば将来、相続の対象となる不動産の近隣に開発計画などがある場合には、生前贈与を検討すると節税対策につながる可能性があります。

メリット2:節税効果が高い!

2013年の相続税法の改正により、以下のように相続税の基礎控除額が減少しました。

基礎控除額とは、大まかにいえば「相続税が課税されない資産総額」の基準と考えるとわかりやすいでしょう。

基礎控除額=5,000万円+(1,000万円×法定相続人の数)

↓

改正後

基礎控除額=3,000万円+(600万円×法定相続人の数)

例えば、法定相続人が配偶者と子1人の場合、改正前の基礎控除は7,000万円。しかし、改正後は基礎控除が4,200万円と大きく変化しました。この改正にあわせて贈与税の緩和も行われたため、生前贈与による節税効果に注目が集まりました。

つまり、生前贈与には「節税効果が高い」というメリットがあるということです。

節税効果がどれくらい生じるかについては、次にシミュレーションしてみるニャン。

メリット3:贈与税の軽減税制の適用を受けられる!

贈与税は軽減税制を受けられるメリットがあります。一般的な基礎控除だけではなく、若い世代への資産移転の促進を目的としている軽減税制として「特例贈与財産用」もあります。

より大きな金額の贈与を検討されている方は「相続時精算課税制度」を活用すると2,500万円まで贈与税が非課税となります。

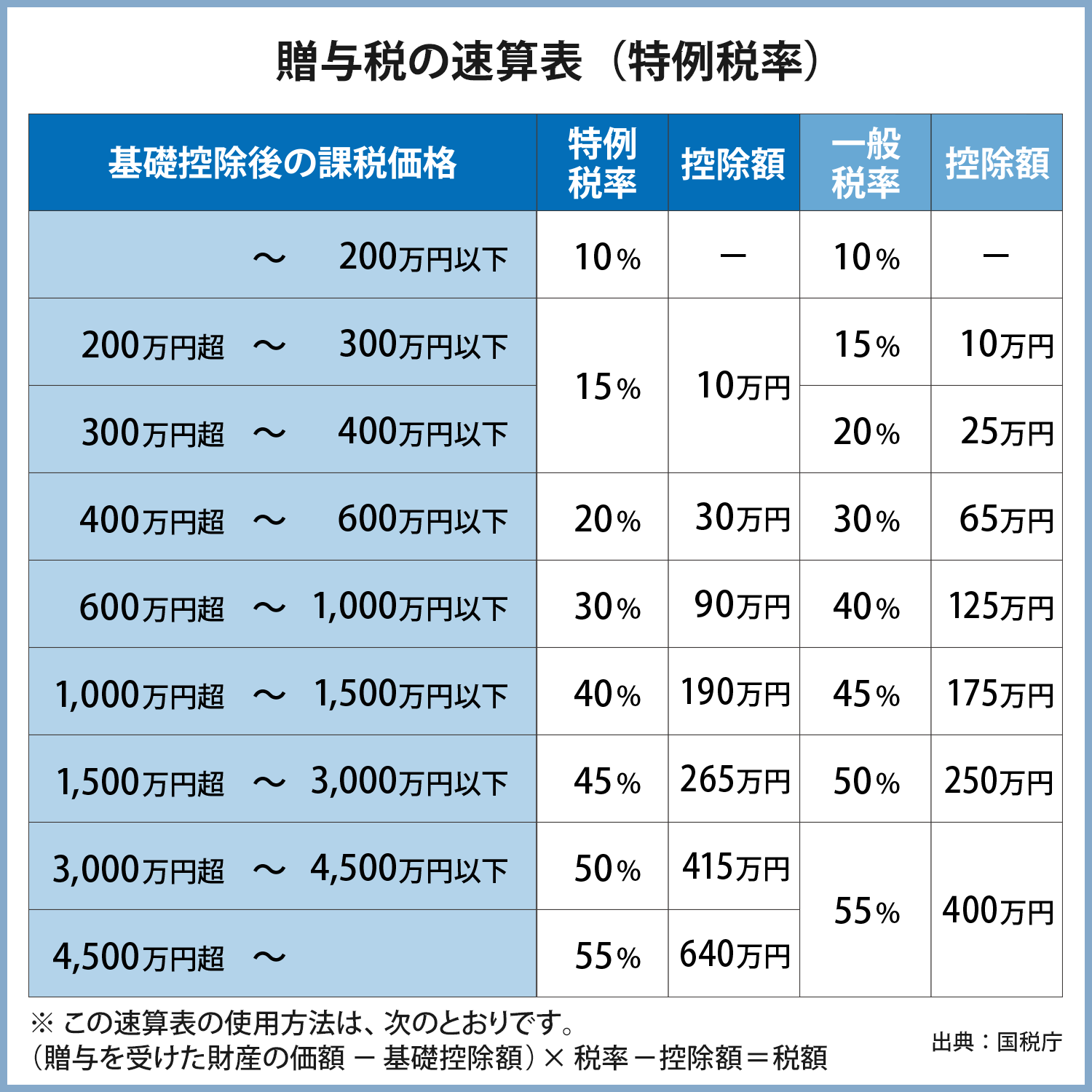

【特例税率】

課税方式のひとつ・暦年課税で計算します。暦年課税とは、1月1日から12月31日までの1年間に贈与された財産の合計額に応じて課税される方式のこと。平成27年1月1日以降に、直系尊属(父母や祖父母など)から財産の贈与を受けた人の贈与税額は、一般税率ではなく、特例税率という低い税率が適用されます。

暦年課税は、1人当たり年間110万円の基礎控除額があるから、贈与を受けた金額が110万円以下なら贈与税の確定申告が不要ニャ!

例えば、1,000万円の贈与を受けた場合、

贈与税を求める方式(贈与税を受けた財産の価格―基礎控除額)×税率―控除額=税額

に当てはめると、

(1,000万円-基礎控除110万円)×30%-90万円=177万円(贈与税額)となります。

待って、“相続時精算課税制度”って何?

相続時精算課税制度とは、原則として60歳以上の父母又は祖父母から、20歳以上の子または孫に対し、財産を贈与した場合において選択できる贈与税の制度です。具体的には、この制度の適用を受けると、受贈者(20歳以上の子または孫)が2,500万円まで贈与税を納めずに贈与を受けることができます。

そして、贈与者(父母又は祖父母)が亡くなったときに、その贈与財産(贈与時の時価)と相続財産の価格を合計して相続税額を計算し、一括して相続税として納税する制度です。

なお、2,500万円を超える贈与については一律20%の贈与税が課税されます。

・相続財産が基礎控除以内である方

・値上がりしそうな財産がある方

・争族となる可能性がある方

などがこの制度を使うとメリットがあります。相続時の遺産分割にも考慮をした上で、慎重に選択をしましょう。

簡単にいうと、「贈与は2,500万円まで贈与税は払わなくていいけど、祖父母や親が亡くなった時にちゃんと相続税で精算してくださいね〜」ということニャン。

メリット4:贈与者が財産の取得者を選べる!

遺産相続は、財産の所有者が亡くなった時に発生します。つまり、財産の所有者が相続させたい人を直接選ぶことはできません。もちろん、遺言書で相続人を指定することもできますが、相続人全員の合意が形成されると、遺言書の内容と異なった財産分与を行うこともできてしまいます。

一方で、贈与は財産の所有者が、直接、贈与を受ける人を選ぶことができます。このように生前贈与には、確実に希望する相手に財産を渡すことができるというメリットがあります。

相続では、相続財産を巡って相続人の間でトラブルが生じることもありますが、このメリットがあるおかげで、相続を争族にしない対策も図れます。

生前贈与と相続、どれだけ税金が変わるかシミュレーション

生前贈与と相続において、税金がどれくらい変わるのかシミュレーションを基に説明します。

財 産:自宅(土地建物の合算評価額4,000万円)、預貯金2,000万円

財産所有者:母(父は既に他界)

家 族:子1人

備 考:自宅は母のみが居住。高齢になったため、子との同居もしくは高齢者施設の利用を検討中。子は結婚しており、近隣にマンションを所有。母が亡くなった後は自宅に移り住む予定はない。

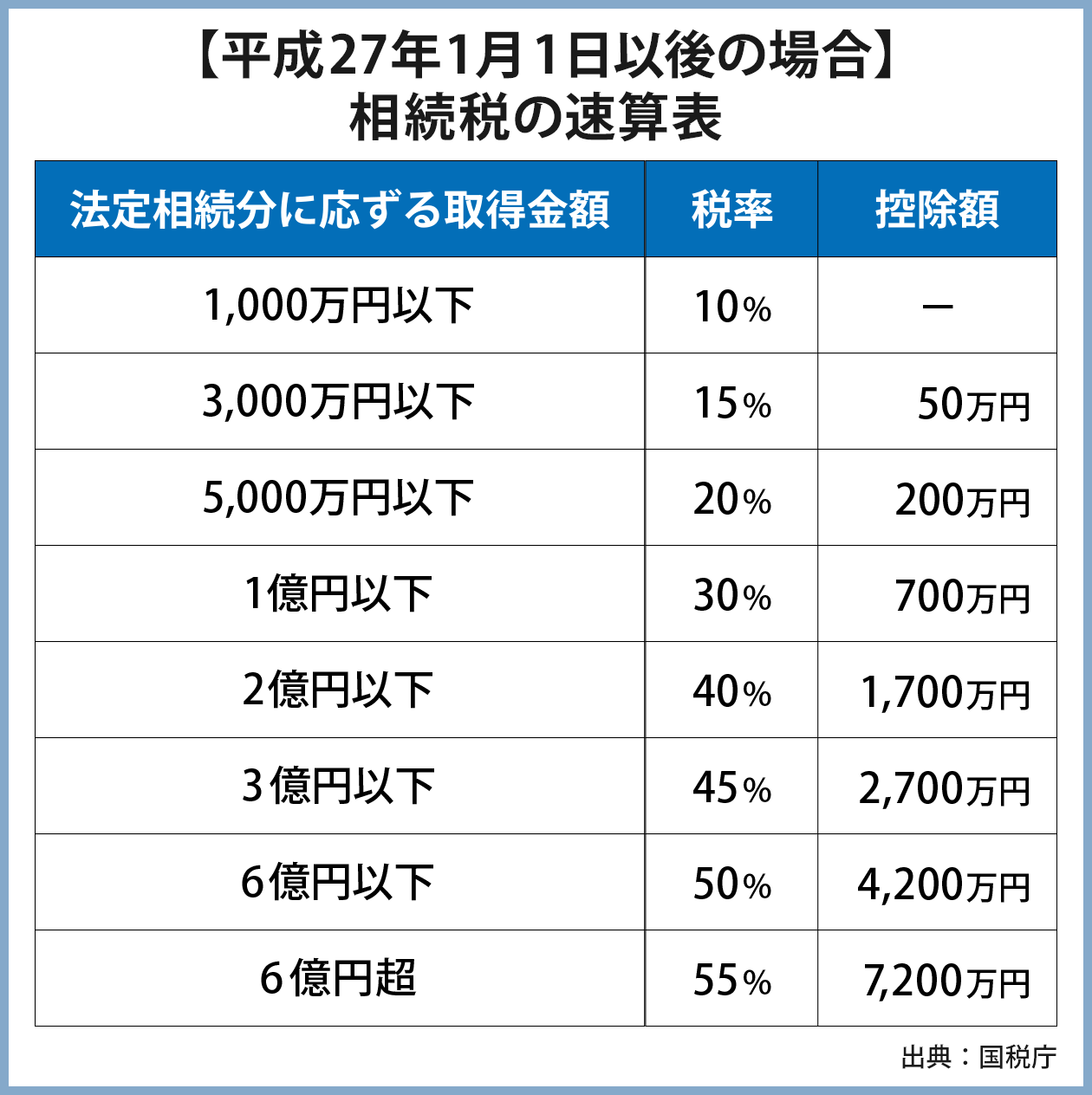

相続の場合

〇基礎控除

3,000万円+(600万円×1人)=3,600万円

〇課税価格(税率を乗じる基となる金額)

(土地建物4,000万円+預貯金2,000万円)-基礎控除3,600万円=2,400万円

〇相続税

課税価格2,400万円×税率15%-控除額50万円=310万円

つまり相続税額は310万円

贈与で自宅持分を110万円ずつ生前贈与した場合(暦年課税)

この“持分”とは、不動産を所有する割合のことニャ。今回は、説明をわかりやすくするため金額で示してシミュレーションするニャン。

【毎年、基礎控除の枠内で37年間かけて贈与した場合】

〇基礎控除:110万円

〇贈与税:持分贈与110万円-基礎控除110万円=0円

別途、登録免許税(税率1,000分の20)などが必要になります。

〇基礎控除

3,000万円+(600万円×1人)=3,600万円

〇課税価格(税率を乗じる基となる金額)

預貯金2,000万円-基礎控除3,600万円=▲1,600万円

つまり相続税額0円になります。

※自宅持分の全てを子が所有した後に、母が亡くなった場合の相続税

このケースの場合、310万円の相続税の節税ができたことになります。

あくまでもこれはシミュレーション上のお話です。生前贈与が可能な期間などを逆算して、税理士に相談の上、計画をもって慎重に行いましょう。

300万円以上も節税!?節税効果から見ると、生前贈与がいいように思えるわね。

生前贈与で必要なもの、手続きの手順

生前贈与のメリットがすごいのはわかったけど、逆に生前贈与するにあたって必要なものや手続きが大変だったりするんじゃないか?

ある程度の準備は必要ニャ。手順を追って説明していくニャン。

手順1:相続税額のシミュレーションを行う

相続が発生したとき、どれくらい相続税が発生するのか計算をしてみましょう。

基礎控除の範囲内に相続財産がおさまるというケースや、争族(遺産相続をめぐって争う親族)に発展する可能性が低いケースなど、生前贈与の検討の余地が小さい場合もあります。

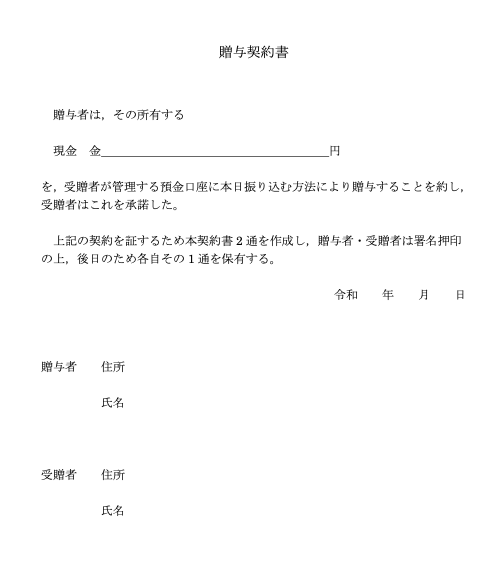

手順2:贈与契約書の作成

生前贈与の必要性が高いと判断した場合、贈与契約書を作成します。

贈与契約書には、「誰から」、「誰に」、「何を」、「いつ」、「どのようにして」贈与するのかを記します。

贈与をする方、受ける方、双方が1通ずつ保管できるように、2部作成しましょう。

手順3:法務局で登記申請

不動産を生前贈与する場合、法務局で所有権移転登記の登記申請も必要になります。この際、登記原因証明情報として、手順2で作成した贈与契約書が必要となります。

手順4:申告および届出

基礎控除を超える場合は贈与税の確定申告、相続時精算課税制度の活用をする場合はその届出が必要です。

ふむふむ。高齢の両親がこれをすべてやるとなると少し大変そうだな。

もし引き継ぐ場合は僕も協力してスムーズに手続きできるようにしよう。

まずはどれくらい相続税が発生するのかシミュレーションが必要だな。

生前贈与の注意点は?

節税効果が高い生前贈与だけど、注意点はあったりするのかしら?

不動産の生前贈与は、他の資産と比べると評価額が大きくなるため、一度に贈与を行うと贈与を受けた人が多額の贈与税負担に苦しんでしまうこともあります。その納税資金の贈与も贈与税の対象となるので注意が必要です。

また、シミュレーションの中で触れた「110万円ずつ持分贈与」する例において、「相続発生前3年以内に行った贈与は相続税の対象」となります。贈与契約書が整えられていなかったりなどで、場合によっては「一括贈与」とみなされてしまうこともあります。

「生前贈与をしなければよかった」という結果にならないように、税理士や弁護士など、専門家のアドバイスを受けながら、慎重に検討を進めていくように心がけましょう。

節税効果は大きいけど、それにはやっぱり生前贈与が必要かどうかも慎重に検討する必要があるニャ!

そうだな。今日教えてもらったことをお父さんたちにも話してみよう。

ちゃんと慎重に進めていきましょう。で、いつうちはリフォームするのかしら?

(ギクッ!)ちゃ、ちゃんと考えてるよ!

(親子夫婦そろって似たもの同士ニャア…)

株式会社ラフデッサン代表取締役 ファイナンシャルプランナー 宅地建物取引士日本社会事業大学社会福祉学部卒業。アメリカンファミリー保険会社での保険営業を経て、株式会社アゼルにてマンション営業、マンション営業企画に携わる。その後、独立系FP会社での業務委託・スタッフ経験を経て、2008年8月より独立。現在は、株式会社ラフデッサン代表取締役を務め、執筆、講演、法人コンサルティング(営業、マーケティングアドバイス等)を行っている。2011年4月からBSS山陰放送ラジオでのレギュラー番組を担当し、ラジオパーソナリティとしての顔も持つ。

http://www.laugh-dessin.com/